Antwort Co je to odpočet daně? Weitere Antworten – Co se dá odečíst z dani

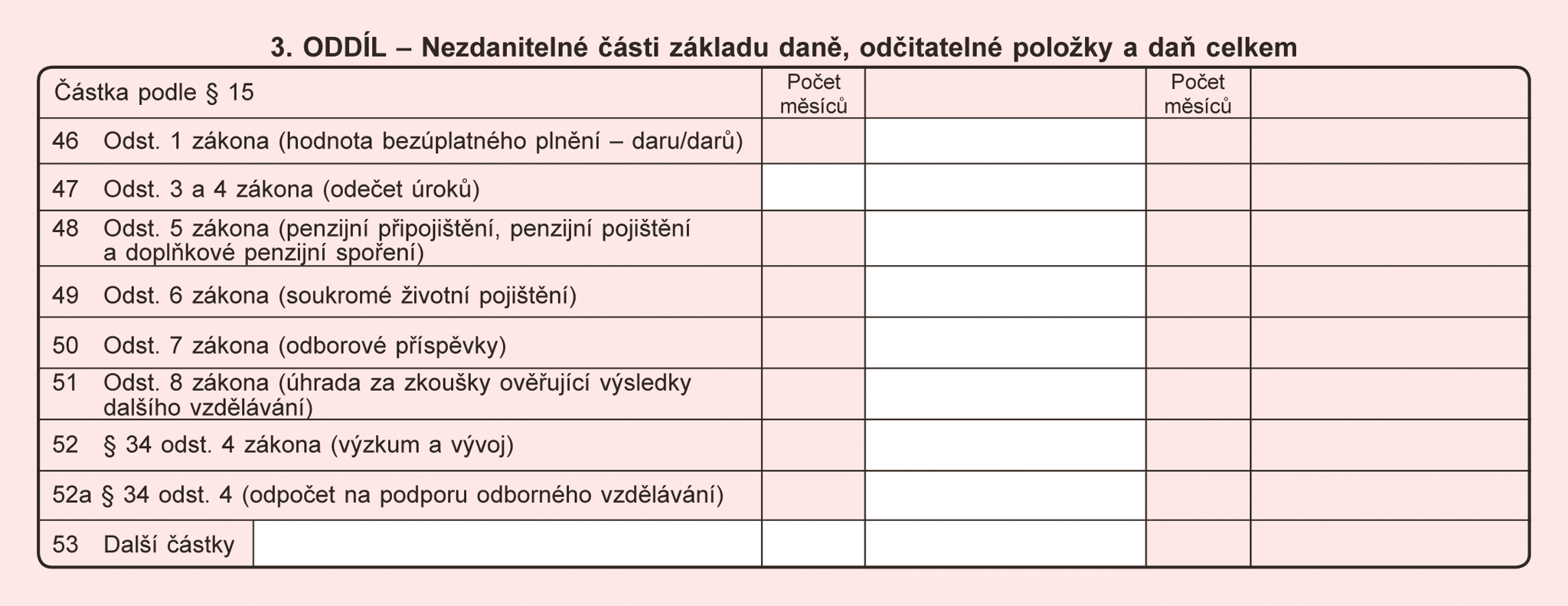

Ušetřit na daních můžete díky odčitatelným položkám. Patří mezi ně úroky z hypotéky nebo úvěru ze stavebního spoření, příspěvky na životní pojištění a penzijní připojištění, dary apod. Podle výše příspěvků, úroků nebo darů si snížíte základ daně. To se projeví v daňovém přiznání.V plné výši se nárok na odpočet DPH uplatňuje v případě plnění plně souvisejících s podnikáním. V případě, že je dané plnění využito pro účely podnikání a částečně pro soukromé účely, přichází na řadu částečné uplatnění odpočtu, a to v tzv. poměrné výši, např. při využití firemního auta i pro soukromé účely.Odčitatelné položky

| Daňový odpočet | Částka | Maximální výše vrácených daní |

|---|---|---|

| Příspěvek na doplňkové penzijní spoření | maximálně 24 000 Kč/rok | 3 600 Kč |

| Životní pojištění | maximálně 24 000 Kč/rok | 3 600 Kč |

| Úroky z hypotéky nebo úvěru ze stavebního spoření | maximálně 150 000 Kč | 22 500 Kč |

| Dary a bezúplatná plnění | maximálně 15 % ze základu daně |

Co vše si lze odečíst z dani : Patří mezi ně: Reprezentace firmy – nejčastěji pohoštění, občerstvení či dary. Daň z příjmu, daň dědická a darovací Zdravotní a sociální pojištění podnikatele.

Jak funguje odpočet DPH

Zákon o DPH definuje nadměrný odpočet jako vratitelný přeplatek. Jestliže máte součet DPH za prodané zboží a služby vyšší než součet DPH za nakoupené zboží a služby, vzniká vám tzv. vlastní daňová povinnost a musíte finančnímu úřadu odvést příslušný rozdíl DPH (výstup – vstup).

Co to je roční zúčtování daně : Podepište ho do poloviny února. Roční zúčtování daně je ekvivalentem daňového přiznání pro zaměstnance a také pro ty, kteří pracují na dohodu. Daňoví poplatníci ho musejí podepsat každoročně do poloviny února.

3 ZDPH nárok na odpočet daně vzniká plátci okamžikem, kdy nastaly skutečnosti zakládající povinnost tuto daň přiznat. Vznik nároku na odpočet daně u příjemce plnění je tak vázán na vznik povinnosti poskytovatele tuto daň přiznat na výstupu (v případech samovyměření na vznik povinnosti přiznat daň příjemcem plnění).

Přiznání k dani z příjmů fyzických osob se podává podle § 136 odst. 1 daňového řádu nejpozději do tří měsíců po uplynutí zdaňovacího období. Základní lhůta pro podání daňového přiznání za zdaňovací období 2023 je do 2. 4. 2024.

Kolik si můžu odečíst z dani 2024

Máte-li sjednané penzijko se státním příspěvkem, můžete si od základu daně odečíst zaplacené pojistné za uplynulý rok. Maximálně si odečtete až 24 000 Kč. Od každého zaplaceného měsíčního příspěvku odečtete 1 000 Kč a zbytek si snížíte ze základu.Zaměstnanec tak nepodává daňové přiznání. Zaměstnavatel případný přeplatek vyplácí nejčastěji v březnové mzdě, tedy v dubnu. Finanční úřad má na vrácení přeplatku 30 dní. Lhůta začíná plynout prvním dnem po řádném termínu podání daňového přiznání.Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz. Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů.

3 ZDPH nárok na odpočet daně vzniká plátci okamžikem, kdy nastaly skutečnosti zakládající povinnost tuto daň přiznat. Vznik nároku na odpočet daně u příjemce plnění je tak vázán na vznik povinnosti poskytovatele tuto daň přiznat na výstupu (v případech samovyměření na vznik povinnosti přiznat daň příjemcem plnění).

Kdy je možné odečíst DPH : V běžném daňovém přiznání k DPH můžete uplatnit nárok na odpočet maximálně do 3 let od uskutečnění plnění. Výjimka platí jen v případě zhodnocení staveb, bytů a nebytových prostor. Zde platí lhůta 10 let. V registru plátců DPH si raději zkontrolujte, jestli váš dodavatel není takzvaným nespolehlivým plátcem DPH.

Jaký je rozdíl mezi ročním zúčtováním a daňovým přiznáním : Výsledek z ročního zúčtování daní je vždy jen ve prospěch zaměstnance (nemůže vyjít doplatek daně), na rozdíl od daňového přiznání, kdy je povinen vypočtený dluh uhradit. Přeplatek na dani bude navíc vrácen rychleji než po podání daňového přiznání.

Kdo musí podat roční zúčtování daně

Zaměstnavatelům vzniká povinnost zaměstnanci roční zúčtování daně vyhotovit, pokud si o něj včas zažádá. Žádat o něj mohou jen ti zaměstnanci, kterým nevznikla povinnost podávat daňové přiznání – nemají třeba jiné příjmy z podnikání z vedlejší činnosti, pronájmu či kapitálového majetku.

DUZP při prodeji zboží odpovídá dni, kdy dojde k předání zboží zákazníkovi nebo přijetí úplaty, a je to ten den, který nastane dříve. Zákon o dani z přidané hodnoty říká následující: Za DUZP při dodání zboží se podle zákona o dani z přidané hodnoty považuje: den dodání (tj.Maximální postih je pět procent z daně či 300 tisíc korun. Pokud daňové přiznání nepodáte vůbec, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun. Ze zmíněné novely daňového řádu z roku 2021 ovšem vyplývá, že reálně Finanční správa ČR vymáhá jen pokuty vyšší než 1000 korun.

Kdy nemusím platit daně : Pro úplnost připomínáme, že podnikatelé s živnostenským oprávněním nemusejí za všech okolností podávat přiznání k dani z příjmu. Pokud je roční příjem OSVČ pod 50 tisíc korun, daně přiznávat nemusí. Netýká se to ani zaměstnanců, kteří mají vedlejší příjmy (kromě zaměstnání) do 20 tisíc korun.