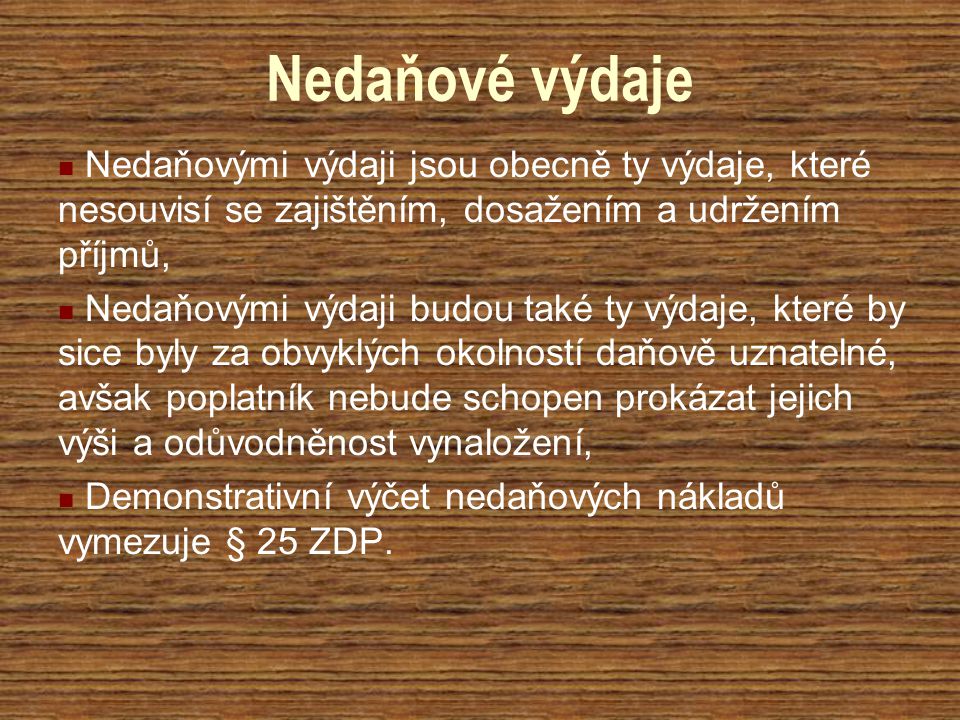

Antwort Co jsou nedaňové výdaje? Weitere Antworten – Co je to nedaňový výdaj

Jako nedaňové jsou označovány náklady, které zákon o daních z příjmů neuznává jako náklady na dosažení, zajištění a udržení vašich příjmů. Zatímco daňové náklady vám snižují základ daně, nedaňové si odečíst nemůžete. Nedaňovým nákladům se věnuje Zákon č. 586/1992 Sb., o daních z příjmů (také ZDP), a to konkrétně v §25.Nedaňové náklady se nejčastěji evidují na těchto nákladových účtech:

- Účet 513 – Náklady na reprezentaci.

- Účet 528 – Ostatní sociální náklady.

- Účet 543 – Dary.

- Účet 545 – Ostatní pokuty a penále.

- Účet 554 – Tvorba a zúčtování ostatních rezerv.

- Účet 559 – Tvorba a zúčtování opravných položek v provozní činnosti.

Mezi „nedaňové“ výnosy patří např. výnosy zdaněné srážkou u zdroje, výnosy osvobozené nebo částky, které se daní až při zaplacení, pokud nejsou ke konci zdaňovacího období uhrazeny. Mezi „nedaňové“ náklady patří např. náklady na reprezentaci, účetní odpisy (pokud se nerovnají daňovým), účetní opravné položky a rezervy.

Co patří do nedaňových příjmů : (1) Zahrnuje přijaté úroky z bankovních účtů (vkladů) a z poskytnutých půjčených peněžních prostředků. (2) Zahrnuje také úroky z nakoupených cizích dluhopisů a úroky ve formě diskontu inkasované při nákupu cizího dluhopisu jiné než na položkách 2144 a 2145. (3) Patří sem i přijaté úroky ze směnek.

Kam účtovat nedaňové náklady

Účet 528 – Ostatní sociální náklady (Nákladový – nedaňový)

Co vše lze dát do nákladů : Mezi daňově uznatelné náklady patří například:

- Nákupy materiálů a zboží

- Výdaje na pracovní cesty (doprava, ubytování)

- Mzdy a pojistné zaměstnanců

- Doprava zaměstnanců pracoviště

- Pracovní oblečení a ochranné pomůcky.

- Nájemné

- Reklamní a propagační materiály/předměty.

- Smluvní penále a pokuty.

Mezi základní konstrukční prvky patří: subjekt daně, objekt daně, základ daně, daňová sazba a splatnost daně.

Mezi daňově uznatelné náklady patří například:

- Nákupy materiálů a zboží

- Výdaje na pracovní cesty (doprava, ubytování)

- Mzdy a pojistné zaměstnanců

- Doprava zaměstnanců pracoviště

- Pracovní oblečení a ochranné pomůcky.

- Nájemné

- Reklamní a propagační materiály/předměty.

- Smluvní penále a pokuty.

Co hrozí za daňové úniky

Například u trestného činu zkrácení daně, poplatku a podobné povinné platby hrozí v jeho nejméně závažné formě trest odnětí svobody ve výměře šest měsíců až tři léta, zatímco u jeho nejzávažnější formy hrozí trest odnětí svobody ve výměře pět až deset let.Mezi daňově uznatelné náklady patří například:

- Nákupy materiálů a zboží

- Výdaje na pracovní cesty (doprava, ubytování)

- Mzdy a pojistné zaměstnanců

- Doprava zaměstnanců pracoviště

- Pracovní oblečení a ochranné pomůcky.

- Nájemné

- Reklamní a propagační materiály/předměty.

- Smluvní penále a pokuty.

Stále platí, že dle § 15 odst. 1 zákona o daních z příjmů (dále jen „ZDP“) lze dar poskytnutý fyzickou osobou uznat v základu daně za předpokladu, že jeho ÚHRNNÁ hodnota ve zdaňovacím období přesáhne 2 % ze základu daně nebo činí ALESPOŇ 1000 Kč.

Mezi základní konstrukční prvky patří: subjekt daně, objekt daně, základ daně, daňová sazba a splatnost daně.

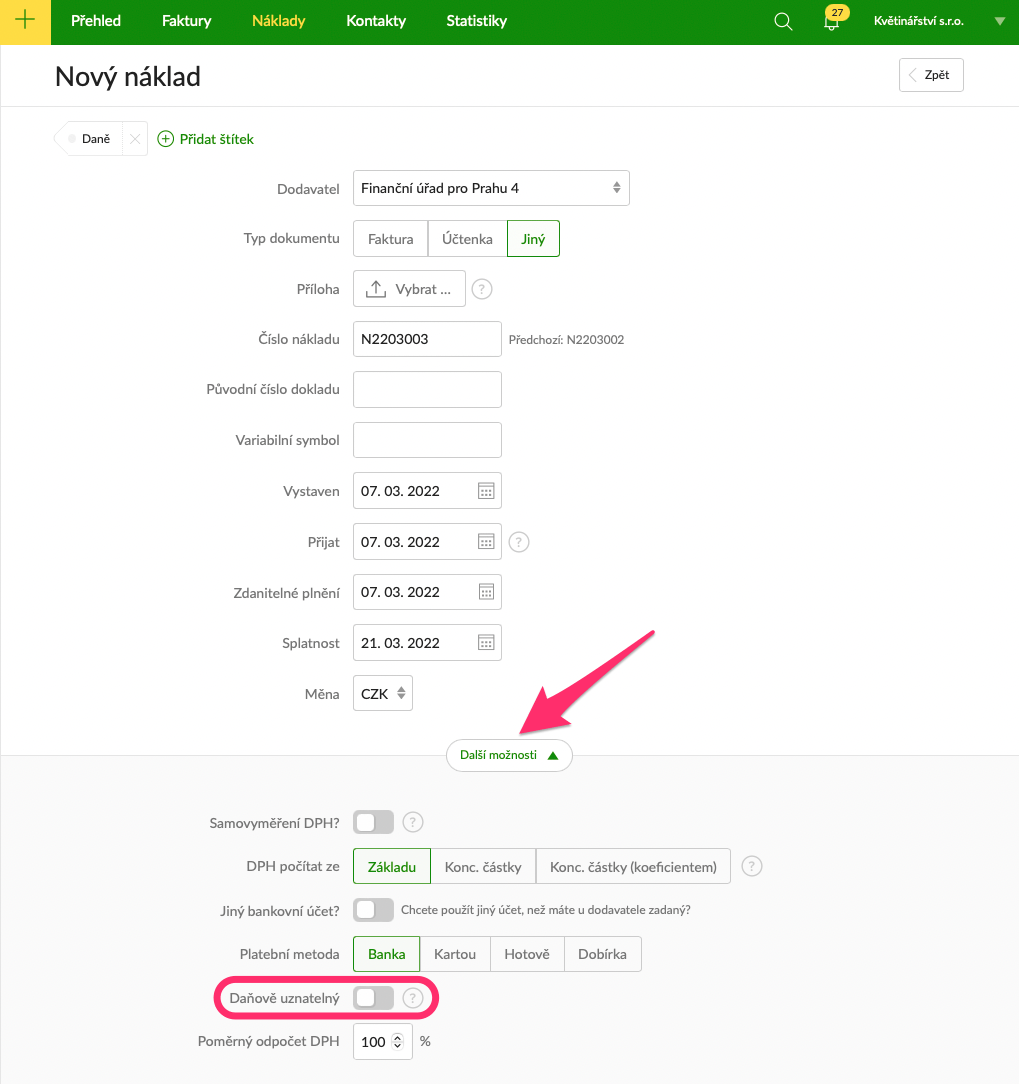

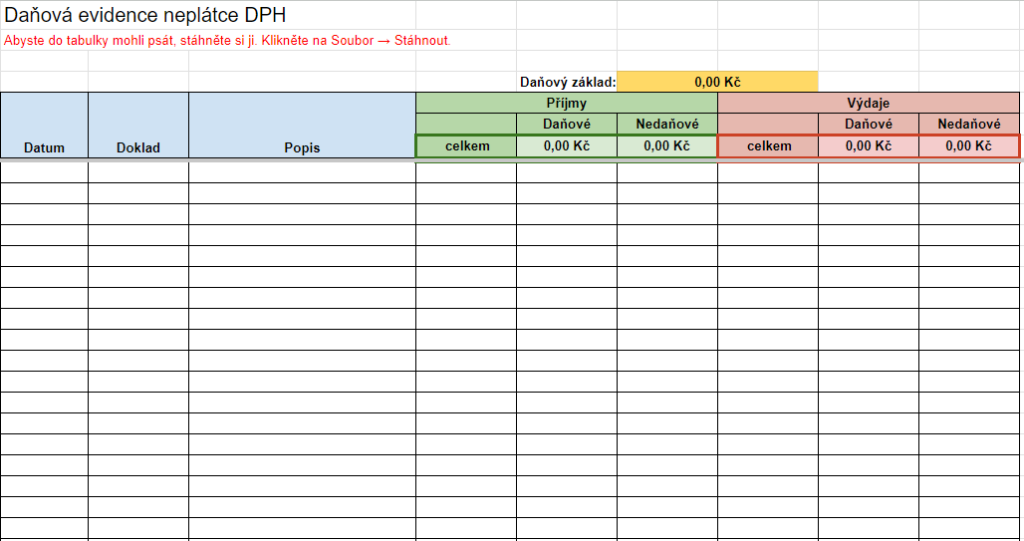

Co evidujeme v daňové evidenci : Do daňové evidence zaznamenáváme veškerý obchodní majetek, který má vliv na základ daně z příjmů. Jde o majetek firmy, který je třeba k podnikání, a získané finanční zdroje, které se podílí na jeho krytí.

Co se stane když se neplatí daně : Každý další den, kdy nejsou peníze na účtu FÚ, opozdilci naskakují úroky z prodlení. Pokud navíc dojde k doměření daně ze strany finančního úřadu (plátce nezaplatí žádnou nebo nižší daň), čeká na poplatníka vysoké jednorázové penále ve výši dvaceti procent z doměrku, tedy daně.

Co kdyz Nepodam vcas daňové přiznání

Pokud je přiznání na finanční úřad doručeno o pět pracovních dnů později, nehrozí žádný postih. Je-li ale doručeno po této lhůtě, činí pokuta 0,05 % ze stanovené daně za každý den prodlení. Nepodá-li subjekt daňové přiznání vůbec, finanční úřad jej nejprve vyzve, aby tak učinil.

Kolik lze odečíst

jednotlivé dary mohou být i nižší. Rozhoduje jejich součet za kalendářní rok. Odečíst lze nejvýše 15 % základu daně, s výjimkou darů za zdaňovací období 2021, kdy lze odečíst až 30 % základu daně.podle § 15 odst. 1 zákona u poplatníků, kteří jsou fyzickými osobami, přesáhne v úhrnu 2 % ze základu daně anebo činí alespoň 1 000 Kč. V úhrnu lze odečíst nejvýše 30 % (15 %) ze základu daně (limit 30% platí pro zdaňovací období 2020 a 2021 viz zákon č. 39/2021 Sb., kterým se mění zákon č.

Jak si vést danovou evidenci : Při vedení daňové evidence je potřeba evidovat pohledávky a dluhy, tj. mít evidenci přijatých a vydaných faktur a ostatních pohledávek a závazků. Dále je potřeba evidovat všechny složky majetku – drobný majetek, dlouhodobý majetek hmotný i nehmotný a zásoby.