Antwort Jak často se podává daňové přiznání? Weitere Antworten – Kdy si musím podat daňové přiznání sám

V praxi to znamená, že pokud vaše celkové roční (zatím) nezdaněné příjmy převýší částku 50 000 Kč, máte povinnost podat daňové přiznání. Pokud máte příjmy ze zaměstnání zdaněné zálohou daně, potom činí limit pro „nezdaněné“ autorské honoráře 20 000 Kč. Jakmile tuto částku přesáhnete, musíte podat daňové přiznání.Jestliže za vás podává daňové přiznání k dani z příjmů fyzických osob daňový poradce nebo advokát, platí lhůta 6 měsíců po uplynutí zdaňovacího období. V případě zdaňovacího období, kterým je kalendářní rok, je tato lhůta do 1. 7. následujícího kalendářního roku.Lhůta pro podání daňového přiznání v elektronické podobě je o měsíc delší, tedy do čtvrtka 2. května 2024.

Kdy se musí danit příjem : Hrozí vám přísné pokuty Při překročení limitu 50 tisíc korun je nutné zdanit celý příležitostný příjem (nikoli jen částku nad limit). Pokud neodevzdáte daňové přiznání nebo nezaplatíte včas daň, hrozí vám standardní postih jako každému jinému, kdo platí daň z příjmu.

Co když nepodám roční zúčtování daně

Kdo do dnešního dne nepožádá o roční zúčtování nebo nedoloží slevy či zvýhodnění, má smůlu. A pokud navíc nepodá daňové přiznání, čeká ho pětistovka pokuty. Patnáctý únor je posledním dnem k podpisu žádosti o roční zúčtování příjmů ze závislé činnosti.

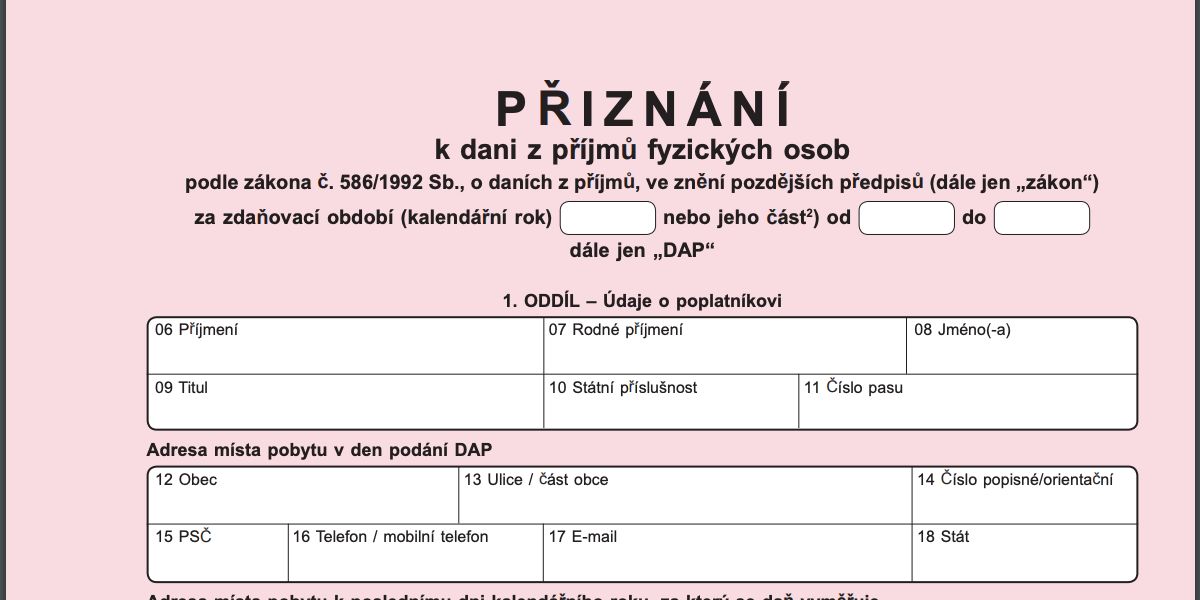

Kdo si musí dělat daně sám : Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 50 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Maximální postih je pět procent z daně či 300 tisíc korun. Pokud daňové přiznání nepodáte vůbec, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun. Ze zmíněné novely daňového řádu z roku 2021 ovšem vyplývá, že reálně Finanční správa ČR vymáhá jen pokuty vyšší než 1000 korun.

Daňové přiznání za rok 2023 musí podat poplatník, jehož celkové zdanitelné příjmy za rok 2023 přesáhly částku 50 000 Kč. Do limitu se nepočítají osvobozené příjmy nebo příjmy zdaněné srážkovou daní. Limit se počítá z příjmů, nikoliv ze základu daně.

Co když podám daňové přiznání pozdě

Jaké jsou sankce za pozdě podané daňové přiznání Výpočet pokuty za pozdní podání přiznání se podle daňového řádu provádí tak, že sankce za pozdní podání přiznání je: 0,05 % stanovené daně za každý den prodlení, nejvýš 5 % daně, 0,05 % stanoveného daňového odpočtu za každý den prodlení, nejvýš 5 % daňového odpočtu.Příležitostný příjem 2023 – limit 30 tisíc

Limit pro příležitostné příjmy za rok 2023 je 30 tisíc Kč za rok. Znamená to, že pokud součet našich příjmů z příležitostných činností (bez odečtení výdajů) nepřesáhne v kalendářním roce 30 tisíc Kč, nemusíme tyto příjmy danit ani uvádět v daňovém přiznání.Kdo má povinnost podat daňové přiznání:

Osoba, jejíž další příjmy mimo příjmů ze zaměstnání (tzv. příležitostné příjmy, na které nemá živnostenské oprávnění) přesáhly 30 000 Kč. Částkou se rozumí hrubý příjem, před odečtením případných výdajů. Osoba, která má pravidelný příjem z pronájmu.

Zaměstnavatelům vzniká povinnost zaměstnanci roční zúčtování daně vyhotovit, pokud si o něj včas zažádá. Žádat o něj mohou jen ti zaměstnanci, kterým nevznikla povinnost podávat daňové přiznání – nemají třeba jiné příjmy z podnikání z vedlejší činnosti, pronájmu či kapitálového majetku.

Jaký je rozdíl mezi ročním zúčtováním a daňovým přiznáním : Výsledek z ročního zúčtování daní je vždy jen ve prospěch zaměstnance (nemůže vyjít doplatek daně), na rozdíl od daňového přiznání, kdy je povinen vypočtený dluh uhradit. Přeplatek na dani bude navíc vrácen rychleji než po podání daňového přiznání.

Co když nepožádám o roční zúčtování daně : Pokud zaměstnanec nepožádá zaměstnavatele o roční zúčtování do 15. února, je zaměstnavatel povinen vystavit zaměstnanci potvrzení o příjmech ze závislé činnosti. Na základě něj si zaměstnanec daňové přiznání podá sám.

Co se stane kdyz nemám daňové přiznání

Jestliže se vás daňové přiznání týká, a i přesto jej vůbec nepodáte, počítejte s tím, že vás k podání přiznání finanční úřad vyzve. Ve výzvě vám určí i náhradní termín. Pokud svou povinnost přesto nesplníte, hrozí vám pokuta až 300 tisíc korun.

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.Podle zákona o daních z příjmů fyzických osob, podléhají zdanění tyto příjmy: Příjmy ze závislé činnosti (zaměstnání – mzda nebo plat) Příjmy ze samostatné činnosti (podnikání) Příjmy z kapitálového majetku (finanční majetek – peníze, cenné papíry a jiné)

Kdo nepodává daňové přiznání : Kdy se daňové přiznání nepodává Do konce roku 2022 platí, že fyzická osoba nemusí podávat daňové přiznání k dani z příjmů, pokud její celkové roční příjmy nepřevyšují 15 tisíc korun. Tento limit se od roku 2023 zvyšuje na 50 tisíc korun ročně.