Antwort Jak fakturovat v eurech? Weitere Antworten – Jak vystavit fakturu do EU

Měli byste ale splnit několik podmínek.

- Zkontrolujte, zda má zákazník platné EU DIČ – to se provádí na webu Evropské komise VIES.

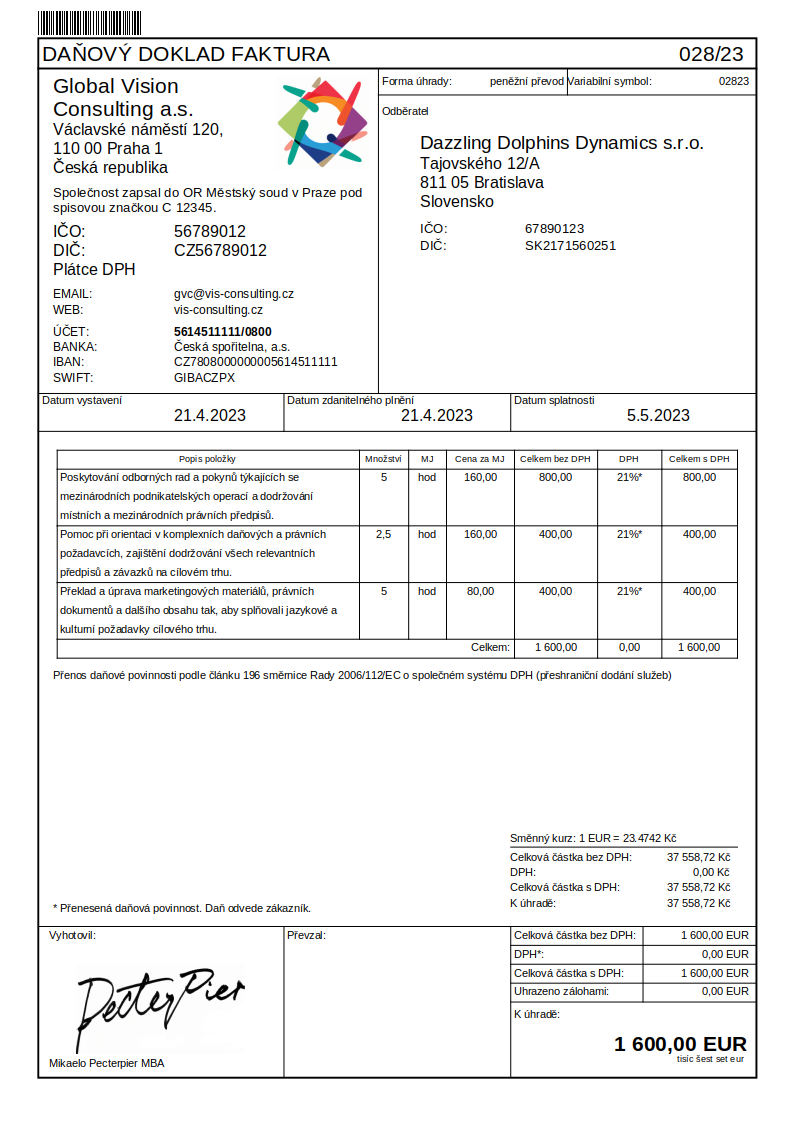

- Vystavte fakturu v takzvaném režimu přenesené daňové povinnosti (reverse charge).

- Vykažte poskytnutí služby do EU v souhrnném hlášení a případně i v přiznání k dani z přidané hodnoty.

Povinné náležitosti faktury do zahraničí

- IBAN a SWIFT.

- Kurz.

- Jazyk faktury.

- Nepovinné zvyklosti při vystavování faktur do zahraničí

- Tabulka č.

- Tabulka č.

- Identifikovaná osoba.

- Přenesená daňová povinnost do zahraničí (reverse charge)

Otázky a odpovědi pro ekonomický systém POHODA

V agendě Fakturace/Vydané faktury, resp. Přijaté faktury založte nový doklad, např. klávesou Insert a zvolte povel Záznam/Cizí měna (Ctrl+Shift+C). V poli Částka v cizí měně zadejte měnu, kurz a částku v cizí měně.

Jak vystavit fakturu v cizí měně : Vystavení faktury v cizí měně

K výchozím měnám si přidejte kteroukoli ze 155 podporovaných měn. Případně zde můžete vypnout zobrazení těch, které nevyužíváte. Kurz je načten podle ČNB k datu zdanitelného plnění. Pokud datum zdanitelného plnění nemáte na faktuře uvedeno, kurz se načte podle data vystavení.

Co je potřeba pro vystavení faktury

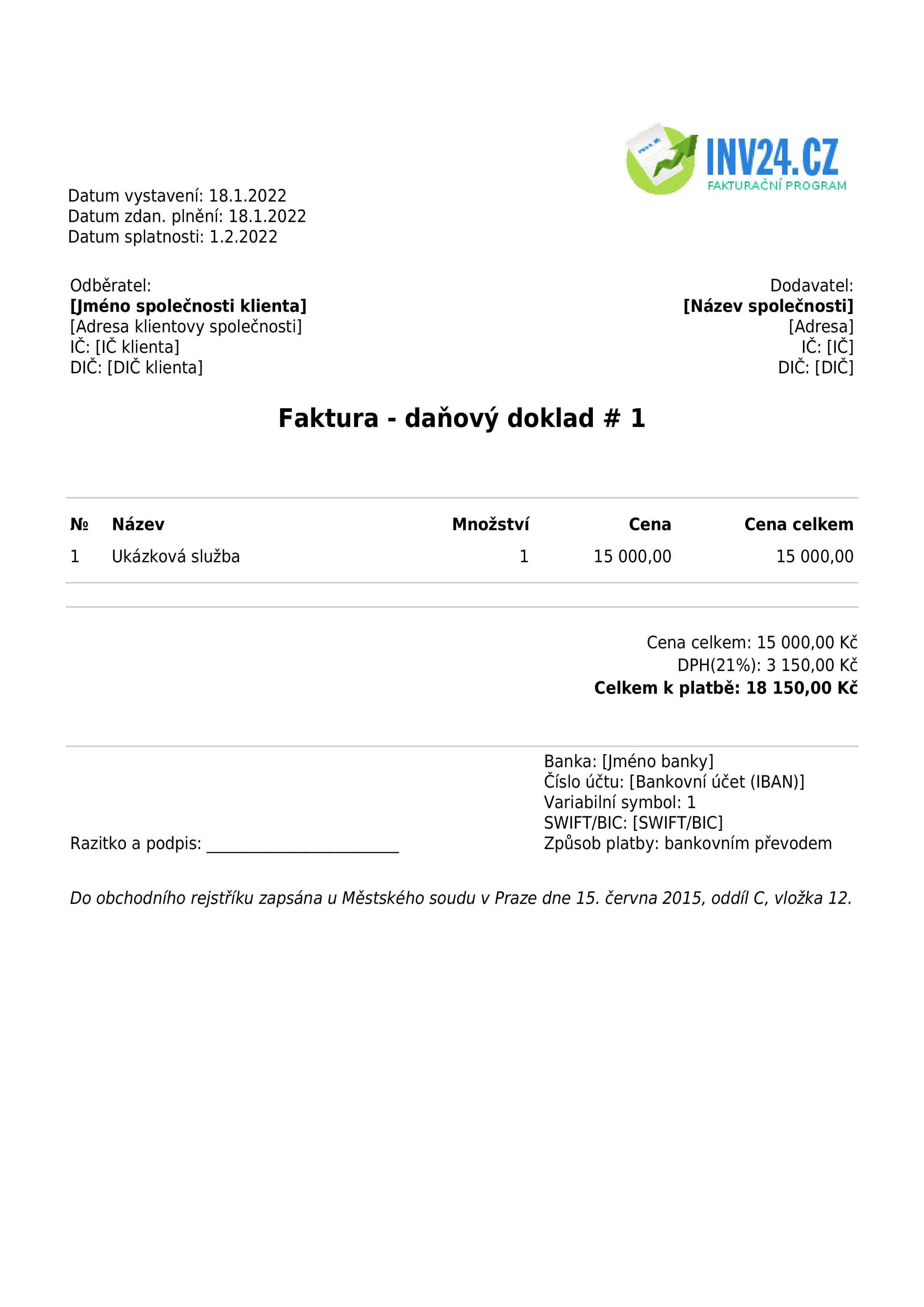

Co musí obsahovat faktura u každého podnikatele:

- označení účastníků – tedy jméno a příjmení (OSVČ), resp. název firmy; adresu, resp.

- slovní a číselné označení dokladu – např.: “Faktura 2025001”.

- peněžní sumu – celkově a nebo podrobně (cena za měrnou jednotku a označení množství).

- den vyhotovení účetního dokladu – tj.

Kdy mohu fakturovat bez DPH : Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete. Administrativa pro plátce DPH je složitější a přináší řadu povinností.

Jste-li neplátce DPH a fakturujete podnikateli se sídlem v některém z členských států EU, máte povinnost stát se identifikovanou osobou a fakturovat přeneseně, stejně jako v případě plátců DPH. Pokud jako neplátce prodáváte jiným neplátcům v EU, postupujete stejně jako kdybyste prodávali českým neplátcům.

Co na faktuře být nesmí

- Klamavé údaje. Žádný údaj na faktuře nesmí vyvolávat tzv.

- Formulace „daňový doklad“, pokud jste neplátce DPH. Jako neplátce DPH byste neměli na fakturu uvádět, že jde o daňový doklad.

- Přepisované, vymazané nebo přeškrtnuté údaje.

Jaký kurz při vystavení faktury

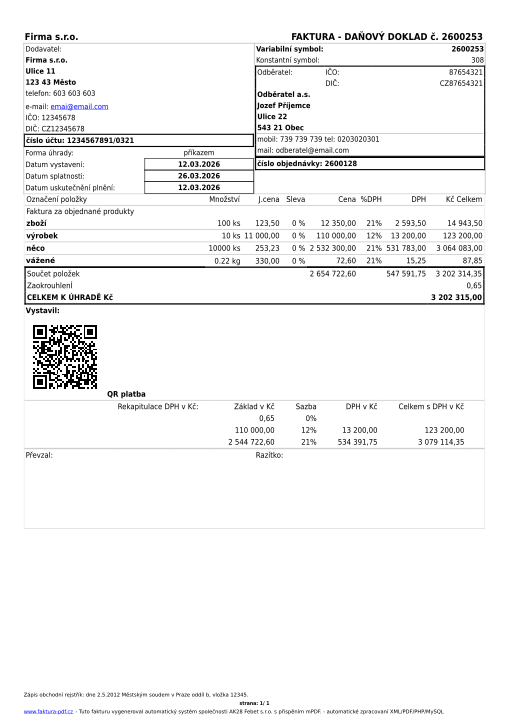

Obecně platí, že pro účely DPH se používá kurz devizového trhu ČNB (aktuální denní či pevný, dle rozhodnutí účetní jednotky), a sice ke dni, kdy je účetní jednotka povinna přiznat daň.Co musí obsahovat faktura u každého podnikatele:

- označení účastníků – tedy jméno a příjmení (OSVČ), resp. název firmy; adresu, resp.

- slovní a číselné označení dokladu – např.: “Faktura 2025001”.

- peněžní sumu – celkově a nebo podrobně (cena za měrnou jednotku a označení množství).

- den vyhotovení účetního dokladu – tj.

Software zdarma: šetřete čas při vystavování faktur

- Súčto.cz – freeware 60 dokladů

- Fakturoid.cz – freeware pro pět odběratelů

- Billapp.cz – freeware.

- Idoklad.cz – freeware pro pět odběratelů

- Fakturaonline.cz – týden zdarma.

- Vyfakturuj.cz – freeware pro pět odběratelů

- Fakturyonline.eu – freeware.

- Profit 2017 – freeware.

Faktura pro neplátce DPH má podobné náležitosti jako faktura pro plátce DPH. Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti.

Jak funguje reverse charge : Reverse charge spočívá v tom, že povinnost přiznat a odvést DPH nepřipadá prodávajícímu, nýbrž kupujícímu, čili příjemci plnění. Odběratel je tím pádem zodpovědný za správnost vypočítané daně a zároveň je povinen doplnit výši daně v evidenci pro účely daně z přidané hodnoty.

Kdy je faktura neplatná : Jedním z nejčastějších důvodů, proč je faktura považována za neplatnou, jsou chybějící nebo nesprávné informace. To zahrnuje nesprávné údaje o dodavateli nebo odběrateli, chybné číslování faktur, nesprávné datování nebo chybějící identifikační údaje podniku.

Co uvádět na faktuře

Mezi tyto údaje patří:

- informace o odběrateli (obvykle ve stejném rozsahu jako u dodavatele);

- slovní a číselné označení dokladu;

- popis zboží nebo služby, za které jste fakturu vystavili;

- celková fakturovaná částka nebo fakturovaná částka rozepsaná na měrné jednotky s označením jejich množství;

- datum vystavení faktury.

Podle zákona musí plátce DPH vystavit fakturu do 15 dnů od prodeje zboží nebo poskytnutí služby, případně od přijetí úplaty.Je tedy nutné uvést: identifikaci odběratele a dodavatele, označení faktury a její číslo, jednotlivé fakturované položky včetně jejich počtu a ceny, způsob úhrady, datum vystavení a splatnosti. Lze rovněž doplnit některé dobrovolné údaje, jakými jsou například variabilní symbol platby, razítko a podpis dodavatele.

Co je potreba k vystaveni faktury : základ daně; sazba a výše daně (v českých korunách); datum vystavení faktury, případně datum uskutečnění zdanitelného plnění (zpravidla den dodání služby či zboží, případně přijetí platby) – pokud se liší od data vystavení dokladu; evidenční číslo dokladu.