Antwort Jak funguje paušální daň OSVČ? Weitere Antworten – Jak funguje paušál OSVČ

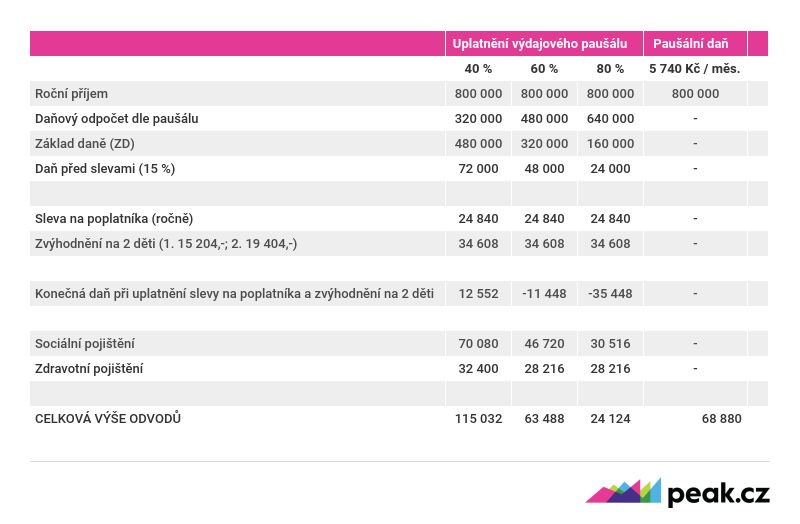

Výdaje paušálem představují formu výdajů, která spočívá v odečtení fixní části od reálných ročních příjmů (od 30 do 80 procent). Paušál lze aktuálně uplatnit až do příjmů ve výši dvou milionů korun. Tato varianta má velkou výhodu v tom, že OSVČ nemusejí evidovat účtenky ani přijaté faktury.Platí se v plné výši za celý měsíc i kdybyste činnost zahájili kdykoliv v průběhu měsíce. Například: činnost jste zahájili v březnu 2024 – splatnost paušální daně za zálohové období březen 2024 je tedy do 20. dubna 2024 a do tohoto datumu je potřebné zaplatit také zálohu za duben 2024.Pokud máte jen příjmy u nichž je paušál 60%, případně tyto příjmy tvoří alespoň 75% Vašich příjmů, vyplatí se Vám paušální daň nejvíce do výše příjmu 1.500.000 Kč. Pokud máte roční příjem přesně 1.500.000, ušetříte cca 97 000 Kč na odvodech.

Co vše je zahrnuto v pausalni dani : Paušální daň zahrnuje daň z příjmu a sociální a zdravotní pojištění. Například v každé měsíční částce paušální daně v základním pásmu je obsaženo zdravotní pojistné ve výši minimální zálohy, sociální pojistné ve výši minimální zálohy zvýšené o 15%, a také 100 Kč daně z příjmů. I. II.

Kolik se bude platit paušální daň

Pro rok 2024 byla výše paušální daně stanovena na 7 498 Kč, což je zvýšení o 1 290 korun. Z toho daň z příjmu je pouze 100 Kč, zbytek částky je rozdělen na platbu zdravotního a sociálního pojištění. Velkou výhodou paušální daně je snížení byrokratické zátěže.

Kolik procent je pausalni daň : V Česku mohou osoby samostatně výdělečně činné uplatnit paušální výdaje v rozmezí od 30 % do 80 % z příjmů, a to v závislosti na charakteru činnosti.

Paušální daň pro rok 2024 se v prvním pásmu zvýšila podstatně více než loni, a to až na 7498 korun měsíčně. Podnikatelé v tomto režimu s příjmy do jednoho milionu korun platili v roce 2023 6208 korun měsíčně. Jde tedy o skokové navýšení o 1290 korun. Nárůstu se ale dočkali i živnostníci ve zbývajících dvou pásmech.

Jestli mají OSVČ daň z příjmů vyšší než 30 000 Kč, musí začít platit zálohy na daň. Pokud je jejich daň zároveň nižší než 150 000 Kč, platí zálohy pololetně. Každá záloha činí 40 % z poslední známé daňové povinnosti. Jestliže byla jejich poslední daň vyšší než 150 000 Kč, OSVČ platí zálohy kvartálně.

Kdy můžu vystoupit z paušální daně

Pro rok 2024 mohou OSVČ dobrovolně vstoupit do paušálního režimu, vystoupit z něj, změnit pásmo paušální daně nebo mohou změnit výši daně za rok 2023 do středy 10. ledna 2024 včetně. Příslušné oznámení lze finančnímu úřadu doručit elektronicky, poštou i osobně na podatelnu.Pro rok 2024 byla výše paušální daně stanovena na 7 498 Kč, což je zvýšení o 1 290 korun. Z toho daň z příjmu je pouze 100 Kč, zbytek částky je rozdělen na platbu zdravotního a sociálního pojištění. Velkou výhodou paušální daně je snížení byrokratické zátěže.Pro rok 2024 byla výše paušální daně stanovena na 7 498 Kč, což je zvýšení o 1 290 korun. Z toho daň z příjmu je pouze 100 Kč, zbytek částky je rozdělen na platbu zdravotního a sociálního pojištění. Velkou výhodou paušální daně je snížení byrokratické zátěže.

80 % (nejvýše 1,6 mil Kč za rok) z příjmů z živností řemeslných, zemědělské výroby, lesního a vodního hospodářství vykonávaných jako samostatná činnost. Také z ostatních příjmů ze zemědělské výroby. 60 % (nejvýše 1,2 mil Kč za rok, z příjmů z živností volných, vázaných i koncesovaných.

Jak se počítá daň z příjmu OSVČ : Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 15 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení. Stane-li se, že v účetnictví uvidíte, že výdaje přesáhly příjmy, jedná se o ztrátu.

Kolik musím platit daň jako živnostník : Jak vypočítat daň z příjmu OSVČ

Od svých příjmů odečtete výdaje a dostanete základ daně. Od základu daně odečtete nezdanitelné části základu daně a odčitatelné položky (to jsou například úroky, dary nebo pojištění). Z této částky vypočítáte 15 % (případně 23 %) a vyjde vám vaše daň.

Kolik budu platit daně jako OSVČ

Osoby samostatně výdělečně činné (OSVČ) platí ze svých příjmů 15% daň z příjmů (případně u části příjmů nad 48násobek průměrné mzdy je zvýšená sazba 23 %). Neplatí se z celých příjmů, ale ze zisku. Daň se tedy počítá z příjmů po odečtení výdajů.

Pro rok 2023 hovoříme o částce 2 944 Kč. V případě podnikání na vedlejší činnost nemusíte na sociálním pojištění zaplatit ani korunu, pokud za rok 2023 nepřekročíte rozhodný příjem, který je stanoven na 96 777 Kč. Limit pro OSVČ na vedlejší činnost 96 777 Kč se na vás vztahuje pouze tehdy, pokud podnikáte celý rok.OSVČ, která může platit daň z příjmů paušálně, nesmí mít v uplynulém kalendářním roce obrat přes dva miliony korun (do loňského roku pouze 1 milion), nesmí být plátcem DPH a být pod kuratelou insolvenčního správce. Zároveň nelze být společníkem veřejné obchodní společnosti nebo komplementářem komanditní společnosti.

Kolik platím daně jako OSVČ : A právě poslední jmenovaný příjem a jeho zdanění se týká OSVČ. Daň z příjmů fyzických osob činí 15 % (výjimečně 23 %, pokud vaše příjmy dosahují 48násobek průměrné mzdy). (Tento limit platí naposledy pro daňové přiznání za rok 2023, od roku 2024 se snižuje na 36násobek průměrné mzdy).