Antwort Jak se platí daně z akcií? Weitere Antworten – Jak platit daně z akcií

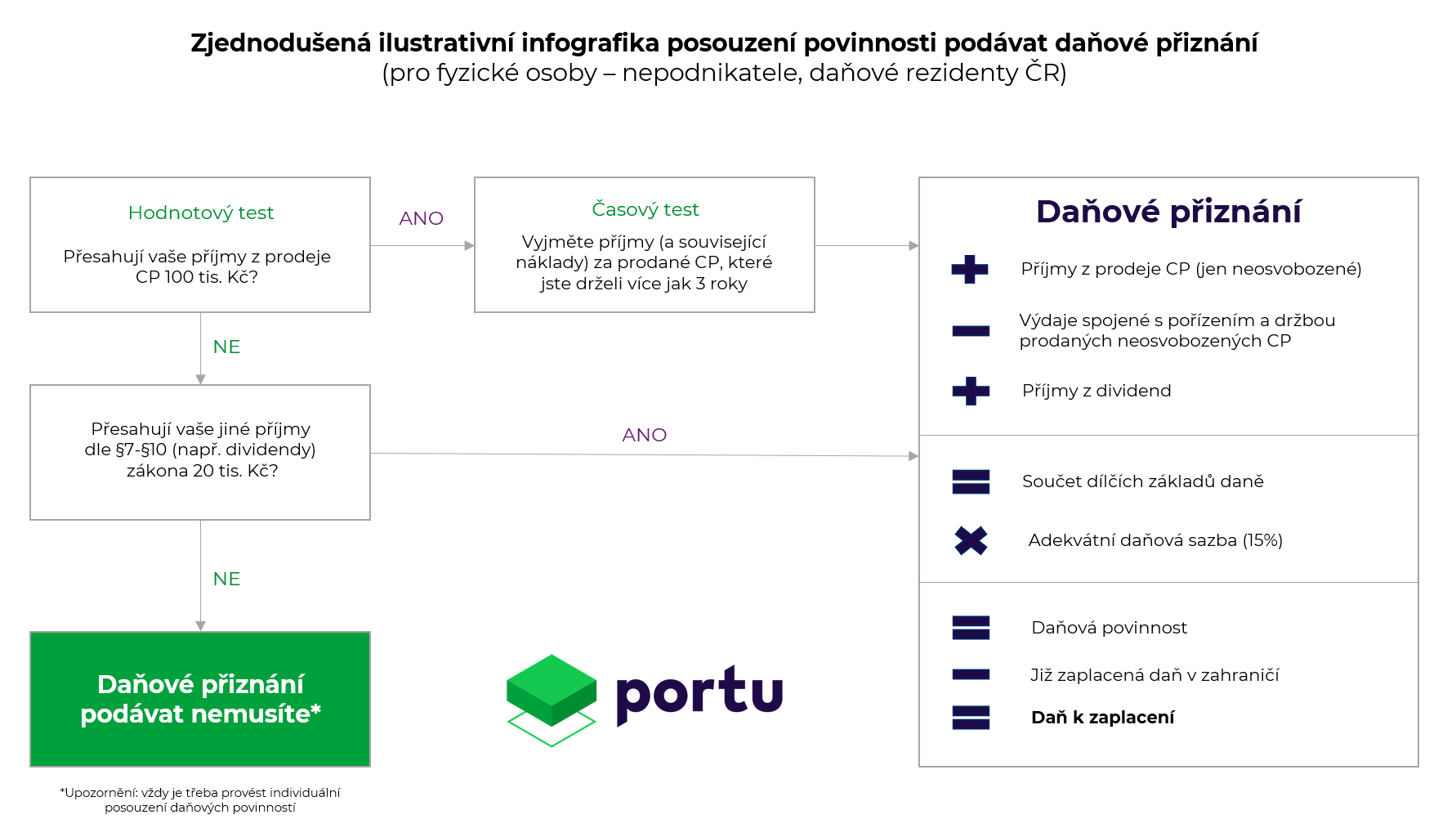

Pro fyzické osoby, české daňové rezidenty, jejichž držené cenné papíry nejsou zahrnuty do obchodního majetku, jsou příjmy z prodeje cenných papírů dle zákona o dani z příjmů zdaňovány platnou sazbou, která činí pro rok 2023 15 %, resp. 23 % (nově zavedená sazba).Danění podílových fondů, akcií a ETF

Sazba je v případě fyzických osob nastavena na 15 %, nicméně movitější investoři mohou část svých příjmů danit i 23% sazbou, která se aplikuje na část základu daně přesahující 48násobek průměrné mzdy, což pro zdaňovací období 2022 činí 1 867 728 Kč.Kde řešit a co budete potřebovat. Pokud máte příjem, který musíte uvést v daňovém přiznání k dani z příjmů, můžete k vyplnění daňového přiznání k dani z příjmů využít elektronický formulář dostupný na Daňovém portálu Finanční správy ČR v aplikaci „Elektronická podání pro Finanční správu“ nebo „Online finanční úřad“.

Kdy se nedaní výnosy z investic : Existují však dvě situace, ve kterých tyto příjmy danit nemusíte. Za prvé, v případě, že příjmy z prodeje cenných papírů ve zdaňovacím období nepřesáhly 100 000 Kč. Za druhé, pokud jste cenný papír drželi déle než tři roky – tím pádem máte splněný časový test a nedaníte.

Jak dlouho musím držet akcie

Osvobození od daně z příjmů při prodeji cenných papírů

1/ „Časový test“ 3 roky – pokud doba mezi nákupem a prodejem cenného papíru přesáhne 3 roky, pak je možnost osvobodit od daně veškeré příjmy z prodeje. Pokud se tedy prodej ETF spáruje s nákupem starším než 3 roky, tak se realizovaný zisk vůbec nezdaňuje.

Jak se dani zaměstnanecké akcie : Jakmile zaměstnanec odkoupí od společnosti akcie za cenu sjednanou v opční smlouvě, získává zdanitelný příjem ve výši rozdílu mezi tržní cenou akcií a sjednanou cenou. Tento příjem je příjmem ze závislé činnosti se daní se stejně jako mzda (v souladu s § 6 odst. 1 písm. d) zákona č.

Co máme potvrzené, tak u Portu jsou frakční akcie smluvně nastavené jako cenné papíry ve vlastnictví investora. Brokeři mají nastavené pravidlo, že frakční akcie proměňují po napočítání na 100 % na celou akcii, což už je cenný papír.

Pro úplnost fyzické osoby podávají daňové přiznání typicky do konce března za rok předcházející (například do konce března 2023 za rok 2022). Pro online podání je termín o měsíc prodloužen, a pokud byste měli daňového poradce máte čas do konce června.

Jak danit peníze z Investown

Výnosy ze spořicího účtu do přiznání nepatří

Kromě investic je nutné odvádět daně i z běžných bankovních produktů, jako jsou spořicí účty nebo termínované vklady, a to srážkovou daní 15 %. Tyto výnosy se však do daňového přiznání nikdy neuvádí, protože daň odvede banka a klientovi pak na účet připíše čistý výnos.Rozhodný den pro výplatu dividendy je den, kdy investor musí držet akcie, aby mu vznikl nárok na vyplacení dividendy. Obvykle se jedná o 2 pracovní dny po ex dividend date. Jedná se o den, kdy firma identifikuje všechny své zapsané akcionáře, kteří jsou oprávněni získat dividendu.Co když musíte danit Jestliže se na vás žádná z výše uvedených podmínek nevztahuje, pak musíte hodnotu daru uvést ve svém daňovém přiznání a odvést z něj daň jako z každého jiného příjmu. Fyzické osoby odvádí 15 % z hodnoty daru (případně 23 % od roku 2023), právnické 19 % (respektive 21 % od roku 2024).

586/1992 Sb., o daních z příjmů. Konkrétně se jedná o paragraf § 8. Příjem a tedy i dividendy se obvykle daní sazbou 15 %. Pokud však váš základ daně převyšoval v letech 2021 – 2023 48násobek průměrné mzdy, pak základ daně, který přesáhl danou hranici, byl zdaněn 23% sazbou.

Kdy nemusím danit akcie : Pokud mezi prodejem a nákupem akcií uplynou aspoň 3 roky, příjem je zcela osvobozen od daně z příjmů.

Jak platit daně z dividend : Je tedy povinnost akcionáře tento příjem přiznat v daňovém přiznání. Příjem z dividend patří do kapitálového majetku a v daňovém přiznání se uvádí na řádek 38. Do příjmů se uvádí hrubá (brutto) hodnota vyplacené dividendy. To znamená, hodnota před snížením o srážkovou daň.

Jak dlouho musím drzet akcií abych dostal dividendu

Rozhodný den pro výplatu dividendy je den, kdy investor musí držet akcie, aby mu vznikl nárok na vyplacení dividendy. Obvykle se jedná o 2 pracovní dny po ex dividend date. Jedná se o den, kdy firma identifikuje všechny své zapsané akcionáře, kteří jsou oprávněni získat dividendu.

Budou vypláceny loňské dividendy (2022) i historické dividendy, kde neskončilo výplatní období (2021, 2020, 2019). Aktuálně si o výplatu dividend přes Bank iD mohou požádat akcionáři s Bank iD vydaným následujícími bankami: Česká spořitelna, ČSOB, Airbank, Komerční banka, Moneta, Raiffeisenbank a FIO.Fyzické osoby tak platí daň ve výši 15 % (případně 23 % od roku 2023), právnické pak 19 % z hodnoty daru (21 % od roku 2024). Mnohé dary jsou ale od daně osvobozeny – pokud je například mezi dárcem a obdarovaným příbuzenský vztah, nic neplatíte.

Jak se daní zaměstnanecké akcie : Jakmile zaměstnanec odkoupí od společnosti akcie za cenu sjednanou v opční smlouvě, získává zdanitelný příjem ve výši rozdílu mezi tržní cenou akcií a sjednanou cenou. Tento příjem je příjmem ze závislé činnosti se daní se stejně jako mzda (v souladu s § 6 odst. 1 písm. d) zákona č.