Antwort Jak se počítá sociální a zdravotní pojištění OSVČ? Weitere Antworten – Jak vypočítat zdravotní a sociální pojištění OSVČ

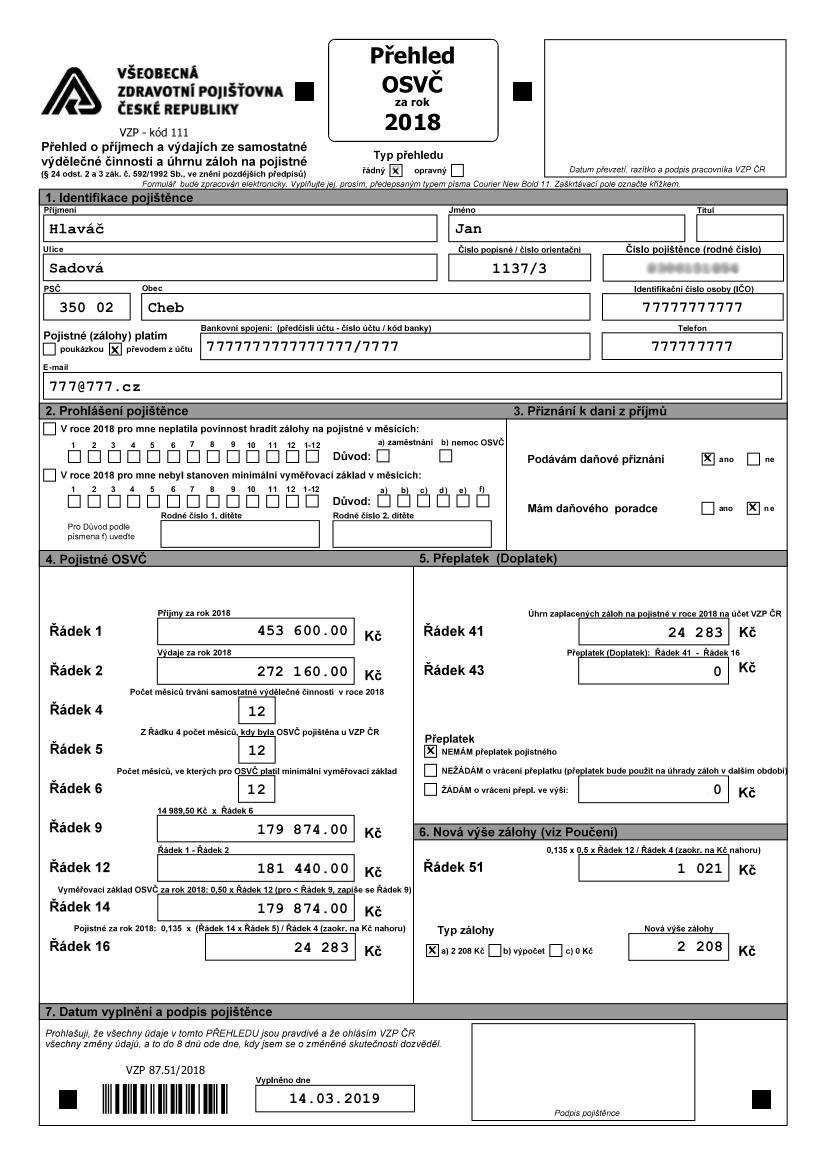

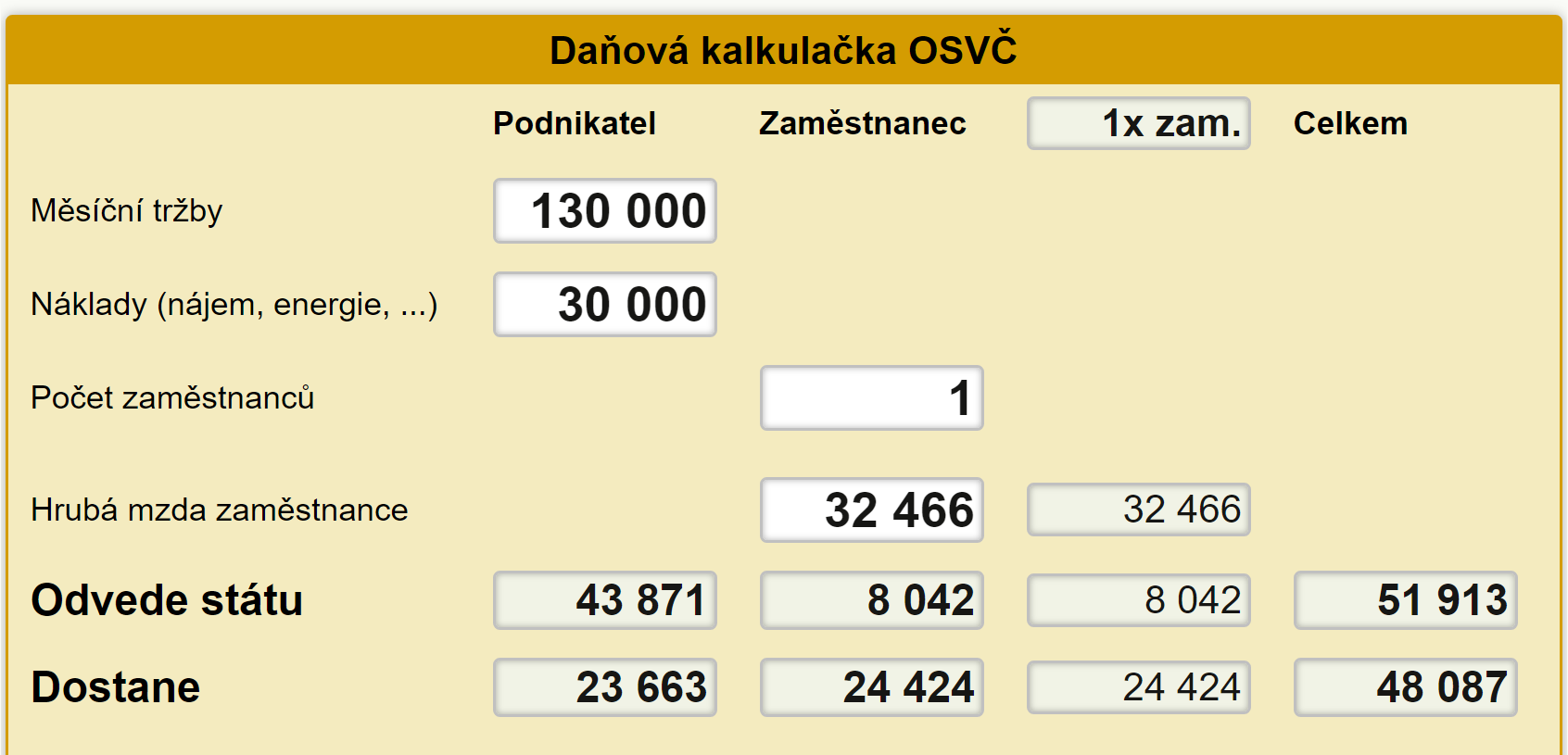

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.OSVČ své zdravotní pojišťovně povinně odvádí 13,5 % z vyměřovacího základu. Vyměřovací základ pro pojistné na zdravotní pojištění OSVČ se počítá jako 50 % z daňového základu. Daňový základ, přesněji dílčí základ daně z příjmů ze samostatné činnosti, je rozdíl mezi Vašimi příjmy z podnikání a souvisejícími výdaji.Odvody na sociální pojištění se odvozují jako 29,2 % vyměřovacího základu a na zdravotní pojištění jako 13,5 % vyměřovacího základu. Podnikáte-li na hlavní činnost, máte povinnost platit zálohy na zdravotní a sociální pojištění alespoň v zákonem stanovené minimální výši.

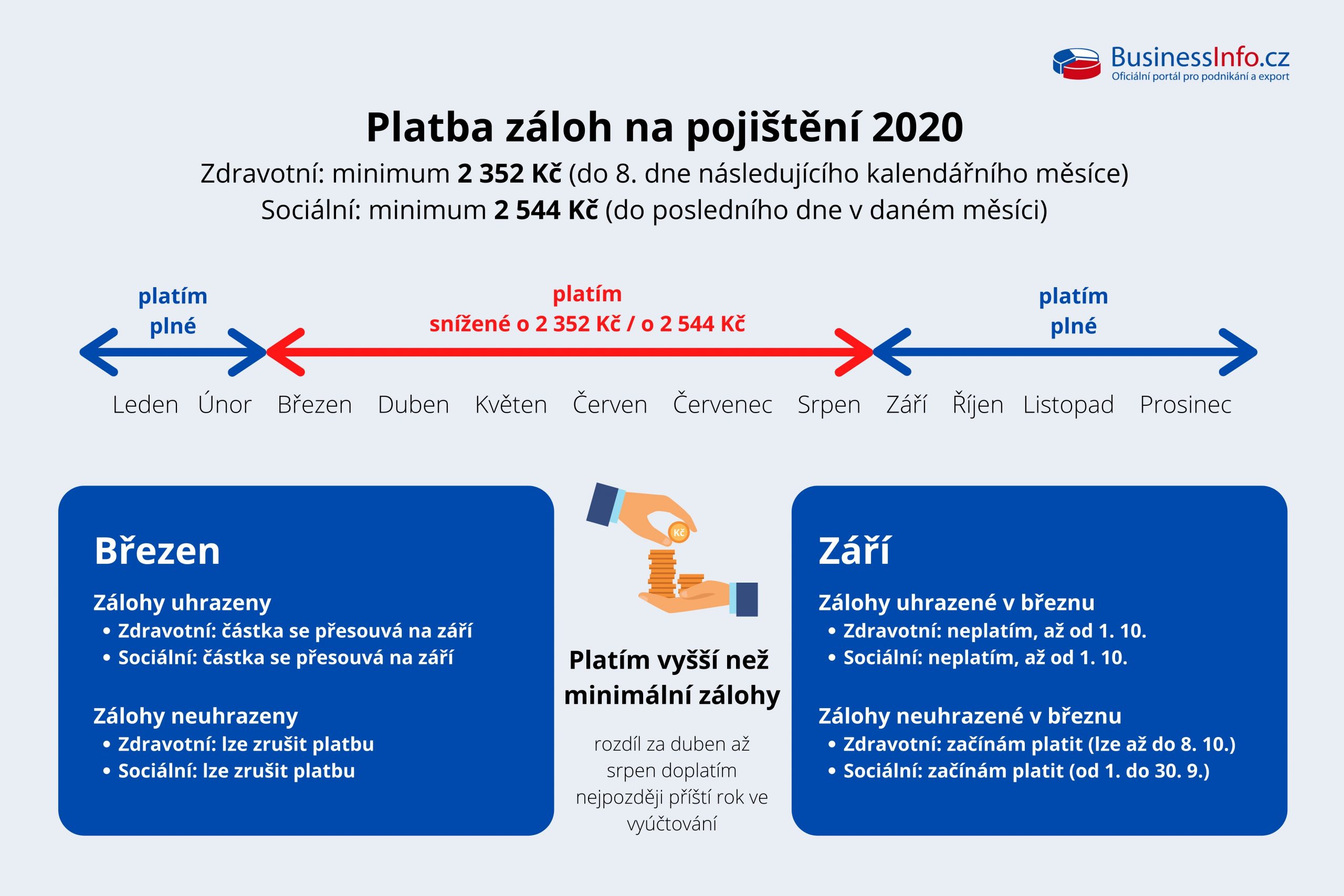

Kolik platí OSVČ zdravotní a sociální pojištění : V případě minimálních záloh to je u zdravotního pojištění 13,5 procenta z poloviny průměrné mzdy. U sociálního pojištění šlo dosud o 29,2 procenta ze čtvrtiny průměrné mzdy, od roku 2024 půjde o stejný díl ze 30 procent průměrného výdělku,“ popisuje daňová poradkyně ze společnosti Mazars Gabriela Ivanco.

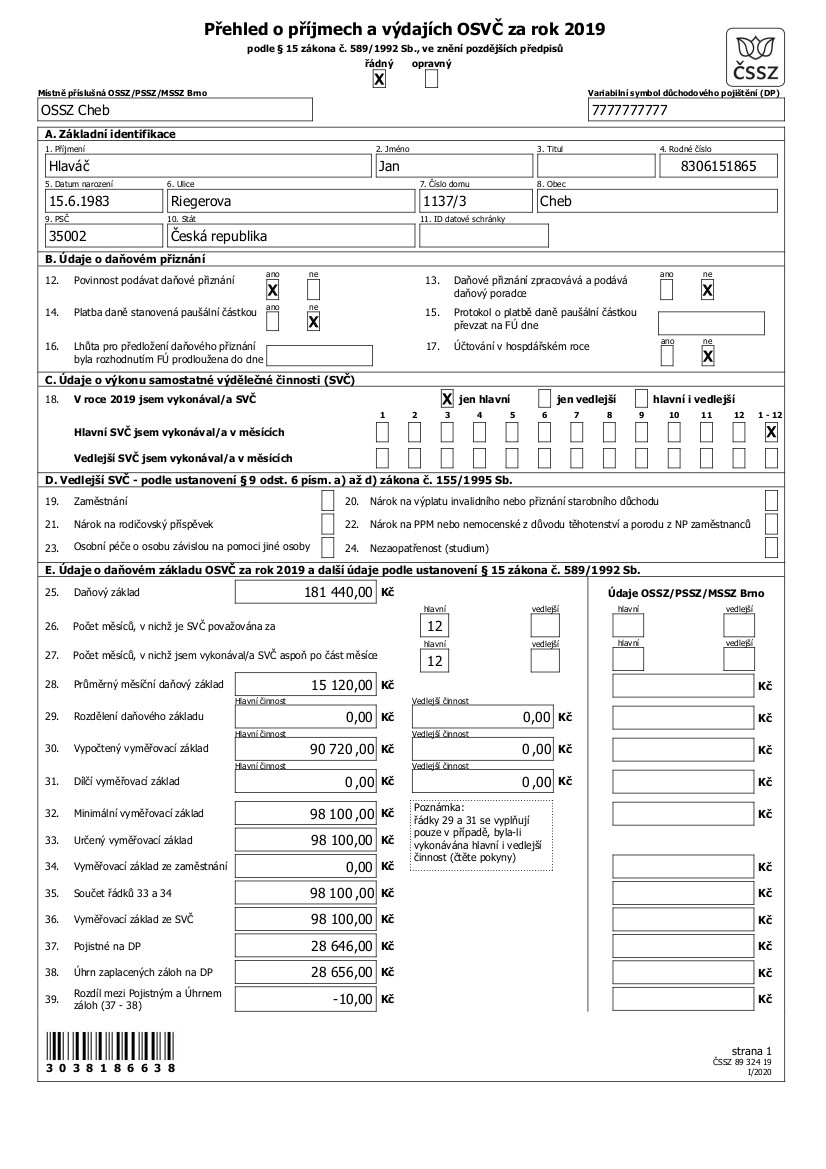

Jak se počítá sociální pojištění u OSVČ

Sociální pojištění osob samostaně výdělečně činných představuje 29,2 % z vyměřovacího základu, který činí polovinu zisku. Sociální pojištění živnostníků tedy je 14,6 % ze zisku.

Jak se počítá zdravotní pojištění OSVČ : Zdravotní pojištění osob zamostatně výdělečně činných činí 13,5 % z vyměřovacího základu, který představuje polovinu zisku. Jde tedy o 6,75 % ze zisku. V případě, že je živnost hlavní činností, je OSVČ povinna hradit alespoň minimální pojistné, které od 1. ledna 2024 činí 2 968 Kč měsíčně.

Zdravotní pojištění osob zamostatně výdělečně činných činí 13,5 % z vyměřovacího základu, který představuje polovinu zisku. Jde tedy o 6,75 % ze zisku. V případě, že je živnost hlavní činností, je OSVČ povinna hradit alespoň minimální pojistné, které od 1. ledna 2024 činí 2 968 Kč měsíčně.

Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 15 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení. Stane-li se, že v účetnictví uvidíte, že výdaje přesáhly příjmy, jedná se o ztrátu.

Kolik platí OSVČ měsíčně

Minimálním vyměřovacím základem OSVČ se rozumí dvanáctinásobek 50% průměrné měsíční mzdy v národním hospodářství. V roce 2022 činí minimální měsíční záloha na pojistné 2 627 Kč. Tuto částku musíte platit od měsíce zahájení činnosti do konce prvního kalendářního roku své činnosti.Sociální pojištění osob samostaně výdělečně činných představuje 29,2 % z vyměřovacího základu, který činí polovinu zisku. Sociální pojištění živnostníků tedy je 14,6 % ze zisku.A právě poslední jmenovaný příjem a jeho zdanění se týká OSVČ. Daň z příjmů fyzických osob činí 15 % (výjimečně 23 %, pokud vaše příjmy dosahují 48násobek průměrné mzdy). (Tento limit platí naposledy pro daňové přiznání za rok 2023, od roku 2024 se snižuje na 36násobek průměrné mzdy).

Pro rok 2024 jsou stanovena pásma s výší paušální zálohy: 1. pásmo – 7 498 Kč, 2. pásmo – 16 745 Kč. 3. pásmo – 27 139 Kč. OSVČ nepodává přehled o příjmech a výdajích za kalendářní rok v paušální režimu. Pokud OSVČ bude za takový rok podávat zpětně daňové přiznání, musí za takový kalendářní rok podat i přehled.

Kolik musím platit daň jako živnostník : Jak vypočítat daň z příjmu OSVČ

Od svých příjmů odečtete výdaje a dostanete základ daně. Od základu daně odečtete nezdanitelné části základu daně a odčitatelné položky (to jsou například úroky, dary nebo pojištění). Z této částky vypočítáte 15 % (případně 23 %) a vyjde vám vaše daň.

Kolik si mohu vydelat na volnou živnost : V případě podnikání na vedlejší činnost nemusíte na sociálním pojištění zaplatit ani korunu, pokud za rok 2024 nepřekročíte rozhodný příjem, který je stanoven na 105 520 Kč. Limit pro OSVČ na vedlejší činnost 105 520 Kč se na vás vztahuje pouze tehdy, pokud podnikáte celý rok.

Kolik budu platit jako živnostník

Všichni živnostníci musí platit daně z příjmů ve výši 15 %, a to nezávisle na tom, zda mají podnikání jako hlavní nebo vedlejší činnost.

Co se platí z podnikání

Každý podnikatel musí platit tři podnikatelské „daně“. Daň z příjmu, zdravotní pojištění a sociální pojištění. Když máte podnikání jako hlavní činnost, vztahují se na vás minimální částky pojištění, které musíte každý měsíc zaplatit. Bez ohledu na to, kolik jste si skutečně vydělali.Do Přehledu o příjmech a výdajích OSVČ se zahrnují: veškeré příjmy ze samostatné výdělečné činnosti daného roku uvedené v § 7 zákona č. 586/1992 Sb., o daních z příjmů veškeré výdaje vynaložené na dosažení, zajištění a udržení příjmu za daný rok.

Co vše musí platit OSVČ 2024 : Pokud má OSVČ podnikání jako hlavní činnost, bude v roce 2024 minimální výše měsíční zálohy na důchodové pojištění včetně příspěvku na státní politiku zaměstnanosti 3 852 korun. V případě vedlejší činnosti je minimální výše zálohy 1 413 korun. Výše minimální zálohy u nemocenského pojištění je 216 korun.