Antwort Jak se počítá sociální pojištění u OSVČ? Weitere Antworten – Jak se počítá sociální pojištění OSVČ

Sociální pojištění osob samostaně výdělečně činných představuje 29,2 % z vyměřovacího základu, který činí polovinu zisku. Sociální pojištění živnostníků tedy je 14,6 % ze zisku.Pro výpočet pojistného na sociální zabezpečení OSVČ se opět vychází z vyměřovacího základu (pozn. do roku 2023 50 % z daňového základu a od roku 2024 55 %). Roční pojistné je ve výši 29,2 % z vypočteného vyměřovacího základu (28 % důchodové pojištění a 1,2 % příspěvek na státní politiku zaměstnanosti).Odvod na sociální pojištění je 29,2 % z vyměřovacího základu. Ten je u sociálního pojištění pro rok 2021 stanovený na 8 861 Kč a minimální záloha proto činí 2 588 Kč. Stavař, kterého jsme si představili výše, vypočítal, že na sociálním pojištění odvede 3 650 Kč (29,2 % z 12 500 Kč) měsíčně.

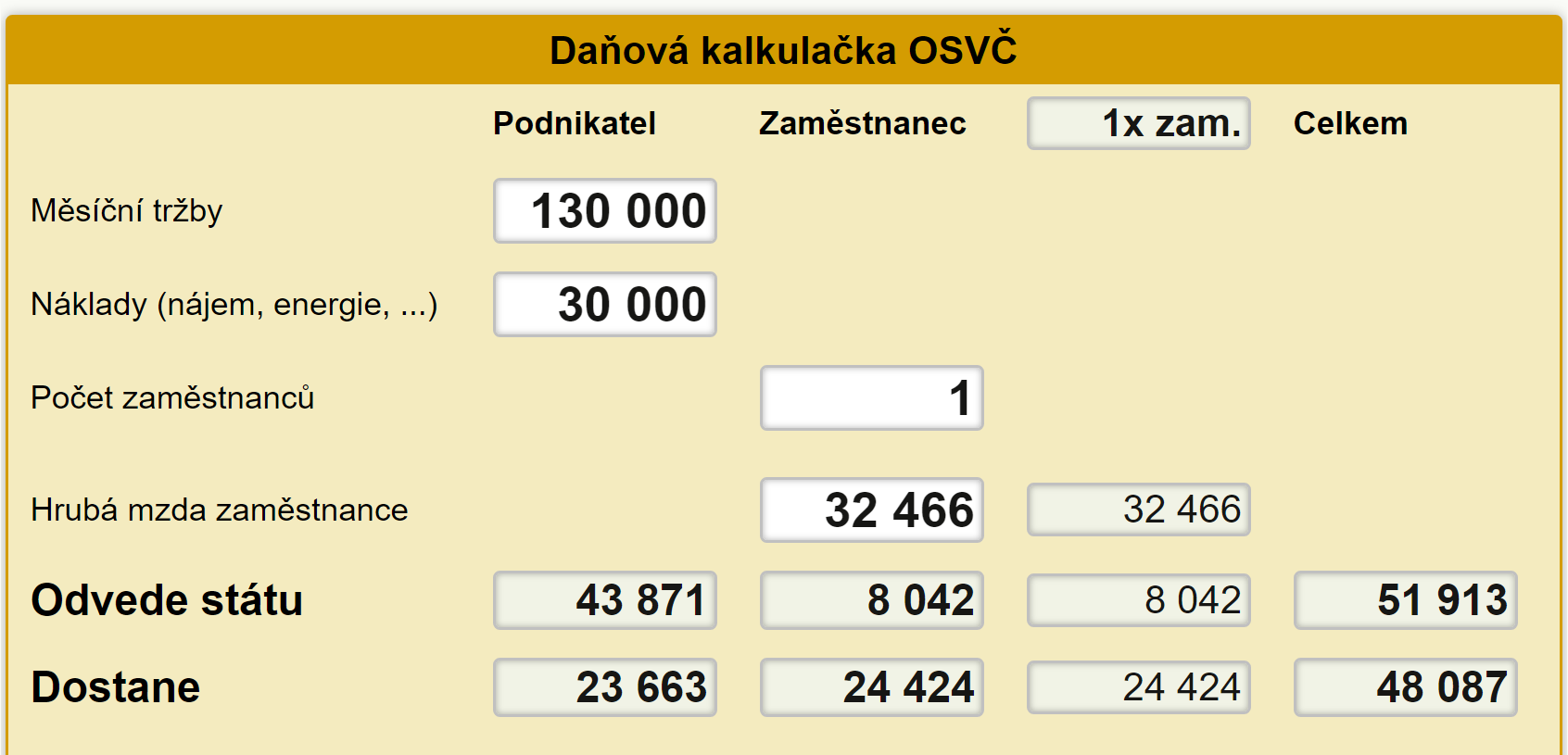

Z jaké mzdy se počítá sociální pojištění : Sazby sociálního pojištění zaměstnance je 6,5 % , zaměstnavatele 24,8 %, celkem 31,3 % z hrubé mzdy. Pojištění se odvádí měsíčně. Zaměstnavatel je povinen odvádět za zaměstnance zdravotní pojištění. Sazby zdravotního pojištění zaměstnavatele je 9 %, zaměstnanec hradí 4,5 %, celkem 13,5 % z hrubé mzdy.

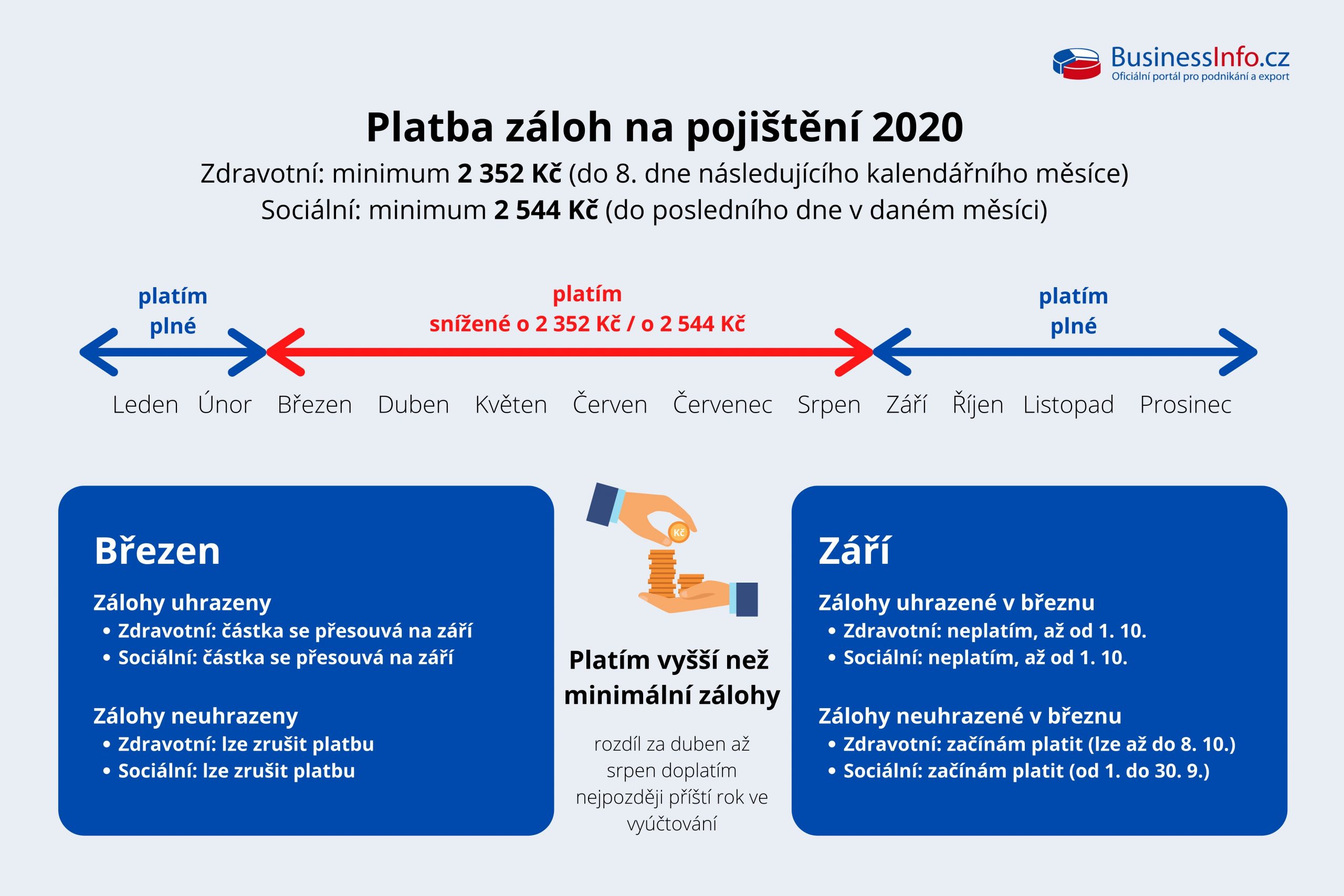

Jak se pocitaji zálohy na sociální pojištění

Záloha činí 29,2 % z měsíčního vyměřovacího základu. Záloha za kalendářní měsíc je splatná od prvního do posledního dne kalendářního měsíce, na který se platí. Zálohy se platí na jednotlivé celé kalendářní měsíce.

Jak se počítá daň z příjmů OSVČ : Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 15 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení. Stane-li se, že v účetnictví uvidíte, že výdaje přesáhly příjmy, jedná se o ztrátu.

Zaměstnanci, kteří mají nízký příjem. V roce 2024 se jedná o zaměstnance, jejichž hrubý měsíční příjem nepřesáhne 10 000 Kč. OSVČ, které vykonávají vedlejší činnost. V roce 2024 se jedná o OSVČ, jejichž rozhodný příjem nepřesáhne 96 777 Kč.

Pro rok 2024 jsou stanovena pásma s výší paušální zálohy: 1. pásmo – 7 498 Kč, 2. pásmo – 16 745 Kč. 3. pásmo – 27 139 Kč. OSVČ nepodává přehled o příjmech a výdajích za kalendářní rok v paušální režimu. Pokud OSVČ bude za takový rok podávat zpětně daňové přiznání, musí za takový kalendářní rok podat i přehled.

Kolik platí OSVČ sociální pojištění

Výše minimální zálohy u sociálního a zdravotního pojištění v roce 2024

| Druh činnosti | Sociální pojištění | Zdravotní pojištění |

|---|---|---|

| Hlavní činnost | 3 852 Kč | 2 968 Kč |

| Hlavní činnost – nová OSVČ | 3 210 Kč | 2 968 Kč |

| Vedlejší činnost | 1 413 Kč | – |

30. 10. 2023Pojistné na sociální zabezpečení zahrnuje platby na: nemocenské pojištění, důchodové pojištění, příspěvek na státní politiku zaměstnanosti.u OSVČ 29,2 % z vyměřovacího základu, z toho 28 % na důchodové pojištění a 1,2 % na státní politiku zaměstnanosti, jde-li o osobu samostatně výdělečně činnou účastnou důchodového pojištění a.

Kdo nemusí platit zálohy na pojistné Zálohy neplatí ten, kdo je po celý kalendářní měsíc současně zaměstnancem a samostatná výdělečná činnost není hlavním zdrojem jeho příjmů. Státní pojištěnci neplatí jako OSVČ zálohy jen v prvním kalendářním roce své činnosti.

Jak se počítá vyměřovací základ OSVČ : Měsíční minimální vyměřovací základ OSVČ vypočteme jako 50 % průměrné měsíční mzdy. Pro rok 2023 je to částka 20 162 Kč. Roční minimální vyměřovací základ odpovídá jejímu dvanáctinásobku, tedy 241 944 Kč. Z toho vypočteme 13,5 % minimální předepsané pojistné (zaokrouhlujeme na celé Kč nahoru).

Co se započítává do příjmů OSVČ : Do Přehledu o příjmech a výdajích OSVČ se zahrnují: veškeré příjmy ze samostatné výdělečné činnosti daného roku uvedené v § 7 zákona č. 586/1992 Sb., o daních z příjmů veškeré výdaje vynaložené na dosažení, zajištění a udržení příjmu za daný rok.

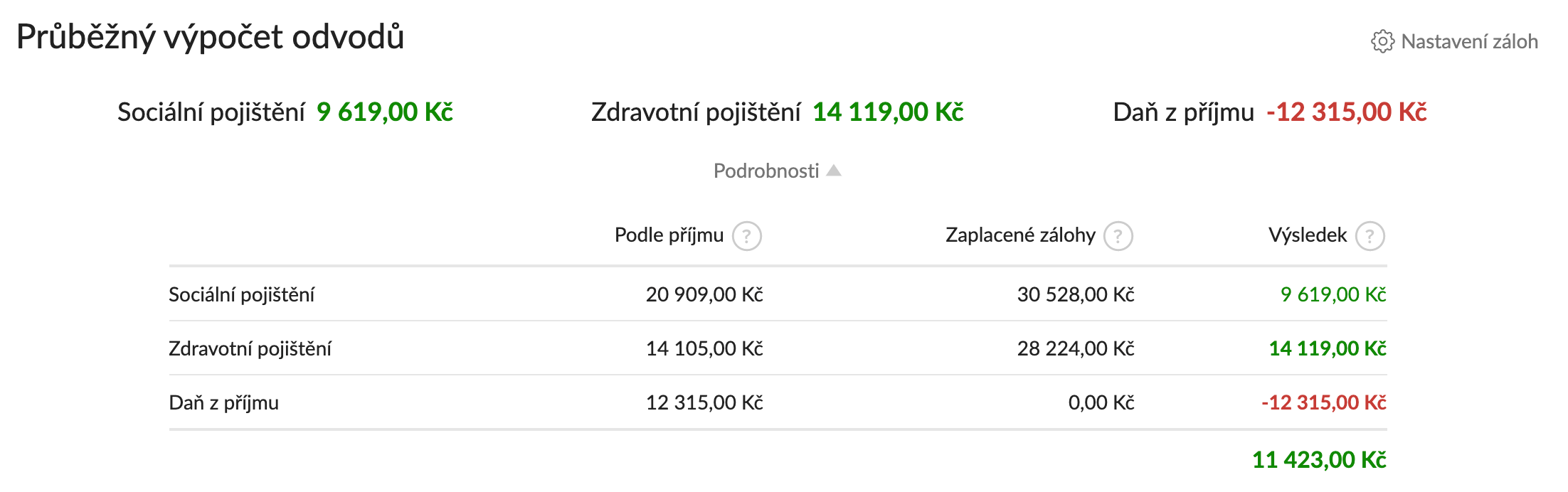

Jak vypočítat zdravotní a sociální pojištění OSVČ

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.

Pokud byste neplatili sociální pojištění, vzniká vám dluh a penále. Penále se stanoví na základě repo sazby České národní banky, které je stanovené pro první den kalendářního pololetí, ve kterém dluh vznikl, zvýšené o 8 %.OSVČ není povinna platit zálohy

za kalendářní měsíce, v nichž po celý kalendářní měsíc měla nárok na výplatu nemocenského, peněžité pomoci v mateřství nebo dlouhodobého ošetřovného z nemocenského pojištění OSVČ.

Kolik platí OSVČ měsíčně : Minimálním vyměřovacím základem OSVČ se rozumí dvanáctinásobek 50% průměrné měsíční mzdy v národním hospodářství. V roce 2022 činí minimální měsíční záloha na pojistné 2 627 Kč. Tuto částku musíte platit od měsíce zahájení činnosti do konce prvního kalendářního roku své činnosti.