Antwort Jak se počítá zdravotní pojištění OSVČ? Weitere Antworten – Jak se počítá sociální a zdravotní pojištění OSVČ

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.Při výpočtu výše pojistného vychází zaměstnavatel ze zúčtované hrubé mzdy zaměstnance včetně započtení případných dalších složek příjmu podle § 3 odst. 1 ZPVZP . Výše pojistného činí 13,5 % z vyměřovacího základu za rozhodné období, kdy tímto rozhodným obdobím je u zaměstnance kalendářní měsíc.Sociální pojištění osob samostaně výdělečně činných představuje 29,2 % z vyměřovacího základu, který činí polovinu zisku. Sociální pojištění živnostníků tedy je 14,6 % ze zisku.

Kolik platí OSVČ na zdravotním pojištění : OSVČ platí pojistné na zdravotní pojištění ve výši 13,5 % ze svého vyměřovacího základu. Vyměřovacím základem u osoby samostatně výdělečně činné je 50 % jejího příjmu ze samostatné činnosti po odpočtu výdajů vynaložených na jeho dosažení, zajištění a udržení.

Kdy OSVČ neplatí zálohy na zdravotní pojištění

Kdo nemusí platit zálohy na pojistné Zálohy neplatí ten, kdo je po celý kalendářní měsíc současně zaměstnancem a samostatná výdělečná činnost není hlavním zdrojem jeho příjmů. Státní pojištěnci neplatí jako OSVČ zálohy jen v prvním kalendářním roce své činnosti.

Jak se počítá pojistné OSVČ : OSVČ své zdravotní pojišťovně povinně odvádí 13,5 % z vyměřovacího základu. Vyměřovací základ pro pojistné na zdravotní pojištění OSVČ se počítá jako 50 % z daňového základu. Daňový základ, přesněji dílčí základ daně z příjmů ze samostatné činnosti, je rozdíl mezi Vašimi příjmy z podnikání a souvisejícími výdaji.

Pojistné se vypočítá jako součin vyměřovacího základu a procentní sazby. Tento výpočet je povinen provést zaměstnavatel. Pojistné se počítá a odvádí vždy za každý kalendářní měsíc.

Měsíční zálohy jsou ve výši 13,5 % z vyměřovacího základu z předchozího roku (50 % daňového základu). Pokud je takto vypočtená záloha nižší než minimální, platí OSVČ minimální zálohy. Minimální záloha na zdravotní pojištění činí 13,5 % z poloviny průměrné mzdy, tj.

Kolik OSVČ zaplatí na zdravotním pojištění v roce 2024

Minimální záloha OSVČ na zdravotní pojištění v roce 2024 je tedy 2 968 korun (pozn. k výpočtu 43 967/2 x 0,135).Nebylo-li pojistné nebo záloha na pojistné zaplaceno ve stanovené lhůtě anebo bylo-li zaplaceno v nižší částce, než ve které mělo být zaplaceno, je OSVČ povinna platit penále ve výši stanoveného procenta dlužné částky za každý kalendářní den, ve kterém některá z těchto skutečností trvala.V případě podnikání na vedlejší činnost nemusíte na sociálním pojištění zaplatit ani korunu, pokud za rok 2023 nepřekročíte rozhodný příjem, který je stanoven na 96 777 Kč (2,4 násobek průměrné mzdy). Limit pro OSVČ na vedlejší činnost 96 777 Kč se na vás vztahuje pouze tehdy, pokud podnikáte celý rok.

Pro rok 2024 jsou stanovena pásma s výší paušální zálohy: 1. pásmo – 7 498 Kč, 2. pásmo – 16 745 Kč. 3. pásmo – 27 139 Kč. OSVČ nepodává přehled o příjmech a výdajích za kalendářní rok v paušální režimu. Pokud OSVČ bude za takový rok podávat zpětně daňové přiznání, musí za takový kalendářní rok podat i přehled.

Jak se počítá sociální pojištění OSVČ 2024 : Pro výpočet pojistného na sociální zabezpečení OSVČ se opět vychází z vyměřovacího základu (pozn. do roku 2023 50 % z daňového základu a od roku 2024 55 %). Roční pojistné je ve výši 29,2 % z vypočteného vyměřovacího základu (28 % důchodové pojištění a 1,2 % příspěvek na státní politiku zaměstnanosti).

Kolik budu platit jako živnostník : Všichni živnostníci musí platit daně z příjmů ve výši 15 %, a to nezávisle na tom, zda mají podnikání jako hlavní nebo vedlejší činnost.

Co vše musí platit živnostník

Co se platí z podnikání

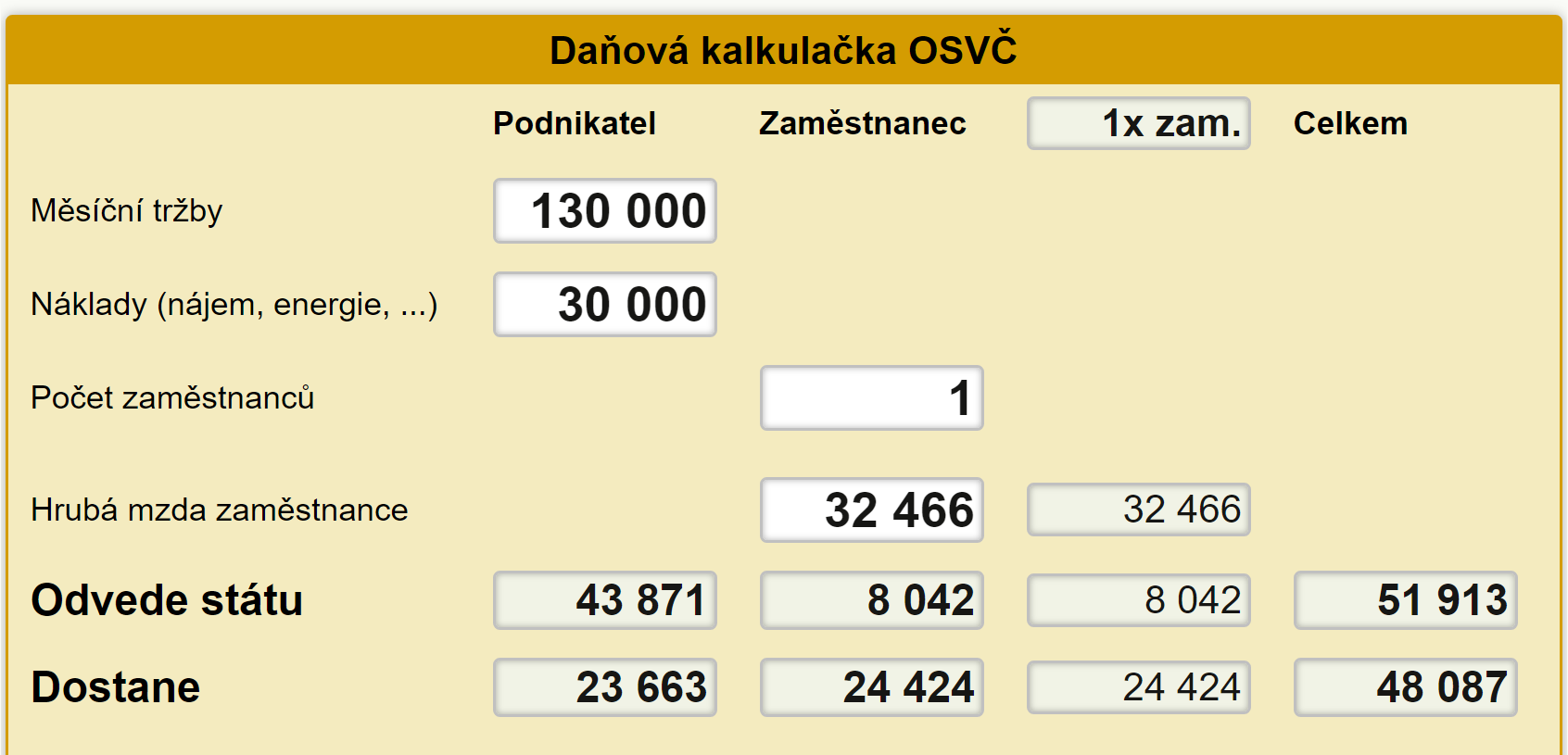

Každý podnikatel musí platit tři podnikatelské „daně“. Daň z příjmu, zdravotní pojištění a sociální pojištění. Když máte podnikání jako hlavní činnost, vztahují se na vás minimální částky pojištění, které musíte každý měsíc zaplatit. Bez ohledu na to, kolik jste si skutečně vydělali.

V případě minimálních záloh to je u zdravotního pojištění 13,5 procenta z poloviny průměrné mzdy. U sociálního pojištění šlo dosud o 29,2 procenta ze čtvrtiny průměrné mzdy, od roku 2024 půjde o stejný díl ze 30 procent průměrného výdělku,“ popisuje daňová poradkyně ze společnosti Mazars Gabriela Ivanco.Kdo nemusí platit zálohy na pojistné Zálohy neplatí ten, kdo je po celý kalendářní měsíc současně zaměstnancem a samostatná výdělečná činnost není hlavním zdrojem jeho příjmů. Státní pojištěnci neplatí jako OSVČ zálohy jen v prvním kalendářním roce své činnosti.

Kolik se platí sociální a zdravotní Když nepracuji : OBZP si platí pojistné na zdravotní pojištění vypočtené z minimální mzdy, což je od 1. 1. 2024 částka 18 900 Kč. Pojistné tedy činí 2 552 Kč měsíčně.