Antwort Jak se počítá záloha? Weitere Antworten – Jak se počítají zálohy na daň

Frekvence placení záloh je stanovena takto:

- pololetně – daň vyšší než 30 000 Kč a zároveň nižší než 150 000 Kč – záloha na daň se platí ve výši 40 % daňové povinnosti. Záloha se zaokrouhluje na celé stokoruny nahoru.

- čtvrtletně – daň vyšší než 150 000 Kč – platí se ve 4 splátkách ve výši 25 % poslední daňové povinnosti.

U zdravotního pojištění se způsob výpočtu vyměřovacího základu ani minimálního vyměřovacího základu nemění. Měsíční zálohy jsou ve výši 13,5 % z vyměřovacího základu z předchozího roku (50 % daňového základu). Pokud je takto vypočtená záloha nižší než minimální, platí OSVČ minimální zálohy.V České republice činí základní daňová sazba daně z příjmů fyzických osob 15 %, pro část příjmů nad 48násobek průměrné hrubé mzdy se uplatňuje zvýšená 23% sazba. Daň z příjmů právnických osob je 19 %.

Kolik je záloha na VZP : OSVČ – minimální výše záloh

| Období | Minimální měsíční vyměřovací základ | Minimální záloha na pojistné |

|---|---|---|

| od 1. 1. 2024 | 21 983,50 Kč | 2 968 Kč |

| 1. 1. 2023 – 31. 12. 2023 | 20 162 Kč | 2 722 Kč |

| 1. 1. 2022 – 31. 12. 2022 | 19 455,50 Kč | 2 627 Kč |

| 1. 1. 2021 – 31. 12. 2021 | 17 720,50 Kč | 2 393 Kč |

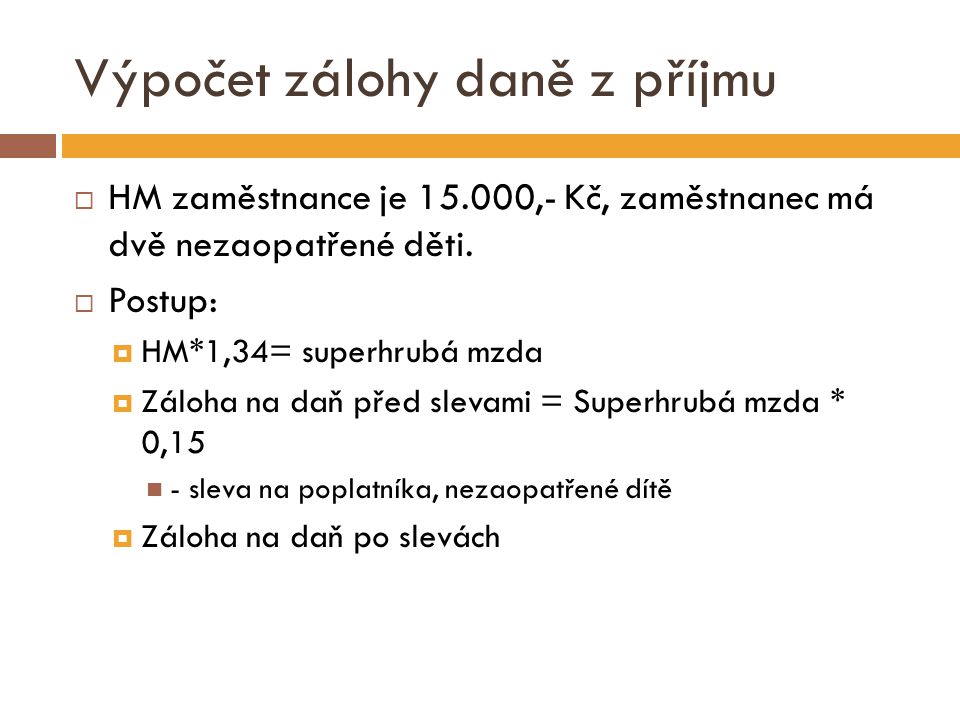

Jak se počítá záloha na daň z příjmů zaměstnance

Sazby zálohy na daň dle § 38h odst. 2 zákona o daních z příjmů činí pro rok 2023: 15 % pro část základu pro výpočet zálohy, která nepřesahuje 4násobek průměrné mzdy (4 x 40 324 Kč = 161 296 Kč), 23 % pro část základu pro výpočet zálohy, která přesahuje 4násobek průměrné mzdy.

Kolik se platí záloha na daň z příjmů : menší než 15 %, platíte zálohy pololetní nebo čtvrtletní dle poslední daňové povinnosti (jak jsme uváděli výše), mezi 15 % a 50 %, platíte zálohy dle stejných podmínek, ale v poloviční výši, větší než 50 %, zálohy neplatíte.

Záloha činí 29,2 % z měsíčního vyměřovacího základu. Záloha za kalendářní měsíc je splatná od prvního do posledního dne kalendářního měsíce, na který se platí. Zálohy se platí na jednotlivé celé kalendářní měsíce.

Odvod na sociální pojištění je 29,2 % z vyměřovacího základu. Ten je u sociálního pojištění pro rok 2021 stanovený na 8 861 Kč a minimální záloha proto činí 2 588 Kč. Stavař, kterého jsme si představili výše, vypočítal, že na sociálním pojištění odvede 3 650 Kč (29,2 % z 12 500 Kč) měsíčně.

Jak se pocita záloha na daň před slevami

Záloha na daň před slevou je vypočtena z hrubé mzdy, případně navýšené o zdanitelné náhrady. Výsledná částka je vyplněná v poli Záloha na daň. Teprve z této hodnoty se uplatňují slevy na dani, ale jen do výše zálohy na daň. Záloha na daň nemůže mít zápornou hodnotu.Záloha na daň z příjmů je částka, kterou musí poplatník platit během zdaňovacího období, i když zatím není známa výše celkové daňové povinnosti. Z těchto záloh je po skončení zdaňovacího období uhrazena skutečná výše daně.Pojistné, zálohy, penále, pokuty a nedoplatky se platí v české měně, a to jedním z těchto způsobů: na účet zdravotní pojišťovny vedený u poskytovatele platebních služeb (tj. banky) vyplacením v hotovosti zaměstnanci příslušné zdravotní pojišťovny pověřenému přijímat pojistné.

Zálohy na daň z příjmu se určují podle výše poslední známé daňové povinnosti: pokud je poslední známá daňová povinnost menší nebo rovna 30 000 Kč, zálohy se neplatí. Pokud je větší než 30 000 Kč, ale menší nebo rovna 150 000 Kč, výše záloh je 40% z této částky a zálohy se platí 6. a 12.

Jak se platí zálohy na daň z příjmu : Zálohy na daň z příjmů se platí v průběhu zálohového období, které definuje zákon v paragrafu 38a. V případě, že podáváte daňové přiznání tradičně k počátku května (letos platí termín 2.5. pro všechny OSVČ, protože podávají přiznání povinně elektronicky), pak je tímto obdobím míněno následujících dvanáct měsíců.

Jak se vypočítá záloha na daň z příjmů : Příklad: Pan Novák v loňském roce zaplatil na dani z příjmu 100 000 Kč. Jeho daňová povinnost odpovídá stanovenému rozmezí, tudíž se na něj vztahuje povinnost pololetní zálohy. Výše zálohy činí 40 % z původních 100 000 Kč, tedy 40 000 Kč. Tuto částku pan Novák zaplatí 2x v daný rok podle platných termínů.

Jak se počítá pojištění

Pojistné se vypočítá jako součin vyměřovacího základu a procentní sazby. Tento výpočet je povinen provést zaměstnavatel. Pojistné se počítá a odvádí vždy za každý kalendářní měsíc.

Sazby sociálního pojištění zaměstnance je 6,5 % , zaměstnavatele 24,8 %, celkem 31,3 % z hrubé mzdy. Pojištění se odvádí měsíčně. Zaměstnavatel je povinen odvádět za zaměstnance zdravotní pojištění. Sazby zdravotního pojištění zaměstnavatele je 9 %, zaměstnanec hradí 4,5 %, celkem 13,5 % z hrubé mzdy.Kdo nemusí platit zálohy na pojistné Zálohy neplatí ten, kdo je po celý kalendářní měsíc současně zaměstnancem a samostatná výdělečná činnost není hlavním zdrojem jeho příjmů. Státní pojištěnci neplatí jako OSVČ zálohy jen v prvním kalendářním roce své činnosti.

Jak vypočítat zálohu na daň z příjmů : Příklad: Pan Novák v loňském roce zaplatil na dani z příjmu 100 000 Kč. Jeho daňová povinnost odpovídá stanovenému rozmezí, tudíž se na něj vztahuje povinnost pololetní zálohy. Výše zálohy činí 40 % z původních 100 000 Kč, tedy 40 000 Kč. Tuto částku pan Novák zaplatí 2x v daný rok podle platných termínů.