Antwort Jak se stanoví záloha na daň z příjmů? Weitere Antworten – Jak vypočítat zálohu na daň z příjmů

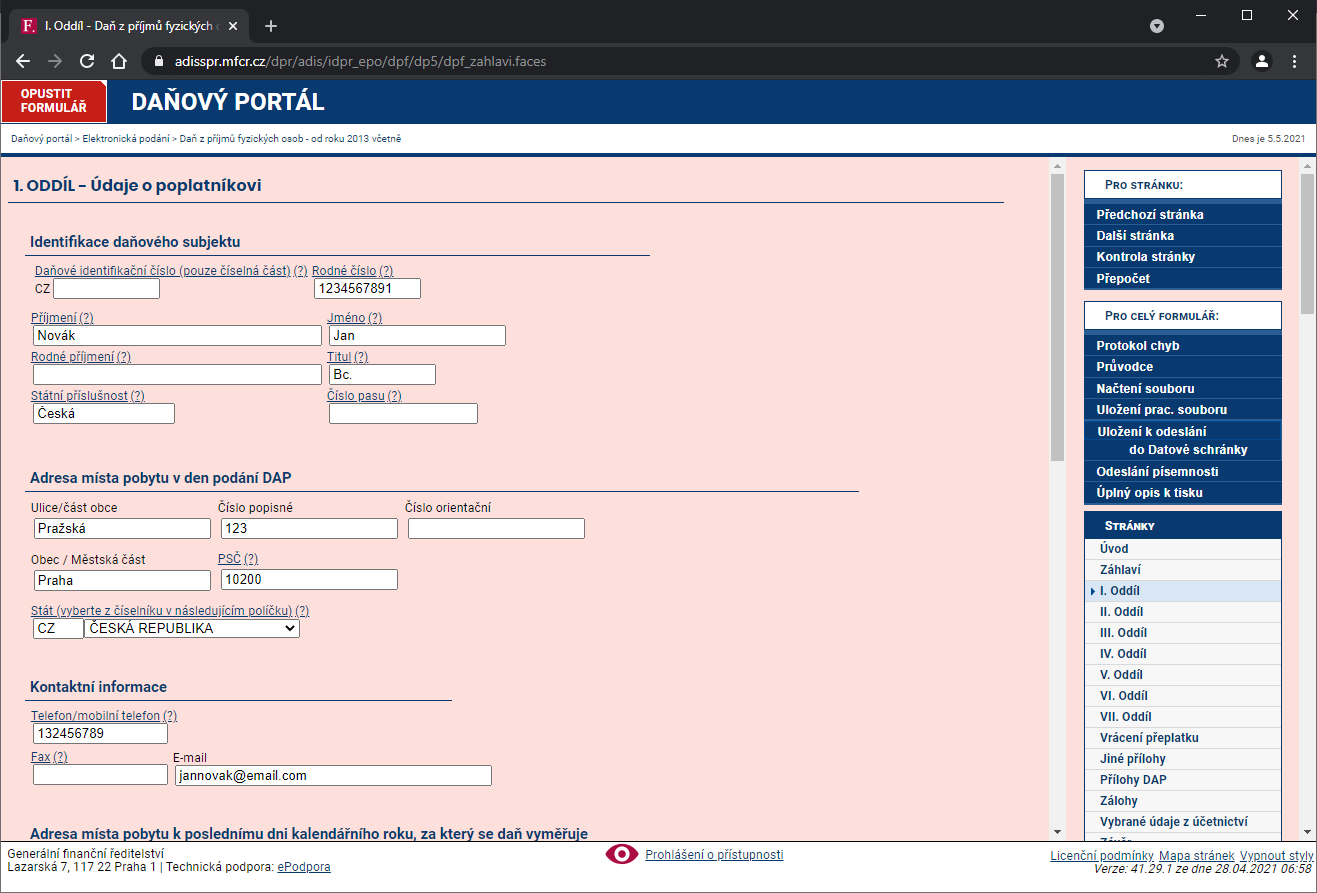

Příklad: Pan Novák v loňském roce zaplatil na dani z příjmu 100 000 Kč. Jeho daňová povinnost odpovídá stanovenému rozmezí, tudíž se na něj vztahuje povinnost pololetní zálohy. Výše zálohy činí 40 % z původních 100 000 Kč, tedy 40 000 Kč. Tuto částku pan Novák zaplatí 2x v daný rok podle platných termínů.menší než 15 %, platíte zálohy pololetní nebo čtvrtletní dle poslední daňové povinnosti (jak jsme uváděli výše), mezi 15 % a 50 %, platíte zálohy dle stejných podmínek, ale v poloviční výši, větší než 50 %, zálohy neplatíte.čtvrtletní zálohy – první záloha je splatná do 15. dne třetího měsíce zdaňovacího období, druhá záloha je splatná do 15. dne šestého měsíce zdaňovacího období, třetí záloha je splatná do 15. dne devátého měsíce zdaňovacího období a čtvrtá záloha je splatná do 15.

Jak se stanoví základ daně : Základem daně je částka, o kterou příjmy plynoucí poplatníkovi ve zdaňovacím období přesahují výdaje prokazatelně vynaložené na jejich dosažení, zajištění a udržení.

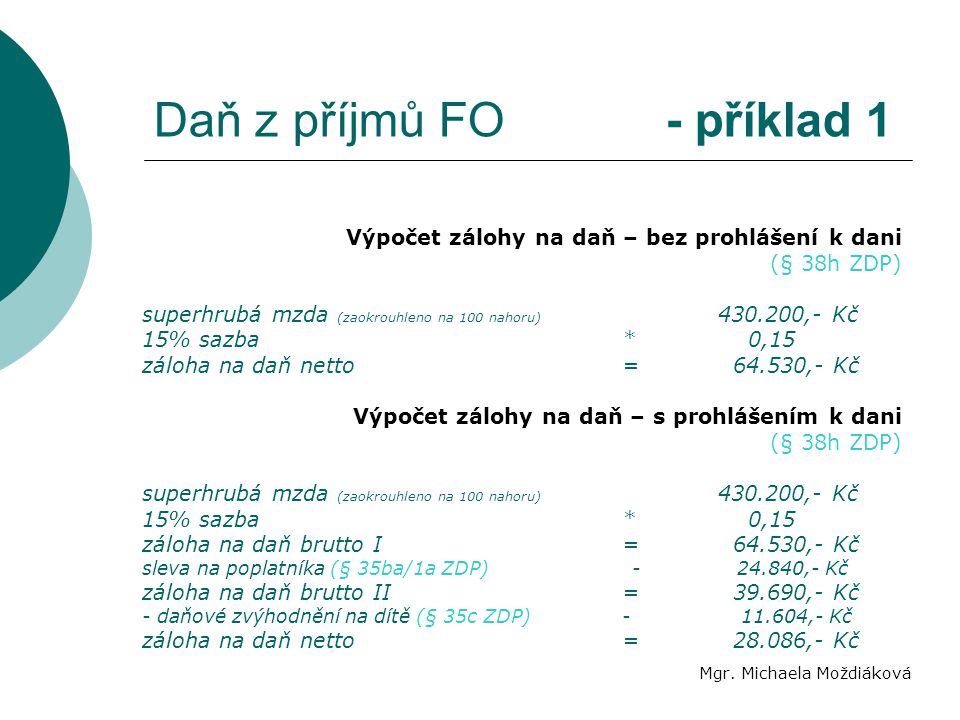

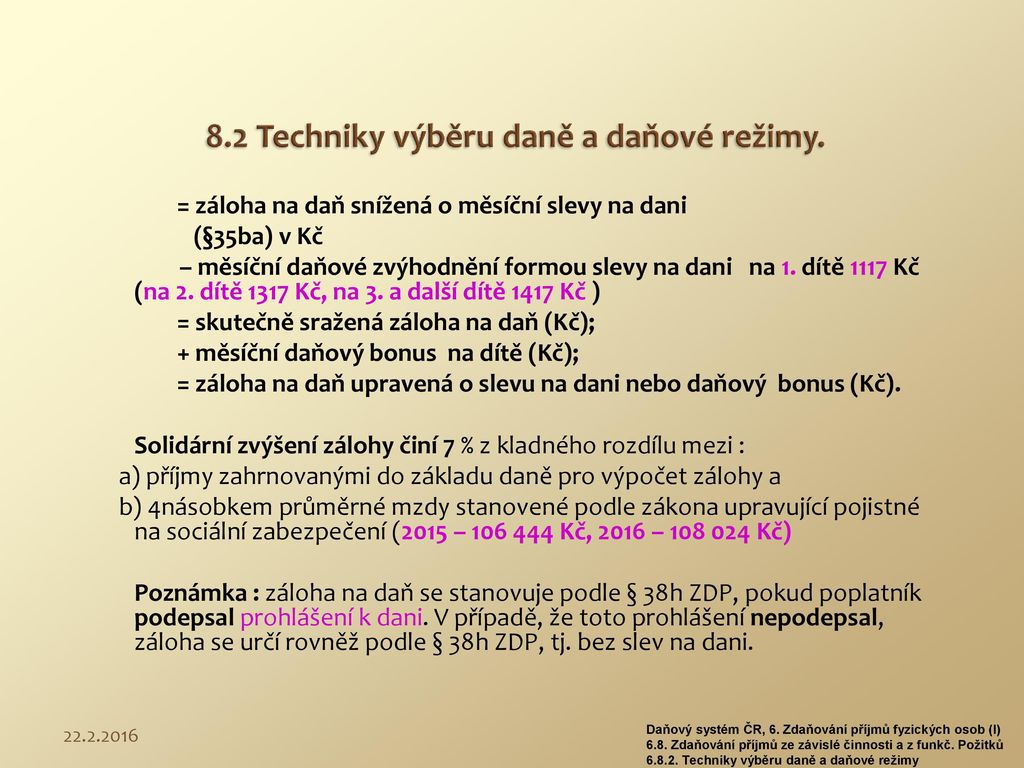

Jak se počítá záloha na dani

Frekvence placení záloh je stanovena takto:

- pololetně – daň vyšší než 30 000 Kč a zároveň nižší než 150 000 Kč – záloha na daň se platí ve výši 40 % daňové povinnosti. Záloha se zaokrouhluje na celé stokoruny nahoru.

- čtvrtletně – daň vyšší než 150 000 Kč – platí se ve 4 splátkách ve výši 25 % poslední daňové povinnosti.

Jak vypočítat zálohu na daň : 1. Pololetní zálohy platí všichni poplatníci, kteří v předchozím roce zaplatili na dani z příjmů více než 30 000 Kč, ale zároveň maximálně 150 000 Kč. V tomto případě platíte 2 zálohy ročně ve výši 40 % z poslední známé daňové povinnosti.

Sazby zálohy na daň dle § 38h odst. 2 zákona o daních z příjmů činí pro rok 2023: 15 % pro část základu pro výpočet zálohy, která nepřesahuje 4násobek průměrné mzdy (4 x 40 324 Kč = 161 296 Kč), 23 % pro část základu pro výpočet zálohy, která přesahuje 4násobek průměrné mzdy.

Lidé s nejvyššími příjmy, kteří zaplatili za uplynulý rok na dani z příjmu více než 30 tisíc korun, musejí i letos platit pololetní či čtvrtletní zálohy. Ti, kteří odvedli vyšší než stopadesátitisícovou daň, mají na zaplacení první kvartální zálohy čas do pátku 15. března.

Co je stanovení daně

Podle daňového řádu je nalézací řízení jednou z fází daňového řízení. V jeho rámci dojde ke stanovení daně. Tím se rozumí: vyměření daně a doměření daně. Toto heslo se zabývá pravidly, která jsou pro obě části stanovení daně společná.Co se stane, když nezaplatím daň Daň, ať už jde o daň z příjmů, daň z přidané hodnoty nebo jakoukoli jinou daň, musíte doplatit. K tomu se vám ještě připočítá pokuta – úrok z prodlení. Pokud jste zároveň nepodali včas daňové přiznání, platíte ještě pokutu za pozdě podané přiznání.Platby záloh mají být účtovány na účet 341 – Daň z příjmů. Účet 341 slouží pro účtování daně z příjmů účetní jednotky – daně z příjmů právnických osob nebo daně z příjmů fyzických osob u podnikatele fyzické osoby účtující v podvojném účetnictví.

V České republice činí základní daňová sazba daně z příjmů fyzických osob 15 %, pro část příjmů nad 48násobek průměrné hrubé mzdy se uplatňuje zvýšená 23% sazba. Daň z příjmů právnických osob je 19 %.

Kolik procent je Zalohova daň : Základní daňová sazba daně z příjmů fyzických osob je 15 %, pro část příjmů nad 48násobek průměrné hrubé mzdy se uplatňuje zvýšená 23% sazba. Výpočet daně z příjmů Výpočet daně z příjmů není jednoduchý.

Co je lhůta pro stanovení daně : Daň nelze stanovit po uplynutí lhůty pro stanovení daně, která činí 3 roky. Lhůta pro stanovení daně započne běžet dnem, v němž uplynula lhůta pro podání řádného daňového tvrzení nebo v němž se stala daň splatnou, aniž by zde byla současně povinnost podat řádné daňové tvrzení.

Jaký je rozhodný den pro správně stanovení základu daně u daně z nemovitých věcí

Zdaňovacím obdobím je kalendářní rok. Pro stanovení daně z nemovitých věcí je rozhodný stav k 1. lednu zdaňovacího období (příslušného kalendářního roku), na který je daň stanovována. Ke změnám skutečností rozhodných pro daň, které nastanou v průběhu zdaňovacího období, se nepřihlíží.

Platby záloh mají být účtovány na účet 341 – Daň z příjmů. Účet 341 slouží pro účtování daně z příjmů účetní jednotky – daně z příjmů právnických osob nebo daně z příjmů fyzických osob u podnikatele fyzické osoby účtující v podvojném účetnictví.Pokud je přijatá záloha zúčtovatelná do lhůty 12 měsíců včetně, účtujeme o krátkodobé přijaté záloze v účtové třídě 3 – Zúčtovací vztahy, v účtové skupině 32 – Závazky (krátkodobé), nejčastěji na účtu 324 – Krátkodobé přijaté provozní zálohy.

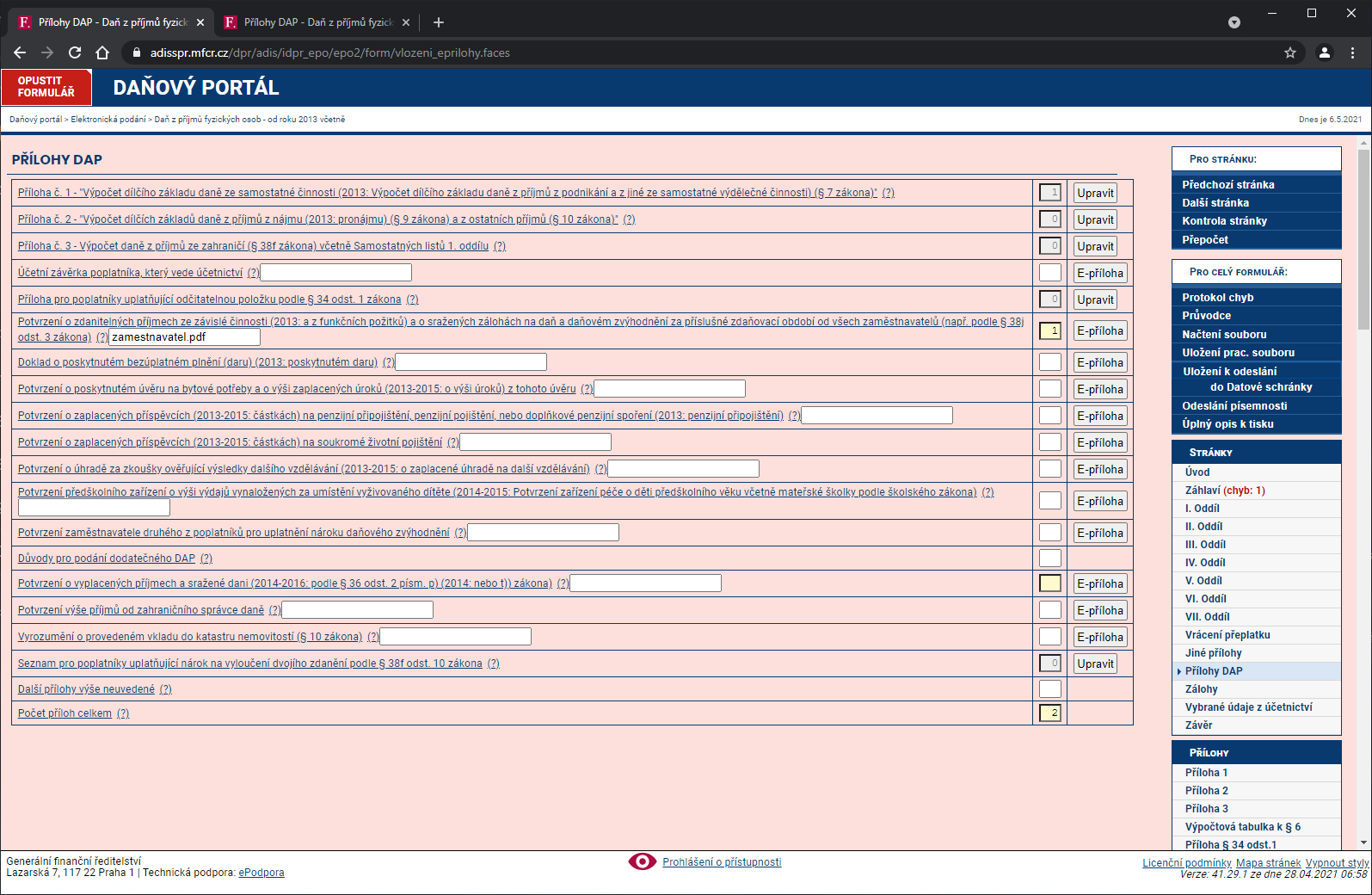

Jak zjistit kolik mi vrati na daních : Vstupte na stránku portálu MOJE daně. Klikněte na odkaz ELEKTRONICKÁ PODÁNÍ PRO FINANČNÍ SPRÁVU a dále na možnost ZJIŠTĚNÍ STAVU PODÁNÍ.