Antwort Jak vypočítat zálohy na sociální pojištění OSVČ? Weitere Antworten – Jak se počítá sociální pojištění u OSVČ

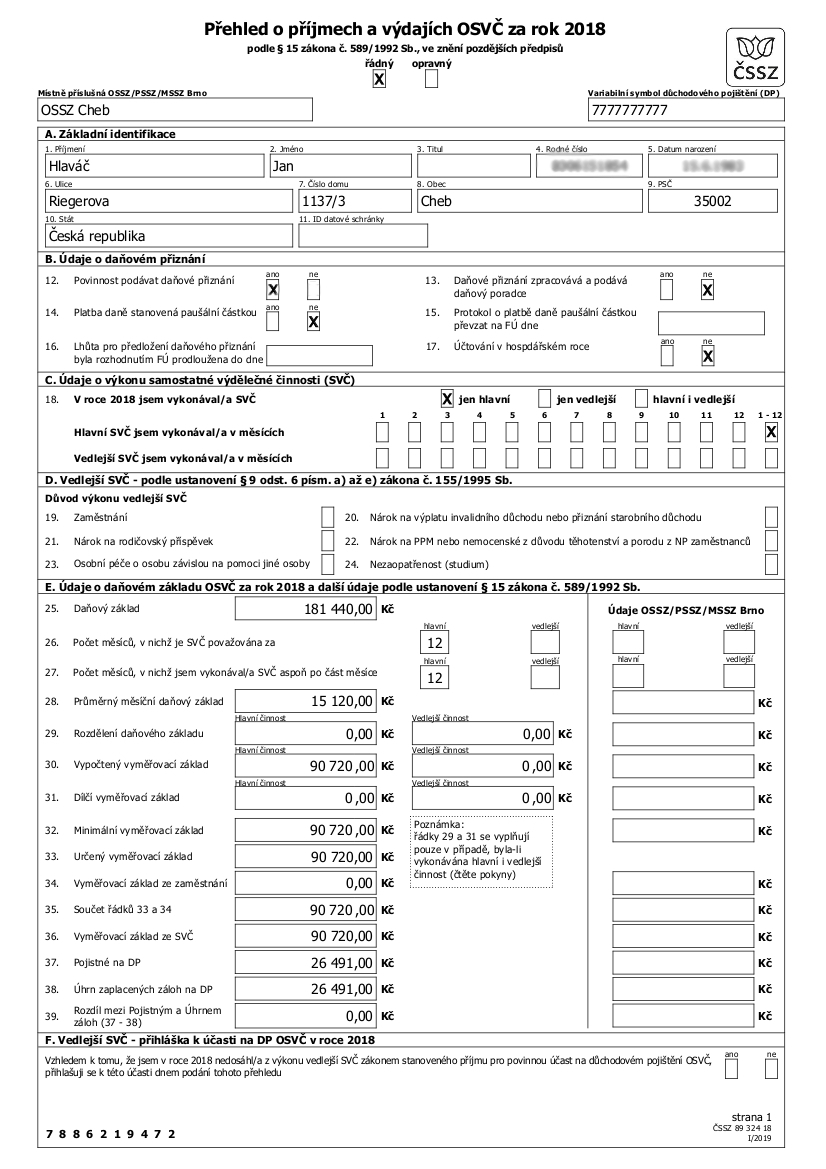

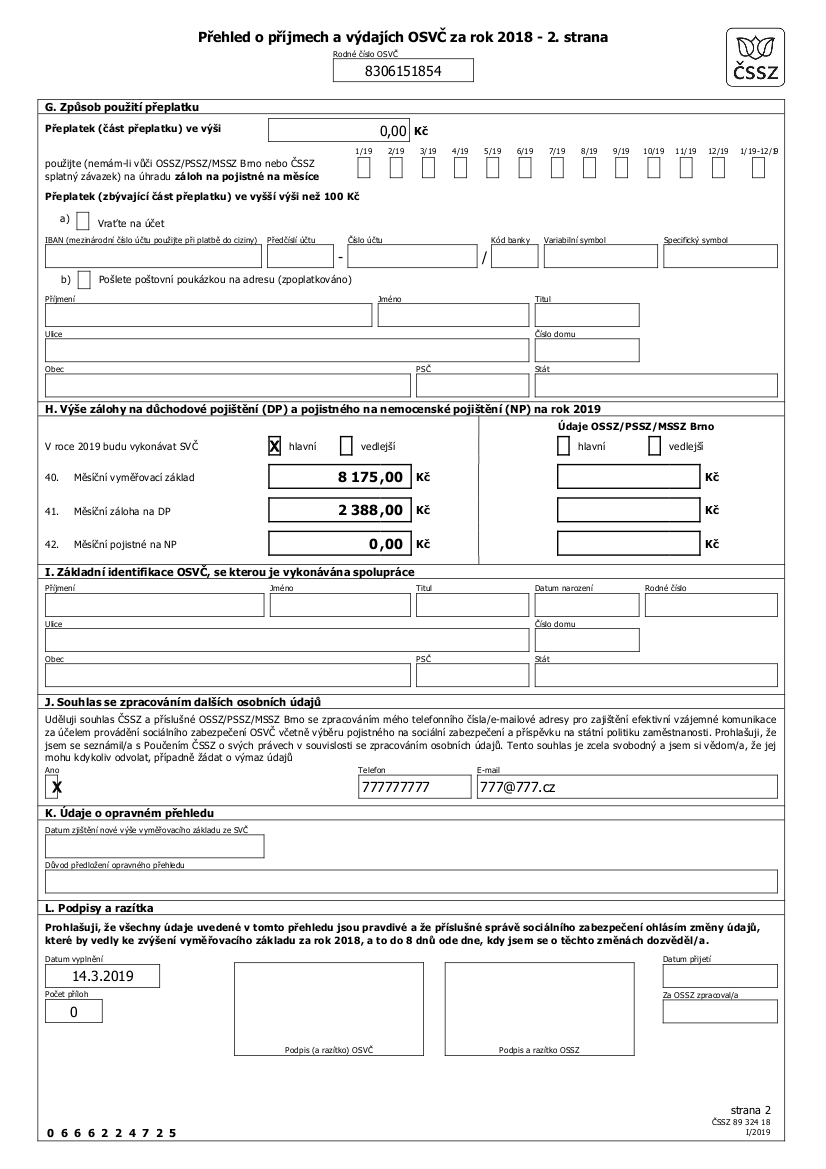

Sociální pojištění osob samostaně výdělečně činných představuje 29,2 % z vyměřovacího základu, který činí polovinu zisku. Sociální pojištění živnostníků tedy je 14,6 % ze zisku.Minimální výše zálohy se v roce 2024 stanoví z vyměřovacího základu, který činí 50 % průměrného daňového základu dosaženého v předchozím kalendářním roce. Úhrn předpisů záloh v kalendářním roce nemůže být vyšší, než maximální vyměřovací základ stanovený pro tento rok.Od 1. ledna 2024 bude minimální měsíční vyměřovací základ OSVČ 21 983,50 Kč a minimální záloha na pojistné 2 968 Kč. Některé skupiny OSVČ nejsou povinny dodržet minimální vyměřovací základ a platí pojistné ze svého skutečného příjmu po odpočtu výdajů.

Kolik platit zálohy na OSVČ : Minimální záloha na sociální pojištění je poté 29,2 % z minimálního vyměřovacího základu. Minimální měsíční záloha pro OSVČ vykonávající hlavní činnost v roce 2024 činí 3 852 Kč, minimální záloha pro OSVČ vykonávající činnost jako vedlejší v roce 2024 činí 1 413 Kč.

Jak se počítá sociální pojištění OSVČ 2024

Pro výpočet pojistného na sociální zabezpečení OSVČ se opět vychází z vyměřovacího základu (pozn. do roku 2023 50 % z daňového základu a od roku 2024 55 %). Roční pojistné je ve výši 29,2 % z vypočteného vyměřovacího základu (28 % důchodové pojištění a 1,2 % příspěvek na státní politiku zaměstnanosti).

Kolik procent je sociální pojištění pro OSVČ : u OSVČ 29,2 % z vyměřovacího základu, z toho 28 % na důchodové pojištění a 1,2 % na státní politiku zaměstnanosti, jde-li o osobu samostatně výdělečně činnou účastnou důchodového pojištění a.

Sazby sociálního pojištění zaměstnance je 6,5 % , zaměstnavatele 24,8 %, celkem 31,3 % z hrubé mzdy. Pojištění se odvádí měsíčně. Zaměstnavatel je povinen odvádět za zaměstnance zdravotní pojištění. Sazby zdravotního pojištění zaměstnavatele je 9 %, zaměstnanec hradí 4,5 %, celkem 13,5 % z hrubé mzdy.

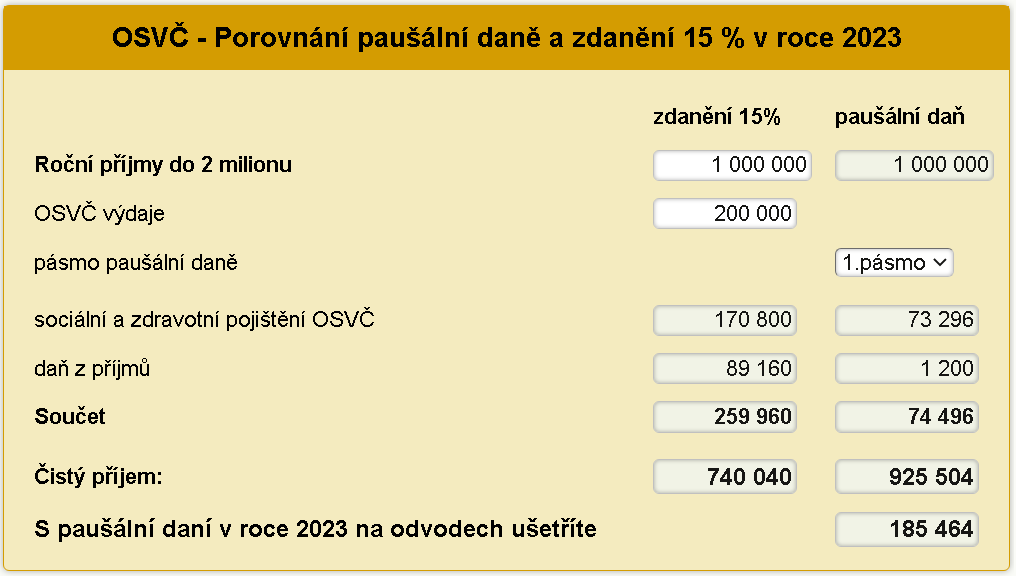

Pro rok 2024 jsou stanovena pásma s výší paušální zálohy: 1. pásmo – 7 498 Kč, 2. pásmo – 16 745 Kč. 3. pásmo – 27 139 Kč. OSVČ nepodává přehled o příjmech a výdajích za kalendářní rok v paušální režimu. Pokud OSVČ bude za takový rok podávat zpětně daňové přiznání, musí za takový kalendářní rok podat i přehled.

Jak začít platit zálohy OSVČ

Jestliže zahájíte výdělečnou činnost, musíte začít již v průběhu prvního kalendářního roku své činnosti platit měsíční zálohy na pojistné, vypočtené jako 13,5% z minimálního vyměřovacího základu stanoveného pro OSVČ.Minimální záloha pro rok 2023 činí 2 722 Kč a vychází z průměrné měsíční mzdy v národním hospodářství tj. 40 324 Kč, z toho vypočtený minimální vyměřovací základ činí 20 162 Kč. Tzn. při přepočtu na příjem při paušálu 60% odpovídá zhruba měsíčnímu příjmu 100 810 Kč.Zaměstnanci, kteří mají nízký příjem. V roce 2024 se jedná o zaměstnance, jejichž hrubý měsíční příjem nepřesáhne 10 000 Kč. OSVČ, které vykonávají vedlejší činnost. V roce 2024 se jedná o OSVČ, jejichž rozhodný příjem nepřesáhne 96 777 Kč.

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.

Kolik procent ze mzdy je sociální pojištění : Sazby sociálního pojištění zaměstnance je 6,5 % , zaměstnavatele 24,8 %, celkem 31,3 % z hrubé mzdy. Pojištění se odvádí měsíčně. Zaměstnavatel je povinen odvádět za zaměstnance zdravotní pojištění. Sazby zdravotního pojištění zaměstnavatele je 9 %, zaměstnanec hradí 4,5 %, celkem 13,5 % z hrubé mzdy.

Co zahrnuje sociální pojištění : Pojistné na sociální zabezpečení zahrnuje platby na: nemocenské pojištění, důchodové pojištění, příspěvek na státní politiku zaměstnanosti.

Kolik procent je socialni pojisteni pro OSVČ

Výpočet pojistného

Výše pojistného na sociální pojištění OSVČ se počítá jako procento z vyměřovacího základu. Ten se obdobně jako u zdravotního pojištění stanovuje jako 50 % z daňového základu (od roku 2024 dochází k navýšení na 55 %, vyšší procento se však vztahuje až na odvody z příjmů získaných v roce 2024).

Frekvence placení záloh je stanovena takto:

- pololetně – daň vyšší než 30 000 Kč a zároveň nižší než 150 000 Kč – záloha na daň se platí ve výši 40 % daňové povinnosti. Záloha se zaokrouhluje na celé stokoruny nahoru.

- čtvrtletně – daň vyšší než 150 000 Kč – platí se ve 4 splátkách ve výši 25 % poslední daňové povinnosti.

u zaměstnance 6,5 % z vyměřovacího základu, u OSVČ 29,2 % z vyměřovacího základu, z toho 28 % na důchodové pojištění a 1,2 % na státní politiku zaměstnanosti, jde-li o osobu samostatně výdělečně činnou účastnou důchodového pojištění a.

Kolik budu platit jako živnostník : Všichni živnostníci musí platit daně z příjmů ve výši 15 %, a to nezávisle na tom, zda mají podnikání jako hlavní nebo vedlejší činnost.