Antwort Jak zaúčtovat zisk a ztrátu? Weitere Antworten – Kam zaúčtovat ztrátu

V průběhu účetního období se výsledek hospodaření neúčtuje na žádný konkrétní účet. Je o něm účtováno až při uzavírání účetních knih, a to na účet 710 – Účet zisků a ztrát.Zaúčtování záměru uplatnit daňovou ztrátu zpětně je možno provést dvěma způsoby. První variantou, jak je možno postupovat, je pomocí odložené daně. Tedy zaúčtovat úsporu na dani z celé vzniklé daňové ztráty pomocí účtu 481 – Odložená daňová pohledávka souvztažně s účtem 592 – Odložená daň.Účtování na začátku účetního období

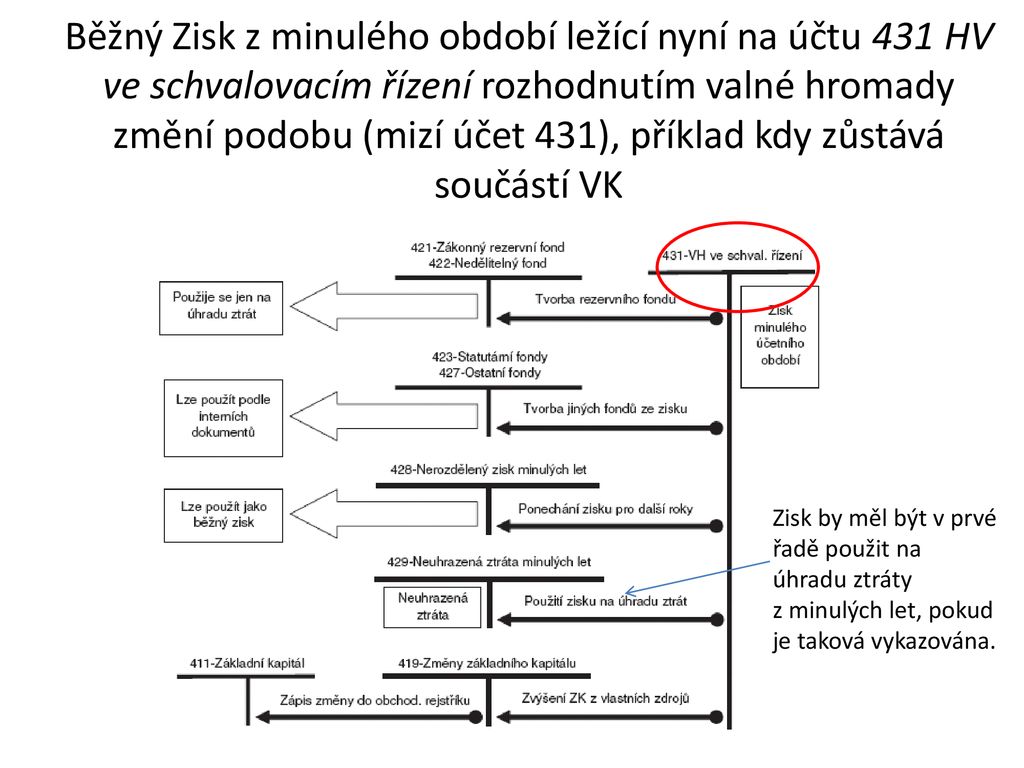

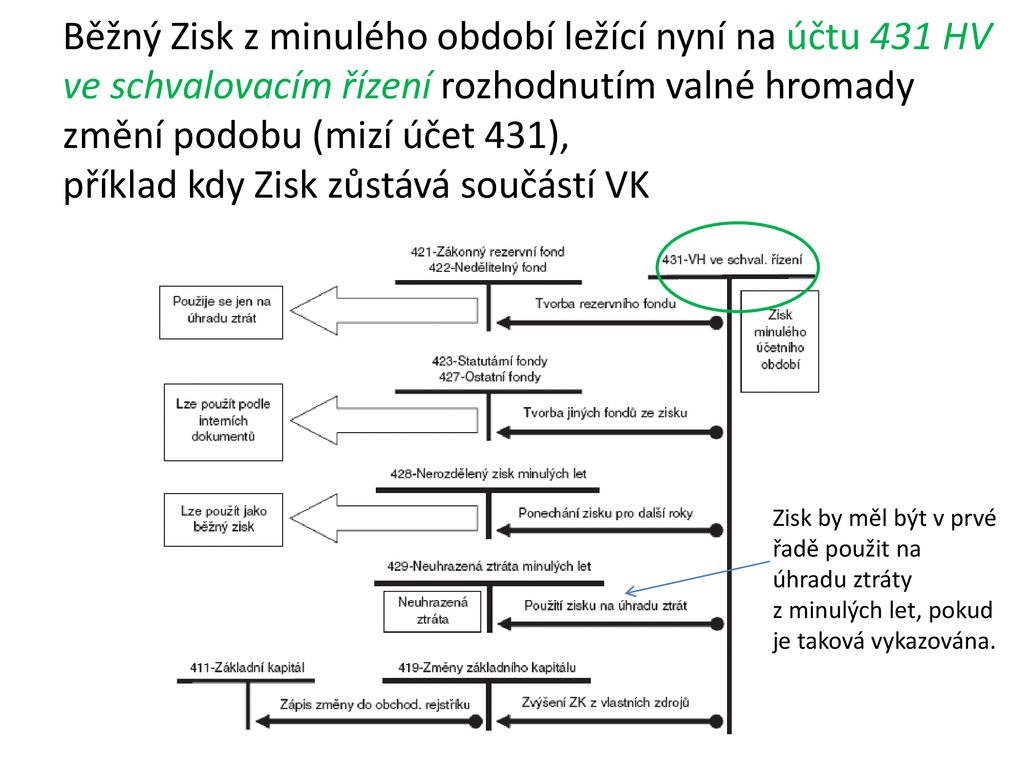

Zjistíme výsledek hospodaření z minulého účetního období. Při otevírání účetních knih zaúčtujeme tento výsledek na stranu MD účtu 431 Účet 431 – Výsledek hospodaření ve schvalovacím řízení (Pasivní) 431 v případě ztráty, na stranu Dal u zisku.

Jak účtovat výplatu podílu na zisku : Při rozhodnutí o vyplacení zálohy na podíl na zisku se částka účtuje ve prospěch příslušného účtu účtové skupiny 36 – Závazky ke společníkům, a to souvztažně s příslušným účtem účtové skupiny 43 – Výsledek hospodaření (obvykle se používá účet 432).

Jak dlouho lze uplatnit ztrátu

Do roku 2003 platilo, že jsme mohli ztrátu uplatnit v následujících sedmi zdaňovacích obdobích. Následně došlo ke zkrácení možnosti uplatnit ztrátu o dva roky, takže od roku 2004 platí, že můžeme ztrátu uplatnit v pěti bezprostředně následujících obdobích po roce, kdy byla ztráta vyměřena.

Kolik let lze uplatnit ztrátu : Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Ztrátu lze uplatnit zpětně za dvě bezprostředně předcházející zdaňovací období. Tj. v případě ztráty za 2022 ji lze uplatnit za období 2020 a 2021. Výše uplatnitelné daňové ztráty je omezena maximální částkou 30 000 000 Kč (v souhrnu za obě předcházející období).

Do roku 2003 platilo, že jsme mohli ztrátu uplatnit v následujících sedmi zdaňovacích obdobích. Následně došlo ke zkrácení možnosti uplatnit ztrátu o dva roky, takže od roku 2004 platí, že můžeme ztrátu uplatnit v pěti bezprostředně následujících obdobích po roce, kdy byla ztráta vyměřena. Tato úprava platí stále.

Jak zjistit obrat z výkazu zisku a ztrát

Nově je obrat již přímo zobrazen v posledním řádku výkazu zisku a ztráty. Třetím významným číslem je tzv. marže.Účtuje se zde pojistné majetkového pojištění,pojištění ze zákona o odpovědnosti za škody,příspěvky různým právnickým komorám,různým sdružení.Účet 428-Nerozdělený zisk minulých let slouží k vyrovnání stavu účtu 431-Výsledek hospodaření ve schvalovacím řízení po schválení návrhu na rozdělení zisku (viz výsledek hospodaření), které provede příslušný orgán účetní jednotky.

Podíl na zisku musí být vyplacen do 3 měsíců ode dne, kdy bylo přijato rozhodnutí valné hromady o rozdělení zisku. Než se podíl vyplatí, musí být z něj sražena srážková daň ve výši 15 %.

Kolik let zpětně lze uplatnit ztrátu : Budoucí uplatnění minulé ztráty

O daňovou ztrátu bylo možno snížit základ daně během pěti nejbližších zdaňovacích období následujících po období vzniku ztráty.

Kolik let lze odečítat ztrátu : Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Co dělat když jsem nepodal daňové přiznání

Pokud podáte přiznání pozdě, ale vypočtená daň je nižší než 200 Kč, žádná sankce vám nehrozí. Pokud však přiznání nepodáte vůbec, hrozí vám pokuta od 500 Kč až do 300 000 Kč. Navíc za každý den zpoždění se vám může počítat penále 0,05 – 5 % z dlužné částky daně nebo úroky z prodlení.

Provozní zisk společnosti lze jednoduše stanovit tak, že se od provozních výnosů odečtou provozní náklady. Získaný výsledek ukazuje, zda je provoz sledované společnosti ziskový, nebo ztrátový.Výkaz zisků a ztrát se vždy vztahuje k určitému období a podle zákona o účetnictví je povinnou součástí účetní závěrky. Výsledovka je tvořena pouze nákladovými a výnosovými účty. Na jedné straně výsledovky se objevují náklady provozní, finanční a mimořádné a na straně druhé provozní, finanční a mimořádné výnosy.

Co účtovat na 668 : Tento účet slouží ke sledování výnosových poplatků za finanční činnosti, např. směna peněz, operace s cennými papíry, pojištění, zprostředkování finančních činností, tzn. finanční výnosy, pro které není náplň na ostatních účtech finančních výnosů. Tento účet slouží také k účtování přijatých darů ve finanční oblasti.