Antwort Kdo musí podat přiznání k silniční daní? Weitere Antworten – Kdo plati silniční daň 2024

Poplatníkem je ve většině případů ten, kdo je zapsán v technickém průkazu. Pozor si dejte i tehdy, kdy auto půjčíte někomu, kdo ho bude využívat k podnikání – i v takovém případě se na Vás vztahuje povinnost platit silniční daň, respektive zálohy na silniční daň.Předmětem daně silniční je zdanitelné vozidlo, kterým se pro účely daně silniční rozumí silniční vozidlo kategorie N2 nebo N3 a jejich přípojná vozidla kategorie O3 nebo O4, pokud jsou registrována v registru silničních vozidel v České republice.Silniční daň platí v tuzemsku od roku 2022 všichni, kteří využívají k podnikání velká nákladní vozidla. Poplatníkem je ve většině případů ten, kdo je zapsán v technickém průkazu. Před rokem 2022 se povinnost týkala i majitelů osobních aut, dodávek a menších nákladních vozidel.

Kdo nemusí platit silniční daň : Od silniční daně jsou zcela osvobozena vozidla s méně než čtyřmi koly zapsaná v technickém průkazu vozidla jako kategorie L, auta diplomatických a konzulárních úřadů, vozidla zabezpečující linkovou osobní vnitrostátní přepravu (pouze v případě, že ujedou pro tento účel za zdaňovací období více než 80 % kilometrů), …

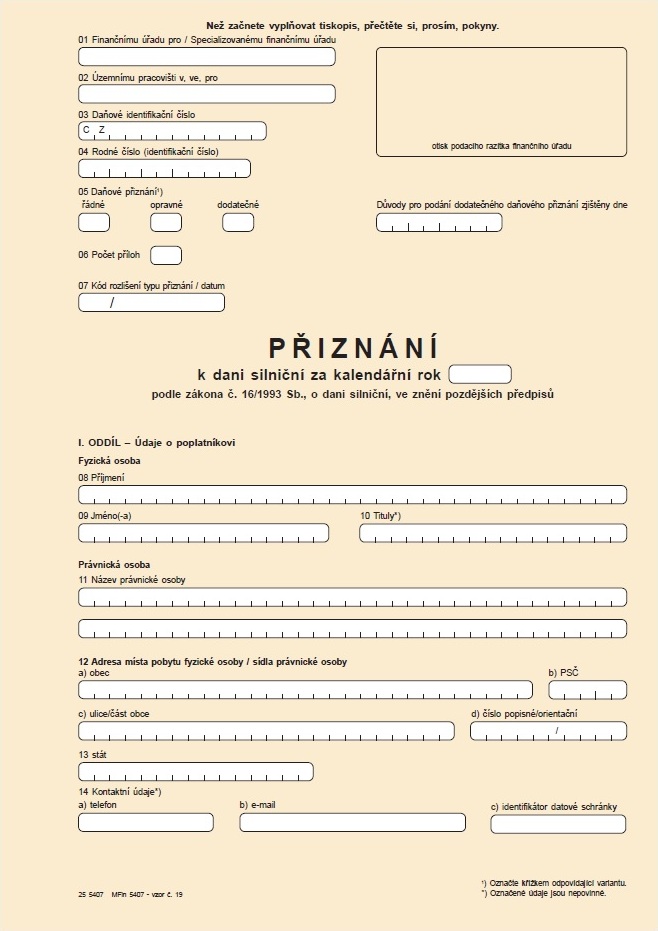

Kdo musí podávat daňové přiznání k silniční dani

Kdo a za jaká vozidla musí podávat daňové přiznání

Poplatníkem silniční daně je fyzická nebo právnická osoba, která je provozovatelem zdanitelného vozidla zapsaného v registru silničních vozidel ČR. To platí i v případě, že tato vozidla vlastníte jako soukromá osoba – podmínka využívání vozidla k podnikání již neplatí.

Kdy vzniká povinnost platit silniční daň : Kdo platí silniční daň Silniční daň platí v tuzemsku od roku 2022 všichni, kteří využívají k podnikání velká nákladní vozidla. Poplatníkem je ve většině případů ten, kdo je zapsán v technickém průkazu. Do roku 2021 se povinnost týkala i majitelů osobních aut, dodávek a menších nákladních vozidel.

Kdo a za jaká vozidla musí podávat daňové přiznání

Poplatníkem silniční daně je fyzická nebo právnická osoba, která je provozovatelem zdanitelného vozidla zapsaného v registru silničních vozidel ČR. To platí i v případě, že tato vozidla vlastníte jako soukromá osoba – podmínka využívání vozidla k podnikání již neplatí.

Zálohy na daň silniční se od roku 2022 neplatí. Povinnost registrace k dani silniční je již od roku 2022 zrušena. Výše daně silniční za zdanitelné vozidlo je uvedena v příloze k zákonu o dani silniční, a to v následujícím znění.

Co znamená zrušení silniční daně

To znamená, že poplatníci nemusí podávat nulové přiznání, ani je k tomu nebude správce daně vyzývat a registrace k dani silniční bude dosavadnímu poplatníkovi zrušena ze zákona.Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).Podle § 38g ZDP: Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 50 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Výše silniční daně

Částka, kterou zaplatíte za silniční daň se liší dle toho, jaký motor má váš osobní automobil nebo kolik náprav a s jakým zatížením má váš nákladní automobil. U osobních automobilů je tato částka od 1200 Kč až do 4200 Kč. U nákladních automobilů se pohybujeme v rozmezí od 1800 Kč až 44 100Kč.

Kdo nemusí podávat daňové přiznání 2024 : Daňové přiznání povinně podává také většina podnikatelů. Výjimku mají pouze OSVČ s nízkým ročním příjmem (do 50 000 Kč u hlavní činnosti a do 20 000 Kč u vedlejší činnosti při zaměstnání) a živnostníci v režimu paušální daně.

Kdo nemusí danit : Vaše příjmy z podnikání, z kapitálového majetku, pronájmu a ostatní příjmy podléhající dani z příjmů fyzických osob za rok 2023 nepřevyšují 20 000 Kč. Pokud jste tedy například zaměstnaní a přivyděláte si 19 000 Kč, nemusíte podávat daňové přiznání.

Kdy není povinnost podávat daňové přiznání

Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.Zaměstnanec tedy nepodává DP, pokud:

podepsal u zaměstnavatele Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti (růžový papír) neměl příjmy podle § 7 až § 10 zákona o daních z příjmů (podnikání, kapitálový majetek či nájem, a to celkově vyšší než 20 tisíc korun.

Kdy nemusím podávat daňové přiznání : Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).