Antwort Kdo muze dědit? Weitere Antworten – Kdo může dědit

Jako dědici ze zákona podle současného českého práva dědí: potomci zůstavitele (děti, vnuci, pravnuci atd.) – vždy v první třídě dědiců manžel nebo partner zůstavitele – v první nebo druhé třídě dědicůDědictví se může vzdát pouze dědic, který dědictví neodmítl, nebo mu již uplynula lhůta k odmítnutí dědictví. Dědictví se lze vzdát pouze ve prospěch jiného dědice.Dědická (ne)způsobilost

Dědická způsobilost je právo dědit, převzít zůstatek (dědictví) nebo odkaz po zůstavitelovi (nebožtíkovi). Dědicky nezpůsobilá je tedy především osoba, která se dopustila proti zůstaviteli (nebožtíkovi), příp. členu jeho rodiny, úmyslného trestného činu.

Kdo dědí po smrti : Nedědí-li zůstavitelovi potomci, dědí ve druhé třídě manžel, zůstavitelovi rodiče a dále ti, kteří žili se zůstavitelem nejméně po dobu jednoho roku před jeho smrtí ve společné domácnosti, a kteří z tohoto důvodu pečovali o společnou domácnost nebo byli odkázáni výživou na zůstavitele.

Kdo dědí v první linii

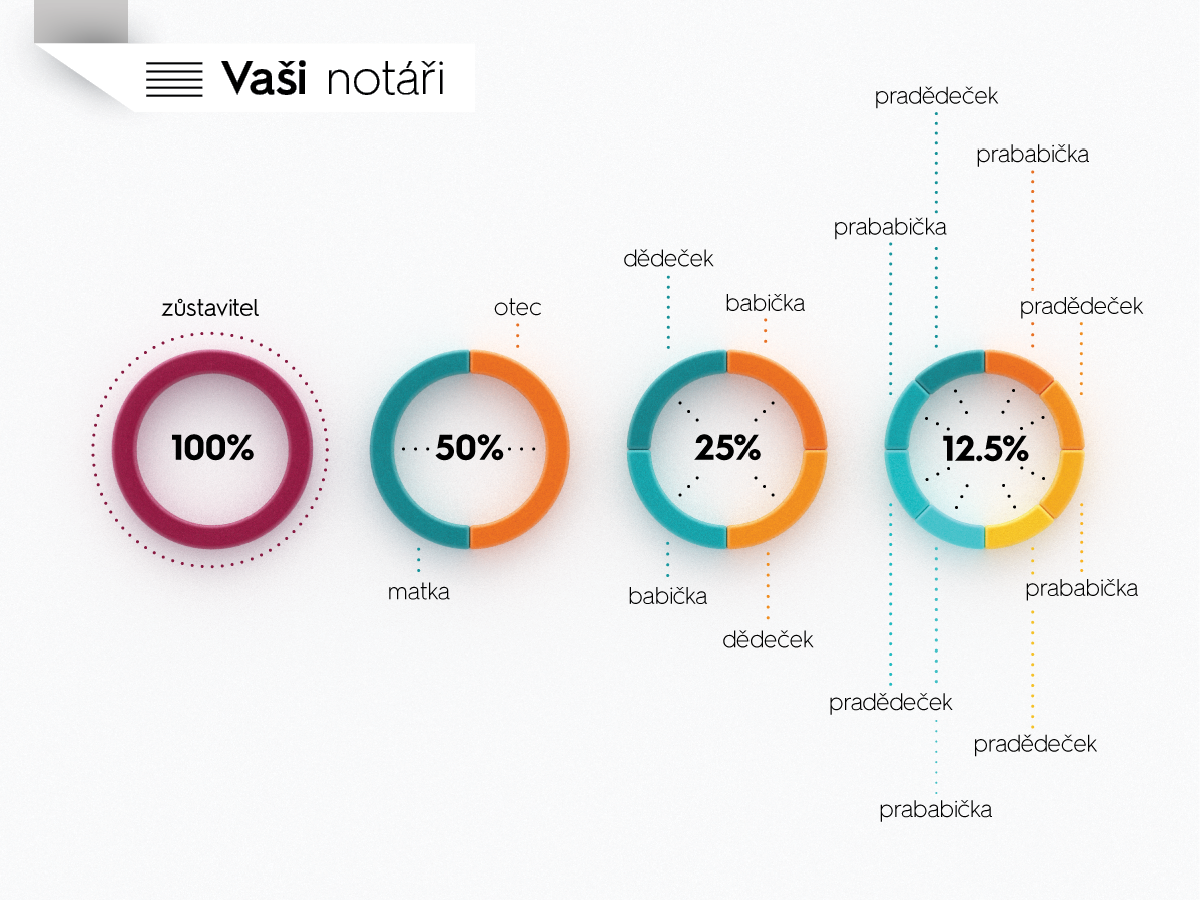

Zákonná dědická posloupnost je stanovena v tzv. dědických třídách. V první třídě dědiců dědí zůstavitelovy děti a jeho manžel, každý z nich stejným dílem. Nedědí-li některé dítě, nabývají jeho dědický podíl stejným dílem jeho děti.

Kolik je dědická daň 2024 : daň z nabytí nemovitosti (zrušena), darovací daň (zrušena), dědická daň (zrušena), silniční daň.

Každý dědic má právo dědictví odmítnout. Výjimkou je smluvní dědic, který se dědicem stal dědickou smlouvou, ten odmítnout nesmí.

Dědic, který dědictví neodmítl, se ho může před soudem v řízení o dědictví vzdát ve prospěch jiného dědice. Učiní-li tak nepominutelný dědic, vzdává se tím také práva na povinný díl s účinností i pro své potomky. Je však zapotřebí, aby s tím i druhý dědic souhlasil.

V jakém pořadí se dědí

Posloupnost dědiců ze zákona

První třída – sem patří děti a manžel či manželka zůstavitele, kteří dědí rovným dílem. Pokud nedědí dítě, tak jeho právo přechází na jeho potomky. V případě, že byl zůstavitel bezdětný, řešení dědictví přechází do druhé třídy.Poplatek notáři při dědictví

| z prvních 500.000,-Kč | 2%, minimálně však 2.000,-Kč |

|---|---|

| z částky od 500.001,-Kč do 1.000.000,-Kč | 0,9% |

| z částky od 1.000.001,-Kč do 3.000.000,-Kč | 0,5% |

| z částky od 3.000.001,-Kč do 30.000.000,-Kč | 0,1% |

| z částky od 30.000.001,-Kč do 100.000.000,-Kč | 0,05% |

Dědická daň je od roku 2014 zrušena. Daň z nabytí nemovitosti je od roku 2020 zrušena. Danění příjmů a zisku z prodeje nemovitosti, kterou jste získali dědictvím nebo jinak, se řídí daní z příjmů. Ta je 15 % a každoročně ji řešíte v rámci daňového přiznání.

Po smrti manžela se totiž nejprve vypořádává společné jmění manželů (obvykle rozdělením napůl) a druhá polovina majetku se dělí mezi dědice. A to rovným dílem mezi manžela/manželku a všechny děti. Na pozůstalého tak přechází dluhy po zemřelém manželovi jak v rámci dělení společného jmění, tak i v dědického podílu.

Kdo dědí jako první : Zákonná dědická posloupnost je stanovena v tzv. dědických třídách. V první třídě dědiců dědí zůstavitelovy děti a jeho manžel, každý z nich stejným dílem. Nedědí-li některé dítě, nabývají jeho dědický podíl stejným dílem jeho děti.

Kolik bere notář : Poplatek notáři při dědictví

| odměna z prvních 500.000,-Kč | 2%, minimálně však 2.000,-Kč |

|---|---|

| odměna z částky od 500.001,-Kč do 1.000.000,-Kč | 0,9% |

| odměna z částky od 1.000.001,-Kč do 3.000.000,-Kč | 0,5% |

| odměna z částky od 3.000.001,-Kč do 20.000.000,-Kč | 0,1% |

| hodnota dědictví nad 20.000.000,-Kč nemá vliv na odměnu notáře |

31. 10. 2022

Kolik je dědičná daň

Daň dědická byla zcela zrušena, dědictví se nově vnímá jako bezúplatné nabytí a je podle § 4a zákona č. 586/1992 Sb. o daních z příjmů osvobozeno od daně z příjmů.

Předmětem dědictví bývají nejčastěji věci movité (předměty) a věci nemovité (domy, byty, pozemky), ale mohou do něj spadat také například autorská práva. V dědickém řízení je ale třeba vyřešit vše, co zemřelý vlastnil, a to jak výlučně (byl jediným vlastníkem), tak v podílovém vlastnictví.Poplatek notáři při dědictví

| z prvních 500.000,-Kč | 2%, minimálně však 2.000,-Kč |

|---|---|

| z částky od 500.001,-Kč do 1.000.000,-Kč | 0,9% |

| z částky od 1.000.001,-Kč do 3.000.000,-Kč | 0,5% |

| z částky od 3.000.001,-Kč do 30.000.000,-Kč | 0,1% |

| z částky od 30.000.001,-Kč do 100.000.000,-Kč | 0,05% |