Antwort Kdo platí zdravotní pojištění na DPP? Weitere Antworten – Kdo platí zdravotní pojištění při DPP

Pro rok 2024 tedy 18 900 Kč za měsíc, respektive 118,13 Kč hrubé mzdy za hodinu práce. Důležité je také pamatovat na to, že z každé pracovní činnosti je nutné odvádět zdravotní pojištění. To platí pro všechny, kteří mají DPP jako jedinou výdělečnou činnost.U DPP se dosud odvádí zdravotní a sociální pojistné (ZP, SP) až ve chvíli, kdy hrubá odměna brigádníka překročí částku 10 000 Kč. Pokud uzavřel více dohod s několika zaměstnavateli a nepřekročil u nich tento limit, mohl si tak vydělat neomezenou sumu, ze které neodvádí pojistné.Rozsah práce však může na rozdíl od dohody o provedení práce přesáhnout 300 hodin v témže kalendářním roce. V případě překročení výše uvedeného limitu, může být orgánem inspekce práce, stejně jako je tomu u DPP, uložena zaměstnavateli pokuta až do výše 2 000 000,- Kč.

Kdo platí zdravotní pojištění za děti : Za dítě platí pojistné stát vždy až do ukončení povinné školní docházky. Dále ho stát platí maximálně do 26. roku věku v případě, kdy je dítě považováno za nezaopatřené dítě (podle zákona č. 117/1995 Sb., o státní sociální podpoře).

Kdo plati sociální a zdravotni při DPP

DPP: Kdo platí sociální a zdravotní pojištění

Pokud vaše výplata při dohodě o práci nepřesáhne 10 000 Kč měsíčně, nemáte povinnost odvádět zálohy na sociální a zdravotní pojištění. V případě, že si vyděláte víc, za vás odvádí zaměstnavatel a vzniká vám nárok na nemocenské dávky.

Jaké jsou odvody z DPP : Limit pro odvody pojistného na sociálním zabezpečení a na zdravotní pojištění bude u jednoho zaměstnance stanoven ve výši 25 % průměrné mzdy. V případě práce na dohodu o provedení práce u více zaměstnavatelů bude limit pro odvody stanoven ve výši 40 % průměrné mzdy.

Musím platit při práci na dohodu o provedení práce odvody na zdravotní a sociální pojištění Odvody se z dohody o provedení práce neodvádí, pokud Váš příjem nepřekročí 10 000 Kč. Jestli si za měsíc vyděláte víc jak 10 000 Kč, vznikne Vám povinnost z nich odvést zdravotní a sociální pojištění.

Dohodu o provedení práce je povinen zaměstnavatel se zaměstnancem uzavřít písemně a musí v ní být uvedeny sjednané práce, doba, na kterou se dohoda uzavírá a výše odměny a podmínky pro její poskytování. Může jít jak o dobu určitou, tak o dobu neurčitou.

Kolik hodin můžu pracovat na DPP

Shrnutí hlavních rozdílů

| DPP | DPČ | |

|---|---|---|

| Forma uzavření/ukončení | stejná | stejná |

| Maximální rozsah práce | 300 hodin za rok | 20 hodin týdně (polovina pracovních hodin pro daný měsíc) |

| Daň z příjmu | 15 % | 15 % |

| Hranice výdělku pro odvody | 10 000 Kč | 4 000 Kč |

17. 7. 2023Pobíráte-li peněžitou pomoc v mateřství podle předpisů o nemocenském pojištění, pojistné za vás platí stát, stejně jako za příjemce rodičovského příspěvku. Za zaměstnance (za OSVČ ne) hradí stát pojistné i za dobu, kdy je matka na mateřské dovolené a matka/otec na rodičovské dovolené.a) pro všechny osoby s trvalým pobytem na území ČR (bez ohledu na státní občanství), b) pro osoby, které na území ČR trvalý pobyt nemají, pokud jsou zaměstnány u zaměstnavatele, který má sídlo nebo trvalý pobyt na území ČR. Dále se účastníky pojištění stávají osoby, na něž se vztahují evropská Nařízení (viz kap 1.2.1.)

Příjmy z dohody o pracovní činnosti se daní stejně jako příjmy z běžného pracovního poměru. Bez ohledu na výši odměny tedy platí, že zaměstnavatel z ní odvede patnáctiprocentní zálohu na daň z příjmů. Když u daného zaměstnavatele podepíšete prohlášení k dani, sníží vám zálohu o daňové slevy a zvýhodnění.

Co se platí z dohody o provedení práce : Daně z dohody o provedení práce platíte vždy. Pokud nepodepíšete prohlášení poplatníka daně z příjmu, bude Vám do limitu 10 000 Kč sražena daň srážková, která činí 15 %. Odečte ji Váš zaměstnavatel a příjem už pak dále nemusíte (ale můžete) vykazovat v daňovém přiznání.

Co odvádí zaměstnavatel z DPP : Dohoda o provedení práce neukládá povinnost odvodu na sociální a zdravotní pojištění, ale pouze do limitu měsíční výplaty 10 000 Kč u jednoho zaměstnavatele. Nad tento limit dohoda o provedení práce podléhá zákonným odvodům pojistného a zaměstnavatel by musel platit zdravotní pojištění.

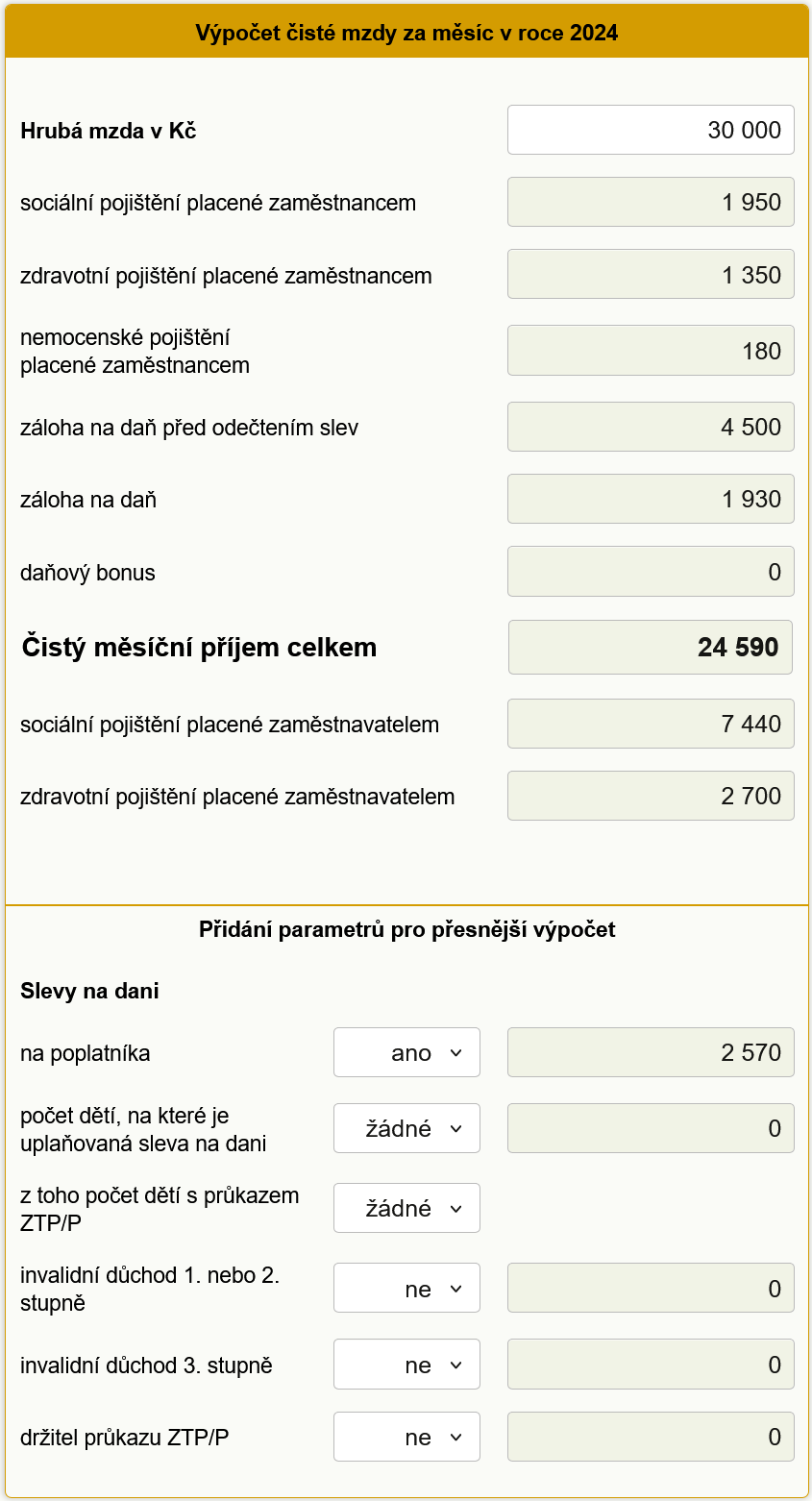

Jaké jsou odvody zaměstnavatele za zaměstnance

Sazby sociálního pojištění zaměstnance je 6,5 % , zaměstnavatele 24,8 %, celkem 31,3 % z hrubé mzdy. Pojištění se odvádí měsíčně. Zaměstnavatel je povinen odvádět za zaměstnance zdravotní pojištění. Sazby zdravotního pojištění zaměstnavatele je 9 %, zaměstnanec hradí 4,5 %, celkem 13,5 % z hrubé mzdy.

osoby na rodičovské dovolené (čerpají-li rodičovskou dovolenou oba rodiče, je stát plátcem pojistného za oba rodiče), osoby pobírající peněžitou pomoc v mateřství, osoby celodenně osobně a řádně pečující alespoň o jedno dítě do sedmi let věku nebo o nejméně dvě děti do 15 let věku (viz dále).Změny v DPP od roku 2024

První limit bude stanoven pro DPP u jednoho zaměstnavatele, a to ve výši 25 % průměrné mzdy (pro rok 2023 je to 10.081 Kč), Druhý limit (vyšší) bude stanoven pro vznik účasti na pojištění při souběhu více DPP u více zaměstnavatelů, a to ve výši 40 % průměrné mzdy (pro rok 2023 je to 16.130 Kč).

Kolik můžu mít DPP 2024 : 2024 s limitem 10 000 Kč měsíčně u jednoho zaměstnavatele. Od července se tento limit rozdvojí a začne se počítat z aktuální průměrné mzdy v ČR. Z odměny zaměstnance na DPP do limitu 10 000 Kč se odvádí pouze srážková daň ve výši 15 % (pokud nepodepsal prohlášení poplatníka k dani, tzv. růžový formulář).