Antwort Kdo vede daňovou evidenci a kdo účetnictví? Weitere Antworten – Kdo vede účetnictví

Osoba povinna vést účetnictví je tzv. účetní jednotka. Mezi ně nejčastěji tedy patří právnické osoby, ale i fyzické osoby, které se dobrovolně rozhodnou vést účetnictví.Do roku 2004 se pro daňovou evidenci používal termín jednoduché účetnictví. Dnes už se ale oficiálně používá pouze termín daňová evidence. Jednoduché účetnictví nyní označuje už jen zjednodušenou formu výkaznictví, kterou využívají například spolky a neziskové organizace.účetnictví Při vedení účetnictví se do výnosů a nákladů za daný kalendářní rok počítají veškeré vstupy či výstupy, které zvyšují, nebo naopak snižují ekonomický prospěch podnikání, zatímco do daňové evidence se jako příjmy či výdaje počítají pouze již provedené transakce.

Kdy musí fyzická osoba vést účetnictví : Pokud fyzická osoba překročí v daném kalendářním roce obrat nad 25 000 000 Kč, je povinna vést účetnictví od prvního dne následujícího po roce, v němž obrat překročila. Účetnictví musí vést minimálně následně po dobu 5 let. Účetnictví také vedou fyzické osoby, které jsou zapsané v obchodním rejstříku.

Kdo může vést daňovou evidenci

Daňovou evidenci vedou fyzické osoby, které se nestaly účetní jednotkou, jejich obrat nepřekročil za minulý kalendářní rok 25 mil. korun, nejsou účastníkem sdružení a nejsou zapsány v Obchodním rejstříku. Ten, kdo se stane účetní jednotkou ve smyslu Zákona o účetnictví č. 563/1991 Sb., musí vést účetnictví.

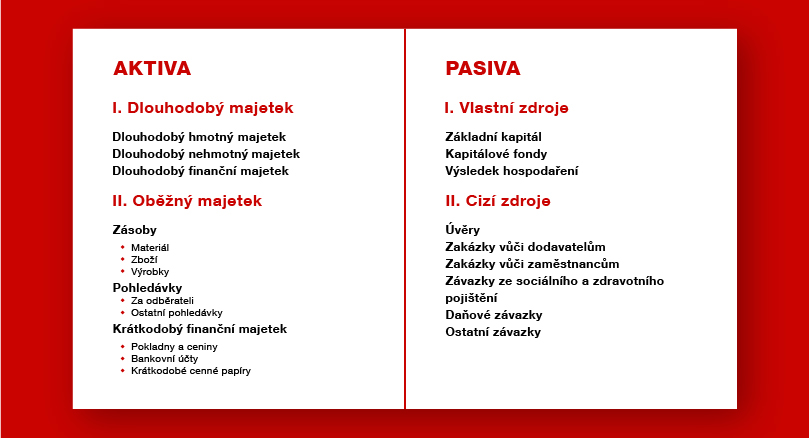

Jak se vede daňová evidence : Při vedení daňové evidence je potřeba evidovat pohledávky a dluhy, tj. mít evidenci přijatých a vydaných faktur a ostatních pohledávek a závazků. Dále je potřeba evidovat všechny složky majetku – drobný majetek, dlouhodobý majetek hmotný i nehmotný a zásoby.

Do daňové evidence zaznamenáváme veškerý obchodní majetek, který má vliv na základ daně z příjmů. Jde o majetek firmy, který je třeba k podnikání, a získané finanční zdroje, které se podílí na jeho krytí. Dlouhodobý majetek má dobu použitelnosti delší než 1 rok, spotřebovává se postupně.

Základem daňové evidence je deník příjmů a výdajů. Doporučujeme mít v evidenci tyto položky v jednotlivých sloupcích: Datum příjmu nebo výdaje, tedy kdy jste peníze dostali či vydali v hotovosti nebo na účet. Důležité je datum úhrady, tedy ne odeslání či přijetí faktury nebo datum splatnosti.

Jak přejít z účetnictví na daňovou evidenci

Přechod z účetnictví na daňovou evidenci K přechodu z účetnictví na daňovou evidenci vás můžou vést různé důvody. Typicky se jedná například o vaše odstranění z obchodního rejstříku, pokles obratu pod 25 milionů Kč či opuštění sdružení, v jehož rámci se na vás vztahovala povinnost vést účetnictví.a 33/2020 Sb. který je účinný od 1. ledna 2021. Jednoduché účetnictví mohou vést pouze tyto účetní jednotky: spolky, odborové organizace, organizace zaměstnavatelů, církve, honební společenstva, atd.Podle § 38g ZDP: Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 50 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Na základě úvěrové smlouvy lze příjem finančních prostředků přímo zaznamenat v agendě Účetnictví/Banka na příslušný bankovní účet, kde zadáte nový příjmový doklad na částku úvěru a zvolíte nedaňovou předkontaci „fPNúvr – Úvěr“ a členění DPH „UN – Nezahrnovat do přiznání DPH“.

Co evidujeme v daňové evidenci : Do daňové evidence zaznamenáváme veškerý obchodní majetek, který má vliv na základ daně z příjmů. Jde o majetek firmy, který je třeba k podnikání, a získané finanční zdroje, které se podílí na jeho krytí.

Jak přejít z daňové evidence na paušální výdaje : Pokud jste vedli daňovou evidenci a nyní chcete uplatňovat paušální výdaje procentem z příjmů, musíte si upravit základ daně předešlého roku. K tomu slouží dodatečné daňové přiznání, které celé opětovně zpracujete a navíc vyplníte oddíl 6 a tabulku E v příloze č. 1.

Jak správně vést daňovou evidenci

Při vedení daňové evidence je potřeba evidovat pohledávky a dluhy, tj. mít evidenci přijatých a vydaných faktur a ostatních pohledávek a závazků. Dále je potřeba evidovat všechny složky majetku – drobný majetek, dlouhodobý majetek hmotný i nehmotný a zásoby.

Pokud podáte přiznání pozdě, ale vypočtená daň je nižší než 200 Kč, žádná sankce vám nehrozí. Pokud však přiznání nepodáte vůbec, hrozí vám pokuta od 500 Kč až do 300 000 Kč. Navíc za každý den zpoždění se vám může počítat penále 0,05 – 5 % z dlužné částky daně nebo úroky z prodlení.Daňovým přiznáním rozumíme akt občana nebo právnické osoby vůči státu, kdy občan (případně právnická osoba) přizná příjmy podléhající dani vyměřené státem. V daňovém přiznání se vyčíslí daň, ta se následně porovná se zaplacenými zálohami daně.

Jak evidovat příjmy a výdaje : Daňovou evidenci lze vést elektronicky ve speciálních programech, nebo jen v excelovských tabulkách; lze ji také psát ručně. Musí však být vedena přesně, aby ji mohl finanční úřad kdykoli prověřit. Vedení daňové evidence je založeno na dvou základních knihách – Deníku příjmů a výdajů a Kniha pohledávek a závazků.