Antwort Kdy je možné uplatnit slevu na manželku? Weitere Antworten – Co doložit při uplatnění slevy na manželku

Co doložit při uplatnění slevy na manželku

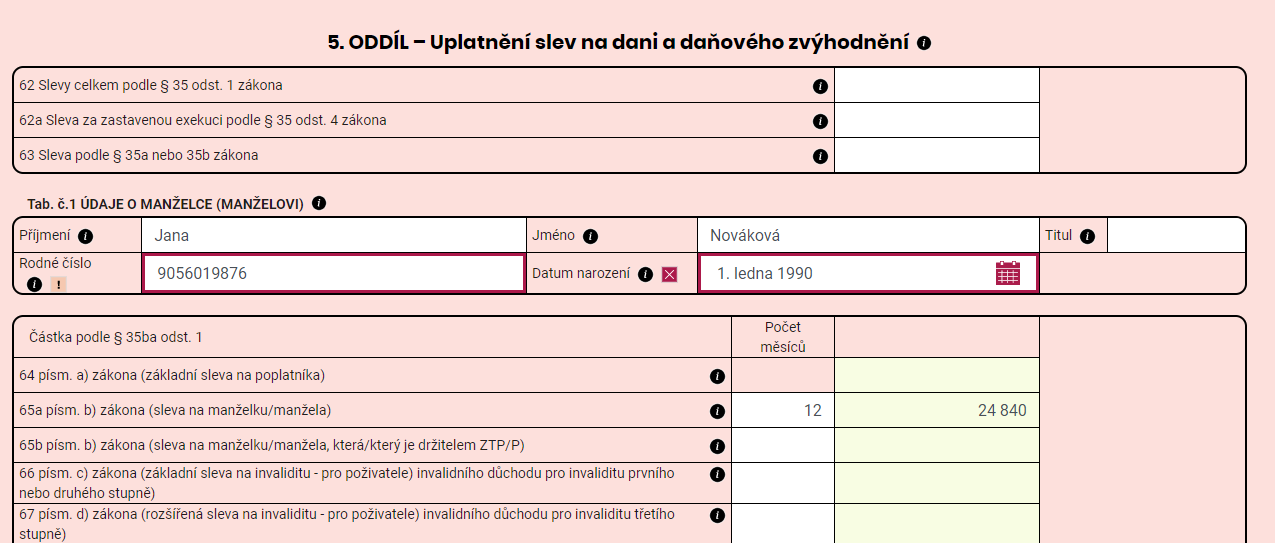

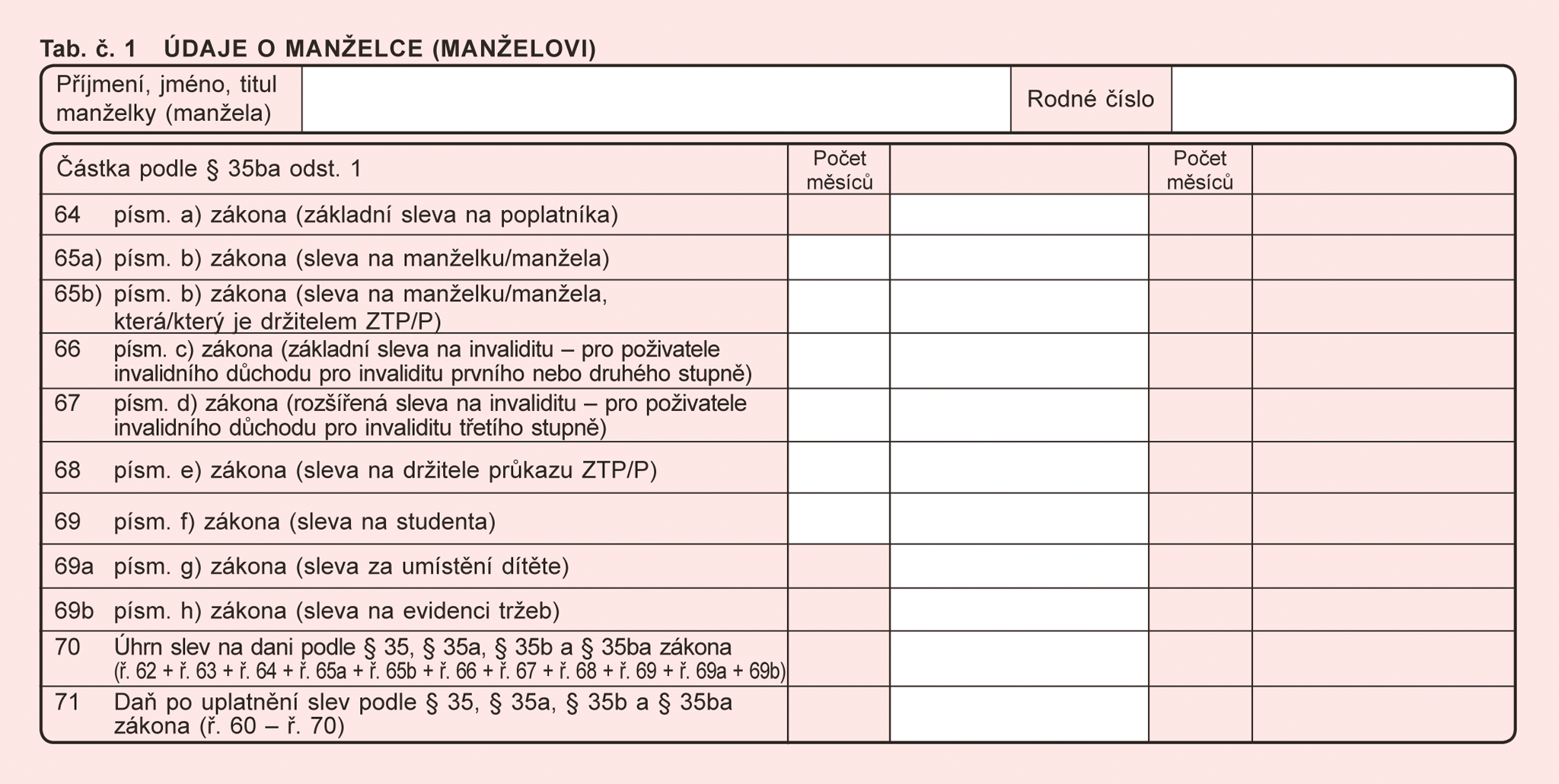

Čestné prohlášení, které obsahuje identifikační údaje manžela či manželky s nízkými příjmy (jméno, rodné číslo, bydliště, datum a místo podpisu). V něm stvrdí, že jejich příjmy ve zdaňovacím období 2023 nepřesáhly částku 68 000 Kč (podle § 35ba odst. 1 písm.Do vlastního příjmu manžela (manželky) se zahrnují příjmy dosažené v daném zdaňovacím období, tj. od 1. ledna do 31. prosince daného kalendářního roku, bez ohledu na skutečnost, zda jde o dávky jako je peněžitá pomoc v mateřství, nemocenské, ošetřovné, podpora v nezaměstnanosti či jiné příjmy.V případě, že váš manžel/ka nemá zdanitelné příjmy, můžete uplatnit slevu na dani na vyživovanou manželku či manžela. Tu je možné uplatnit, pokud její/jeho rozhodné příjmy nepřekročily 68 000 korun. Roční daňová sleva je 24 840 korun – a 49 680 korun (tedy dvojnásobek), pokud má manžel/ka průkaz ZTP/P.

Jak funguje společné zdanění manželů : Společné zdanění mohou manželé uplatnit i v případě, že jeden z nich neměl příjmy, které jsou předmětem daně podle zákona o daních z příjmů. Přitom platí, že společné zdanění uplatňuje každý z manželů ve svém daňovém přiznání, které podávají oba manželé ve stejné lhůtě.

Co se počítá do příjmů 68000

Pokud máte příjmy do hranice 68 000 Kč, pak je poplatník podávající daňové přiznání oprávněn využít slevu na dani ve výši 24 840 korun. Do vlastních příjmů manželky (manžela) se nezahrnují: dávky státní sociální podpory, tj. přídavek na dítě, příspěvek na bydlení, rodičovský příspěvek, porodné a pohřebné.

Co si odecist z dani 2024 : Od 1. ledna 2024 je možné kromě penzijního a životního pojištění odečítat také pojištění dlouhodobé péče a dlouhodobé investiční produkty. Tyto položky se tedy uplatní až v roce 2025 (zpětně za rok 2024).

Do příjmů se zahrnuje hrubá mzda (ne superhrubá), hrubé příjmy z podnikání (ne příjmy minus výdaje), příjmy z pronájmu (opět bez odpočtu výdajů), důchody ze sociálního zabezpečení (starobní, invalidní), nemocenské dávky, peněžitá podpora v mateřství a dávky v nezaměstnanosti.

V zákonném režimu patří do společného jmění manželů majetek, který získá jeden nebo oba manželé po dobu trvání manželství kromě následujících výjimek: Věci, které slouží k osobní potřebě jednoho z manželů – např. zubní kartáček, parfém, spodní prádlo apod. Věc, kterou jeden z manželů nabyl darem nebo děděním.

Jaké režimy společného jmění manželů máme

Společné jmění manželů podléhá zákonnému režimu, nebo smluvenému režimu, anebo režimu založenému rozhodnutím soudu. Společné jmění nevzniká mezi registrovanými partnery.Do tohoto příjmu spadá jak čistá mzda, tak i některé dávky: podpora v nezaměstnanosti, nemocenská, mateřská, rodičovský příspěvek, příspěvky na děti i starobní, invalidní a pozůstalostní důchod.Příjmy, které se v rodině posuzují, jsou kromě čisté mzdy a platu i mateřská, rodičovský příspěvek, nemocenská, alimenty, starobní, invalidní i pozůstalostní důchod, příjmy z pronájmu a podpora v nezaměstnanosti.

Sleva na druhého z manželů sice zůstává ve výši 24 840 korun ročně, konsolidační balíček ale zvýhodnění omezuje, a to opět od roku 2024 – nebude se tedy ještě týkat příjmů za loňský rok. Letos na něj nově dosáhnou jen ti, kteří mají manžela/manželku pečující o dítě do tří let věku.

Kolik si můžu odečíst z dani : Odčitatelné položky

| Daňový odpočet | Částka | Maximální výše vrácených daní |

|---|---|---|

| Příspěvek na doplňkové penzijní spoření | maximálně 24 000 Kč/rok | 3 600 Kč |

| Životní pojištění | maximálně 24 000 Kč/rok | 3 600 Kč |

| Úroky z hypotéky nebo úvěru ze stavebního spoření | maximálně 150 000 Kč | 22 500 Kč |

| Dary a bezúplatná plnění | maximálně 15 % ze základu daně |

Co se považuje za příležitostný příjem : Jako příležitostný je dle legislativy vnímán takový příjem, který pochází k příležitostné činnosti nebo příležitostného nájmu movitých věcí. Do této definice patří i příjmy ze zemědělské výroby, případně z lesního a/nebo vodního hospodářství provozovaného druhou osobou (tj. ne samotným podnikatelem).

Které příjmy nemusím danit

Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů. „Musí se jednat o jednorázové aktivity či služby, pro které nemá člověk zavedené živnostenské oprávnění,“ připomíná poradce Michal Dvořáček.

Kdy nemovitost není součástí společného jmění manželů Nemovitost se nestává majetkem obou manželů, pokud byla zděděna nebo dána darem. Pokud se tedy vaši rodiče rozhodnou darovat vám byt a specifikují, že bude jen a pouze váš, do SJM nespadá. Stejně tak je tomu i když vám rodiče dají na pořízení bytu peníze.Jedním ze smluvených režimů je režim zúženého společného jmění. V tomto režimu si mohou manželé upravit vzájemná práva k těm věcem (movitým i nemovitým), které za trvání manželství nabyli do společného jmění. Mohou např. určit, že konkrétní věci (auto, byt) nadále nejsou součástí společného jmění.

Co je cisty mesicni příjem domácnosti : Ukazují to výsledky pravidelného šetření životních podmínek a příjmů v domácnostech. „Na každou osobu v české domácnosti připadal za rok 2022 průměrný čistý příjem 259,9 tisíc korun, což je o 18 690 korun více než v roce 2021.