Antwort Kdy je OSVČ považována za vedlejší činnost? Weitere Antworten – Kolik si muze vydelat OSVČ na vedlejsi činnost

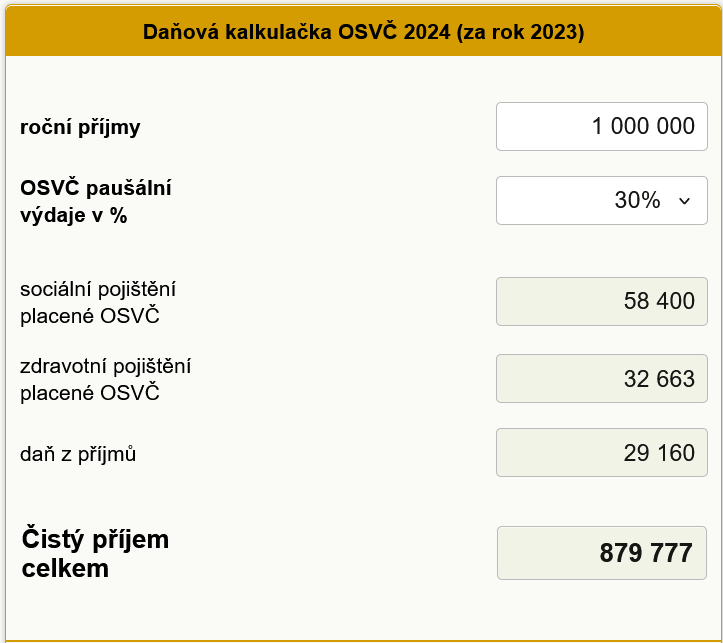

V případě podnikání na vedlejší činnost nemusíte na sociálním pojištění zaplatit ani korunu, pokud za rok 2024 nepřekročíte rozhodný příjem, který je stanoven na 105 520 Kč. Limit pro OSVČ na vedlejší činnost 105 520 Kč se na vás vztahuje pouze tehdy, pokud podnikáte celý rok.Každá OSVČ, vedlejší i hlavní, která má příjmy za rok vyšší než 6 000 Kč (od roku 2023 vyšší než 20 000 Kč), musí podávat daňové přiznání. Pro vyplnění formuláře potřebujete znát výši všech svých příjmů z podnikání za uplynulý rok. Evidujte si proto veškeré příjmové doklady.Během podnikání na vedlejší činnost máte povinnost odvádět daně a každoročně podat daňové přiznání. Podobně jako u hlavní činnosti daníte pouze rozdíl mezi příjmy a výdaji, a to sazbou 15 %. Máte na výběr, jestli se pro výpočet daňového základu rozhodnete uplatnit své skutečné výdaje, nebo zvolíte výdajový paušál.

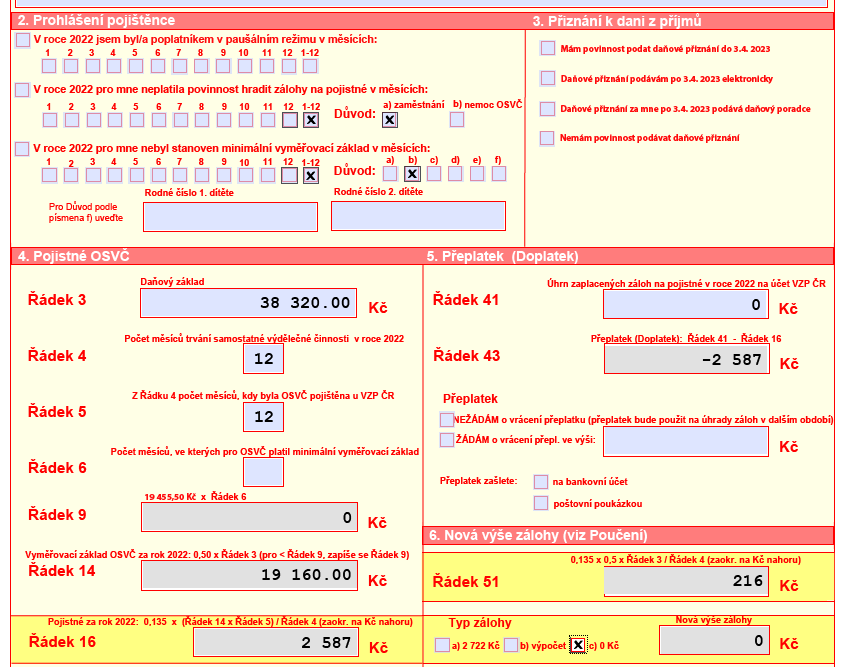

Kolik se plati zálohy na vedlejsi činnost : Výše zálohy na pojistné

Maximální roční vyměřovací základ pro rok 2024 činí 2 110 416 Kč. Záloha na pojistné činí 29,2 % měsíčního vyměřovacího základu, tzn, že maximální záloha (při výkonu hlavní i vedlejší činnosti) činí 51 354 Kč.

Jak doložit příjmy u OSVČ

Jako OSVČ vám vzniká povinnost podat daňové přiznání výhradně elektronicky. Přiznání můžete podat například prostřednictvím online formuláře Daň z příjmů fyzických osob – od roku 2021 včetně, který obsahuje vysvětlivky k jednotlivým řádkům, umožňuje před odesláním formulář zkontrolovat, stáhnout si .

Kdy musím danit vedlejší příjem : Nesmí být pravidelný a s živnostenským listem. Příležitostný příjem umožňuje formu přivýdělku, který nemusejí lidé danit, pokud výše odměny nepřesáhne částku 50 tisíc korun za rok (od roku 2024).

Daňové přiznání OSVČ

Stejně tak máte povinnost podat daňové přiznání, i když jste samostatně výdělečnou činnost vykonávali jen část roku. Pozor – existuje jediná výjimka – jestliže vaše roční příjmy (nikoliv zisk) z podnikání na hlavní činnost nepřesáhly částku 50 000 Kč, daňové přiznání podávat nemusíte.

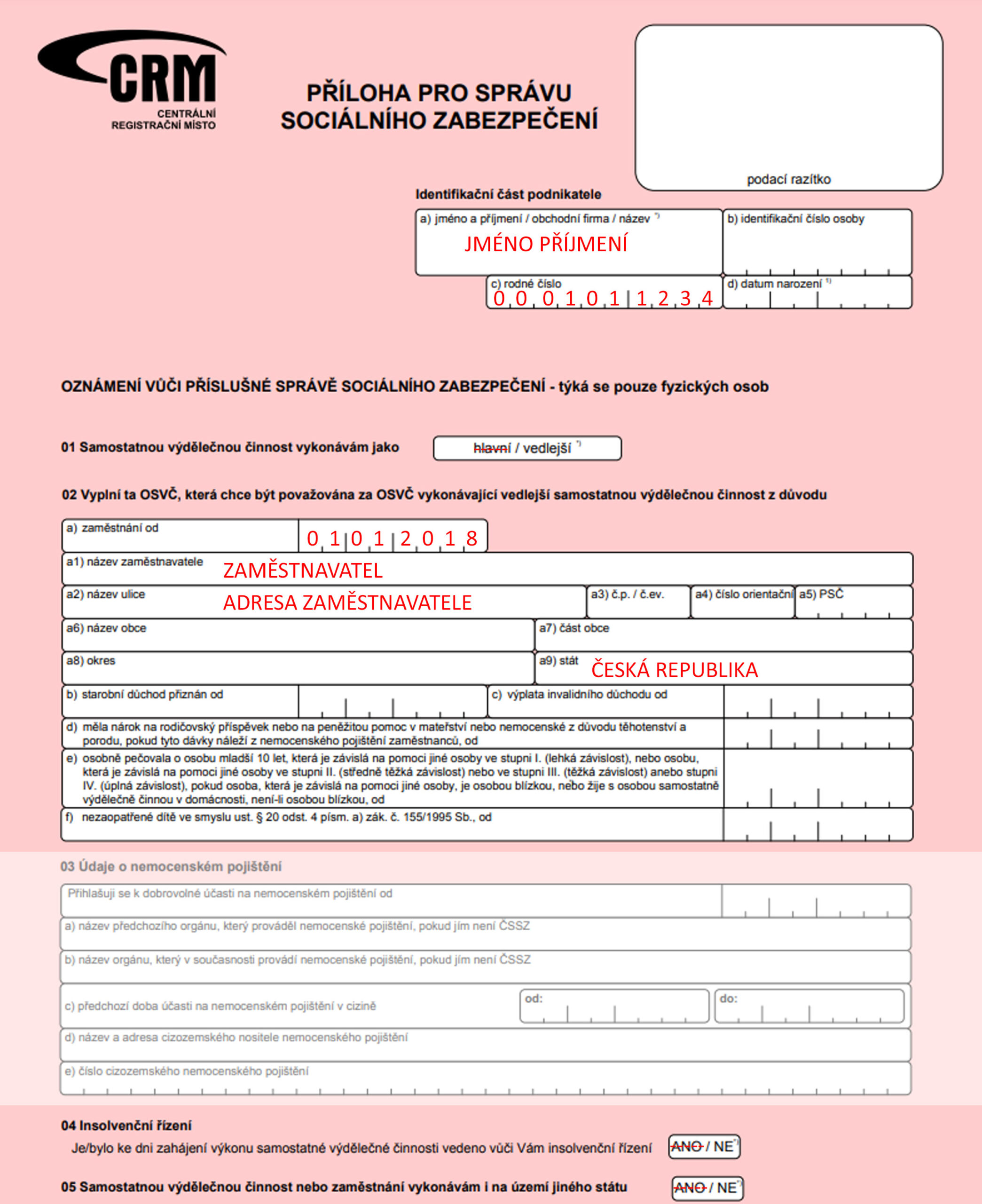

Přerušení hlavní činnosti a přechod na vedlejší činnost byste měli oznámit živnostenskému úřadu, zdravotní pojišťovně a správě sociálního zabezpečení. I přesto, že je možné na živnostenském úřadě provést tyto změny najednou, doporučuje se provést je individuálně, abyste měli jistotu, že opravdu dojde ke změně.

Jak vypočítat zálohy OSVČ vedlejší činnost

Jak se na vedlejší činnosti počítají zálohy U zdravotního pojištění platí, že OSVČ na vedlejší činnosti zálohy neplatí a pojistné je uhrazeno za celý rok při odevzdání Přehledu o příjmech a výdajích. Výše pojistného se vypočítává jako 13,5 % z dosaženého zisku za daný rok.Jako OSVČ vám vzniká povinnost podat daňové přiznání výhradně elektronicky. Přiznání můžete podat například prostřednictvím online formuláře Daň z příjmů fyzických osob – od roku 2021 včetně, který obsahuje vysvětlivky k jednotlivým řádkům, umožňuje před odesláním formulář zkontrolovat, stáhnout si .Základní sazba daně z příjmů fyzických osob, mezi které se počítají i OSVČ, dělá 15 % (případně u části příjmů nad 48násobek průměrné mzdy je zvýšená sazba 23 %). Musíte tedy vypočíst 15 % ze základu daně (případně pro nadprůměrné příjmy 23 %). Vyjde vám už samotná výše daně, od které ještě odečtete daňové slevy.

Povinnost podat daňové přiznání nebudete mít ani v případě, že budete mít zdanitelné příjmy pouze na základě dohody o provedení práce, a to do 10 000 Kč nebo na základě dohody o pracovní činnosti do 3 500 Kč měsíčně od jednoho zaměstnavatele a nebudete mít u tohoto zaměstnavatele učiněné prohlášení.

Kdy nemusi OSVČ platit zálohy : Úhrada daně se tím rozloží do splátek v průběhu roku. Pokud jste za uplynulý rok na dani zaplatili méně než 30 000 Kč, zálohy platit nebudete a daň opět zaplatíte s podáním daňového přiznání. Zálohy se vás netýkají ani v prvním roce podnikání.

Kdy nemusí OSVČ podávat daňové přiznání : Zdanitelný příjem je nižší než 50 000 Kč – nemá povinnost podat daňové přiznání. Zdanitelný příjem je vyšší než 50 000 Kč – má povinnost podat daňové přiznání. A to i když výdaje činí 60 % z 55 000 Kč, tj. 33 000 Kč a základ daně 22 000 Kč (55 000 Kč – 33 000 Kč).

Jak zmenit OSVČ na vedlejsi činnost

Kde a jak službu řešit

- vyplňte podání v aplikaci JRF,

- vytiskněte, podepište ohlášení změn,

- podání odešlete poštou na vybraný obecní živnostenský úřad.

- písemně připravené oznámení změn můžete osobně odevzdat do podatelny kteréhokoliv obecního živnostenského úřadu.

OSVČ neboli osoba samostatně výdělečně činná je fyzická osoba, kterou se podnikatel stává založením živnosti. Živnostník podniká samostatně, vlastním jménem a na vlastní zodpovědnost. Živnosti se dělí podle živnostenského zákona na ohlašovací a koncesované.Pokud má OSVČ podnikání jako hlavní činnost, bude v roce 2024 minimální výše měsíční zálohy na důchodové pojištění včetně příspěvku na státní politiku zaměstnanosti 3 852 korun. V případě vedlejší činnosti je minimální výše zálohy 1 413 korun. Výše minimální zálohy u nemocenského pojištění je 216 korun.

Jaké jsou minimální zálohy OSVČ 2024 : Pro rok 2024 jsou stanovena pásma s výší paušální zálohy: 1. pásmo – 7 498 Kč, 2. pásmo – 16 745 Kč. 3. pásmo – 27 139 Kč. OSVČ nepodává přehled o příjmech a výdajích za kalendářní rok v paušální režimu. Pokud OSVČ bude za takový rok podávat zpětně daňové přiznání, musí za takový kalendářní rok podat i přehled.