Antwort Kdy lze uplatnit daňový bonus na dítě? Weitere Antworten – Kdy lze uplatnit daňové zvýhodnění na děti

Za jakých podmínek můžete slevu na dani na dani uplatnit

Abyste slevu na dítě dostali, musí vaše příjmy ze zaměstnání nebo podnikání za předchozí kalendářní rok přesáhnout alespoň šestinásobek minimální měsíční mzdy. Chcete-li tedy uplatnit slevu na dítě za rok 2024, musíte si v něm vydělat alespoň 113 400 Kč.Na daňový bonus máte nárok jako zaměstnanci i podnikatelé. Podmínkou je opět minimální výše příjmu, a to od roku 2024: U OSVČ: jde o příjmy ve výši 113 400 Kč za rok.Slevy se u zaměstnanců promítnou každý měsíc do výše čisté mzdy, některé slevy a odečitatelné položky se uplatní za celý rok zpětně v rámci ročního zúčtování daně (např. školkovné). OSVČ uplatní slevy a odečitatelné položky v rámci daňového přiznání za rok 2023, tedy jednorázově za celý rok zpětně.

Kolik musím vydelat aby mi vratili daně : Finanční úřad vyplácí přeplatek na dani za předpokladu, že je částka vyšší než 200 Kč. I když váš přeplatek nedosahuje hranice 200 Kč, nepřijdete o peníze. Finanční úřad je použije na úhradu vašich budoucích daňových povinností.

Kdo si může uplatnit daňové zvýhodnění na dítě

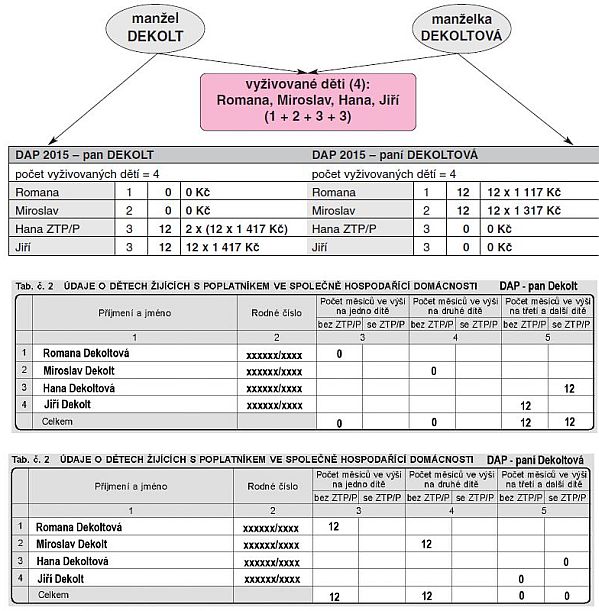

Kdo může uplatnit slevu na dani Na daňové zvýhodnění má nárok každý zaměstnanec či podnikatel, který žije ve společné domácnosti s vyživovaným dítětem. Daňové zvýhodnění náleží vždy pouze jednomu z rodičů a lze jej uplatnit na vyživované dítě, kterým se rozumí student do 26 let.

Kolik je měsíční sleva na dani na dítě : To znamená, že na první dítě je celková sleva 30.408 Kč a měsíčně se jedná o částku 2.534 Kč. Na druhé dítě je sleva 44.640 Kč, měsíčně 3.720 Kč. Na třetí dítě je sleva 55.680 Kč, měsíčně 4.640 Kč.

V praxi se zpravidla podepisuje prohlášení k dani u zaměstnavatele, kde je práce vykonávána dlouhodobě, nebo u zaměstnavatele, kde je mzda či odměna vyšší. V případě, že druhý z rodičů nepracuje, doloží pouze originál podepsané čestné prohlášení, že neuplatňuje slevu na dítě.

Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Jak funguje daňový bonus

Daňový bonus mohou využívat poplatníci, kteří měli v daném zdaňovacím období příjem ze zaměstnání nebo podnikání a to minimálně ve výši šestinásobku minimální mzdy, tedy za rok 2023 je to 103 800 Kč a za rok 2024 pak 113 400 Kč). Do této hranice se nepočítají příjmy z nájmu a kapitálového majetku.Velkou výpomocí, která může narovnat váš domácí rozpočet, jsou slevy na dani. Ty může uplatnit každý člověk se zdanitelnými příjmy, tedy ten, kdo platí daň z příjmů. Slevu na dani si může odečíst zaměstnanec, OSVČ, pracující student nebo žena na mateřské dovolené.Daňové zvýhodnění lze uplatnit na každé vyživované dítě do 18 let věku a také na děti ve věku 18-26 let, pokud studují nebo jsou dlouhodobě nemocné. Výše slevy za rok 2023 i 2024 je stejná a činí 15 204 Kč ročně za první dítě, 22 320 Kč ročně za druhé dítě a 27 840 Kč ročně za třetí a každé další dítě.

Poplatníci daní z příjmů osob fyzických i právnických nově mohou – trvale, nejen ohledně krizového roku 2020 – uplatnit daňovou ztrátu ještě o dvě zdaňovací období déle, a to předcházející období vzniku ztráty.

Jak dlouho lze uplatnit ztratu : Do roku 2003 platilo, že jsme mohli ztrátu uplatnit v následujících sedmi zdaňovacích obdobích. Následně došlo ke zkrácení možnosti uplatnit ztrátu o dva roky, takže od roku 2004 platí, že můžeme ztrátu uplatnit v pěti bezprostředně následujících obdobích po roce, kdy byla ztráta vyměřena. Tato úprava platí stále.

Jak se účtuje daňový bonus : Účtování bonusů a skont

Na straně dodavatele jsou bonusy účtovány do provozních nákladů – účet 548, skonta pak obvykle do nákladů finančních – účet 568. U odběratele se bonusy účtují jako provozní výnosy – účet 648 a skonta jako finanční výnosy – účet 668.

Kolik dostanu za darovani krve na daních

Za každé bezplatné darování krve si můžete v daňovém přiznání odečíst 3 000 Kč ze základu daně, což je příjemná úleva. Jako zaměstnanec máte zároveň nárok na pracovní volno v den odběru s plnou náhradou mzdy. Také zdravotní pojišťovny často pamatují na dárce krve s nejrůznějšími odměnami.

v případě ztráty za 2022 ji lze uplatnit za období 2020 a 2021. Výše uplatnitelné daňové ztráty je omezena maximální částkou 30 000 000 Kč (v souhrnu za obě předcházející období). Ztráta se zpětně uplatňuje prostřednictvím dodatečného daňového přiznání. Již uplatněná daň z minulého období představuje přeplatek.Daňový bonus je vlastně minusová vypočtená daňová povinnost. Může ji však využít jen poplatník, který ve svém daňovém přiznání uplatňuje daňové zvýhodnění na dítě dle § 35c ZDP. Pokud je poplatníkovi vypočten v daňovém přiznání daňový bonus, finanční úřad mu tento bonus vyplatí.

Jak se dani dotace : Dotace jsou příjmy, které nejsou předmětem daně dle § 18a odst. 1b) zákona o daních z příjmů, dotace se uvedou na ř. 101 daňového přiznání.