Antwort Kdy musí být vystaven daňový doklad? Weitere Antworten – Kdy je povinnost vystavit daňový doklad

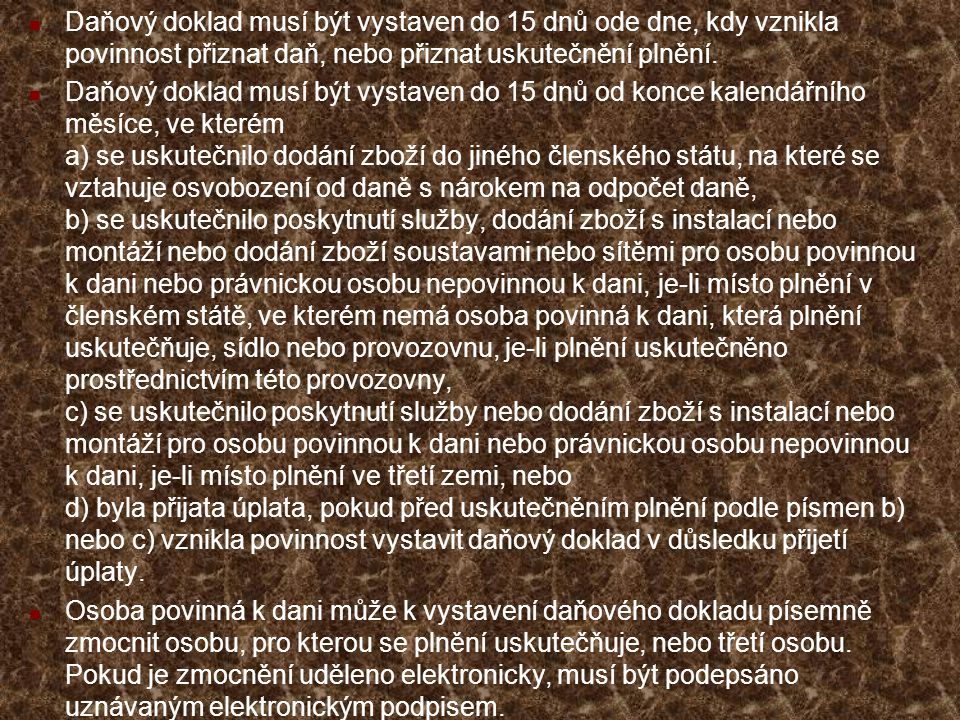

Daňový doklad musí být vystaven do 15 dnů ode dne, kdy vznikla povinnost přiznat daň, nebo přiznat plnění (§ 28 odst. 5 a 6 ZDPH).Datum vystavení faktury později než DUZP

Podle § 28 odst. 5 zákona o DPH to ale musíte udělat do 15 dnů od dne, kdy vznikla povinnost přiznat daň nebo plnění. Tedy maximálně do 15 dnů od data UZP. Pokud tuto povinnost porušíte, hrozí vám pokuta až 2 miliony korun.Kromě DUZP nesmí na faktuře chybět ani datum vystavení. Jedná se o datum, kdy dodavatel doklad vystavil. Podle zákona musí plátce DPH vystavit fakturu do 15 dnů od prodeje zboží nebo poskytnutí služby, případně od přijetí úplaty. Záleží, co nastalo dříve.

Jaké náležitosti musí mít daňový doklad : Zjednodušený daňový doklad

- informace o prodávajícím (název firmy / jméno a příjmení OSVČ, sídlo, DIČ)

- evidenční číslo dokladu.

- předmět plnění (název zboží či služby a množství zboží či rozsah služby)

- datum vystavení

- datum uskutečnění zdanitelného plnění nebo datum přijetí platby.

- cenu včetně DPH.

- sazbu DPH.

Jaký je rozdíl mezi daňovým dokladem a fakturou

Daňovým dokladem je faktura nebo účtenka, kterou vystavuje plátce DPH. Ne každá faktura je tedy zároveň i daňovým dokladem. Pokud nejste plátce DPH, pak vaše faktury plní roli účetních dokladů, zatímco daňové doklady vystavují pouze plátci DPH.

Co když zapomenu vystavit fakturu : Pozdě vystavený doklad – dopad na dodavatele

Vystavuju se riziku, že mě někdo nahlásí nebo se mi v tom někdy později při kontrole bude finanční úřad šťourat a hrozí pokuty za neplnění "povinností nepeněžité povahy" s limitem až 2 mil. Kč.

Jedním z nejčastějších důvodů, proč je faktura považována za neplatnou, jsou chybějící nebo nesprávné informace. To zahrnuje nesprávné údaje o dodavateli nebo odběrateli, chybné číslování faktur, nesprávné datování nebo chybějící identifikační údaje podniku.

Přiznání k dani z příjmů fyzických osob se podává podle § 136 odst. 1 daňového řádu nejpozději do tří měsíců po uplynutí zdaňovacího období. Základní lhůta pro podání daňového přiznání za zdaňovací období 2023 je do 2. 4. 2024.

Kdy se vystavuje opravny daňový doklad

Opravný daňový doklad vystavíte do 15 dnů ode dne zjištění skutečnosti, které jsou rozhodující pro uskutečnění opravy. Na opravném daňovém dokladu uvedete souhrnné rozdíly oproti opravované faktuře, kterou jste původně vystavili a obsahovala chyby.Paragon vystavujete v případě, že prodáváte službu nebo zboží, jejichž cena včetně DPH nepřesáhla hranici 10 000 Kč. Jestliže cena tuto hranici přesáhla, vystavuje se daňový doklad faktura.Vymáhání nezaplacené faktury – upomínka

Jakmile uplyne doba splatnosti a klient fakturu stále nezaplatil, pošlete mu první upomínku e-mailem nebo mu zavolejte. Připomeňte se klidně hned po splatnosti, případně pár dní počkejte. TIP: Čtěte, jak stanovit datum splatnosti u vydávaných faktur.

Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz. Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů.

Kdy nemusí Osvč podávat daňové přiznání : Od povinnosti podávat daňové přiznání jsou osvobozeny pouze ty OSVČ, které byly po celý rok 2023 přihlášeny k paušální dani a neměly jiné příjmy. Druhou výjimkou jsou OSVČ, jejichž příjmy za rok 2023 nepřesáhly 50 000 Kč a zároveň nevykazují daňovou ztrátu.

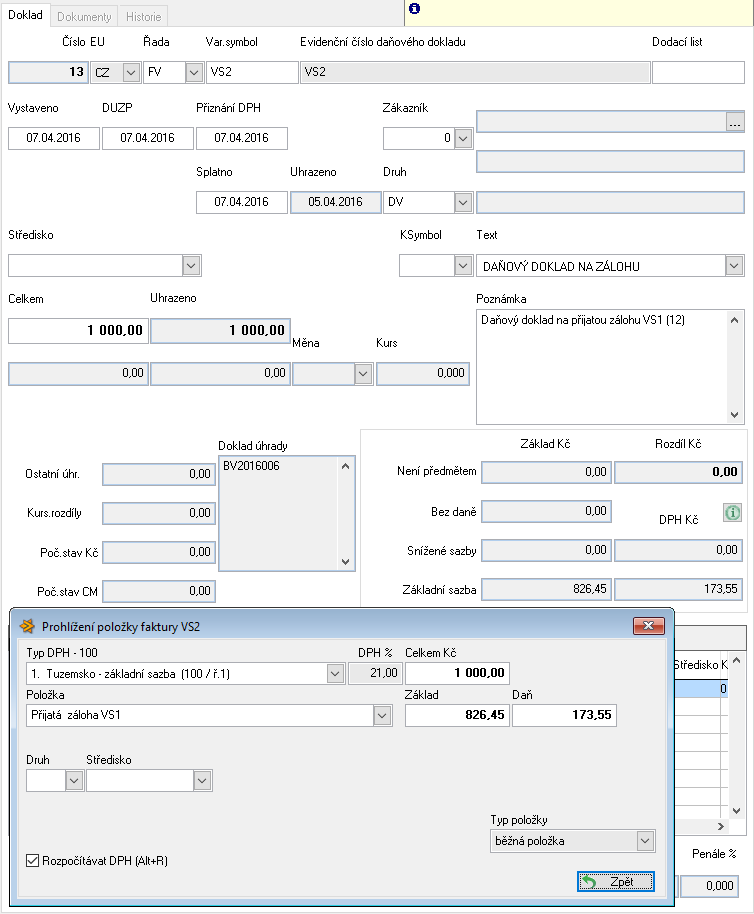

Jak vystavit opravny daňový doklad v pohodě : U vydané faktury zvolíte povel Záznam/Opravný doklad. Program POHODA vystaví automaticky Opravný daňový doklad, který bude na zápornou hodnotu. Doklad překontrolujete a uložíte.

Kdy je DUZP u dobropisu

Pokud jde o vrácení zboží nebo poskytnutí slevy, patří do DUZP datum, kdy se na slevě se zákazníkem dohodneme / kdy se zboží vrátí. DUZP pro zařazení do přiznání u dodavatele, který opravný doklad vystavuje, je datum, kdy odběratel opravný daňový doklad prokazatelně obdrží.

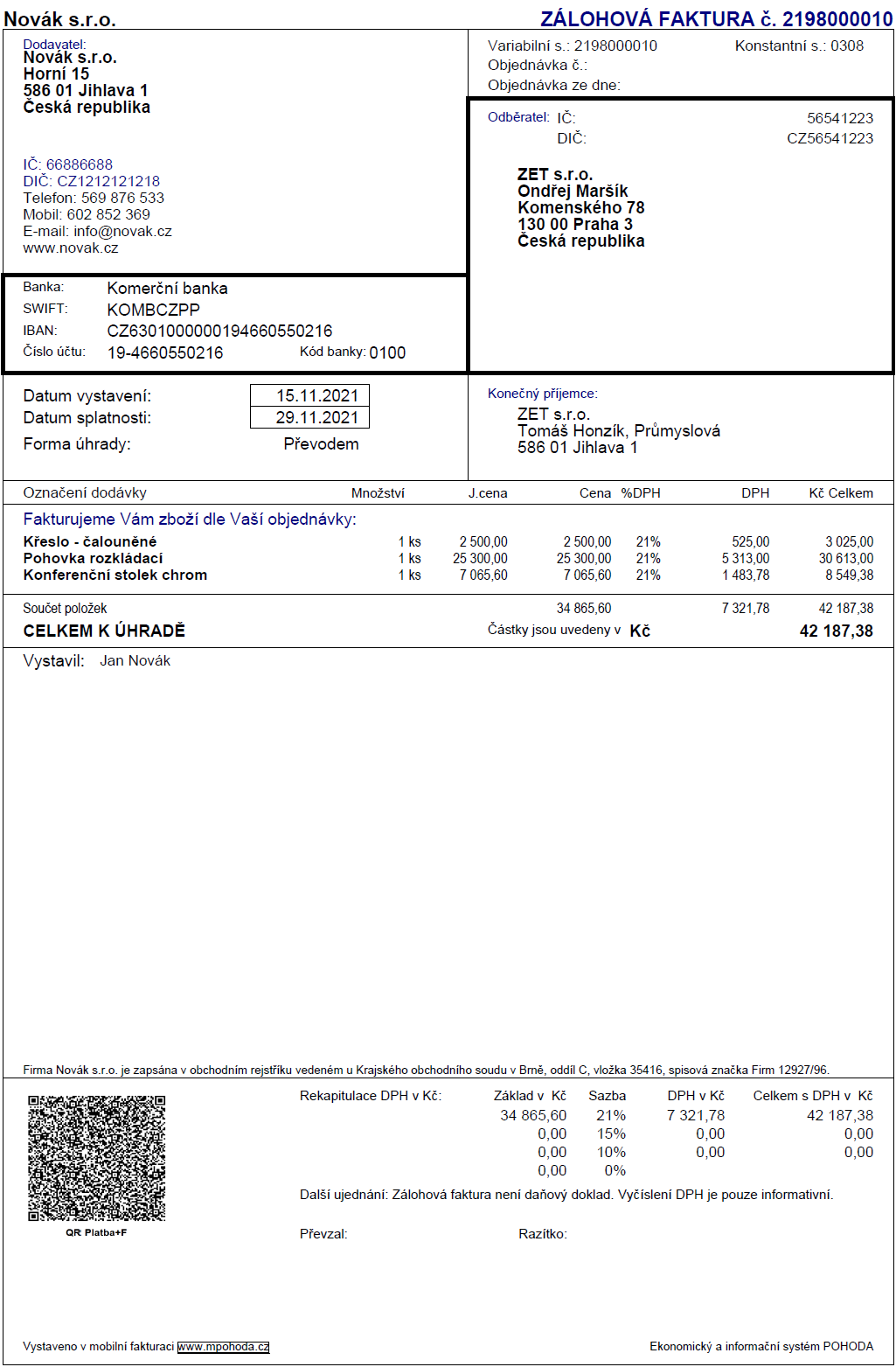

Po uskutečnění plnění vystavíte konečnou fakturu s odpočtem uhrazené zálohy. Pokud k dodání zboží či služby dojde ve stejném měsíci, můžete zákazníkovi po uskutečnění plnění vystavit rovnou konečnou fakturu (daňový doklad) s odpočtem zálohy.Podívejme se nejprve, jak to vypadá s maximální lhůtou pro splatnost faktur. Tu určuje Občanský zákoník, podle kterého lhůta na splnění peněžního závazku nesmí přesáhnout 60 dní.

Kolik si mohu vydelat bez daně : Příležitostný příjem 2023 – limit 30 tisíc

Limit pro příležitostné příjmy za rok 2023 je 30 tisíc Kč za rok. Znamená to, že pokud součet našich příjmů z příležitostných činností (bez odečtení výdajů) nepřesáhne v kalendářním roce 30 tisíc Kč, nemusíme tyto příjmy danit ani uvádět v daňovém přiznání.