Antwort Kdy se platí paušální daň? Weitere Antworten – Kdy a jak platit paušální daň

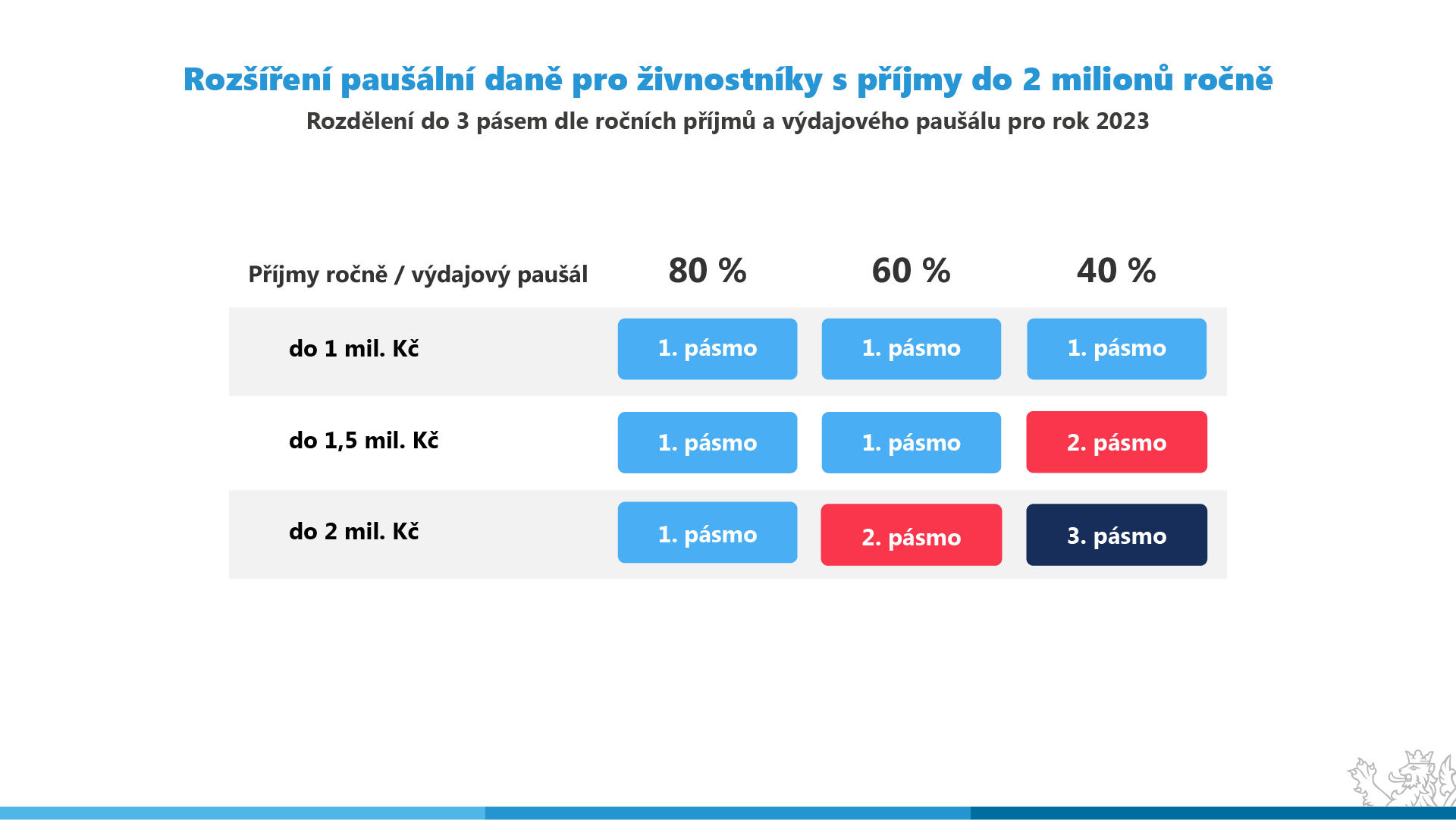

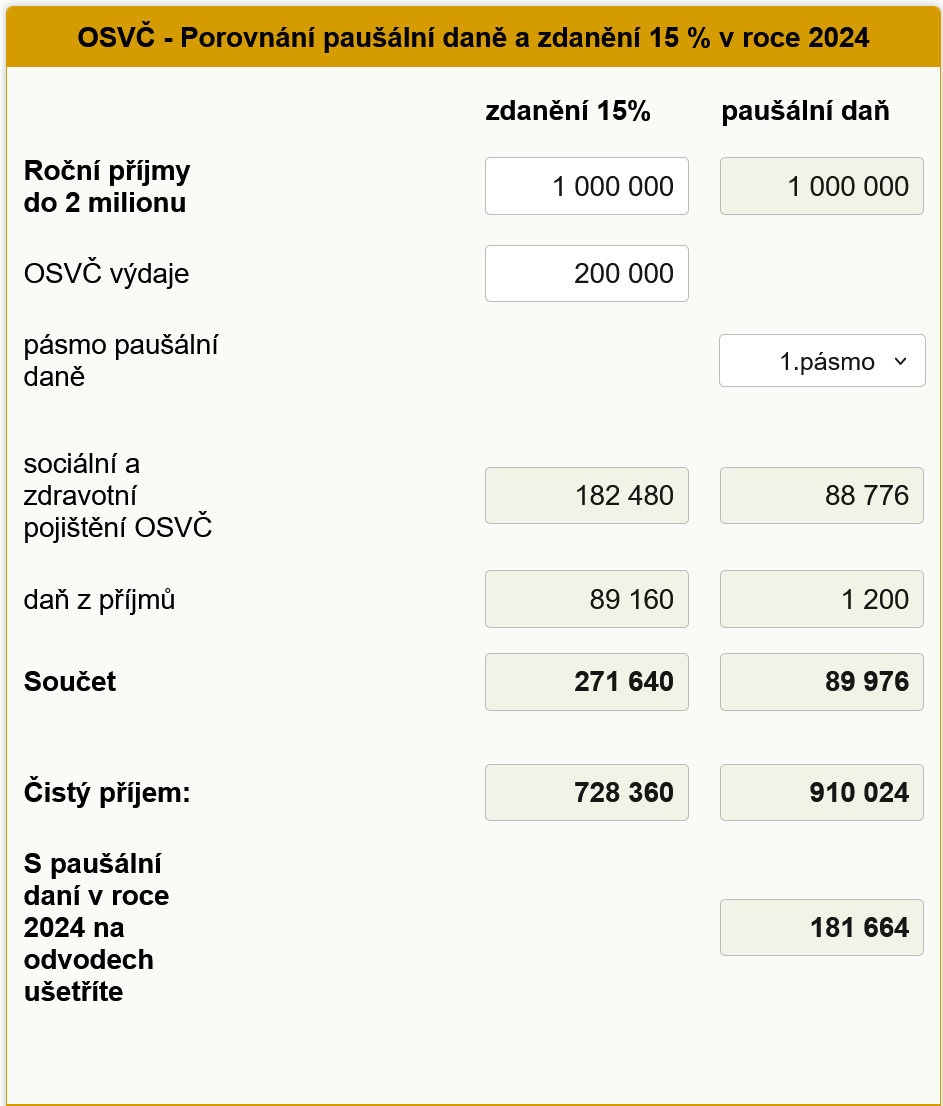

Paušální daň je možné si předplatit, a to i na celý rok dopředu. Zaplacená částka se pak postupně započítává na zálohy za jednotlivé měsíce. Zálohy odvádíte na účty jednotlivých finančních úřadů s předčíslím bankovního účtu 2866, číslem matriky finančního úřadu a kódem banky 0710 (ČNB).Pokud máte jen příjmy u nichž je paušál 60%, případně tyto příjmy tvoří alespoň 75% Vašich příjmů, vyplatí se Vám paušální daň nejvíce do výše příjmu 1.500.000 Kč. Pokud máte roční příjem přesně 1.500.000, ušetříte cca 97 000 Kč na odvodech.Popis služby. Pokud jako daňový poplatník, který splňuje zákonné podmínky, máte zájem paušalizovat své daňové povinnosti, sociální pojištění a zdravotní pojištění, můžete vstoupit do paušálního režimu. Pro vstup do paušálního režimu musíte poslat oznámení o vstupu do paušálního režimu finančnímu úřadu.

Kam platit paušální daň 2024 číslo účtu : Na jaké bankovní účty FÚ mají OSVČ platit zálohy na paušální daň a paušální veřejná pojistná

| Název finančního úřadu | Bankovní účet pro paušální zálohy |

|---|---|

| Finanční úřad pro hlavní město Prahu | 2866-77628031/0710 |

| Finanční úřad pro Středočeský kraj | 2866-77628111/0710 |

| Finanční úřad pro Jihočeský kraj | 2866-77627231/0710 |

Kdy musím platit daně

Základní lhůtapro podání daňového přiznání za uplynulé zdaňovací období, kterým je kalendářní rok, je tedy do 1. 4. následujícího kalendářního roku. Podáte-li daňové přiznání elektronicky, je lhůta pro podání přiznání 4 měsíce po uplynutí zdaňovacího období.

Jak funguje daňový paušál : Paušální daň je společná platba daně z příjmu, sociálního a zdravotního pojištění. Pro rok 2024 má paušální daň tři pásma s různou výší měsíční platby. Pásma pro podnikatele s volnou živností a ostatní podnikatele, kteří by si jinak mohli uplatnit výdaje 60 % jsou: pásmo – 7 498 Kč (s příjmy do 1 500 000)

Termíny pro podání přiznání daně z příjmů

Standardní lhůta pro podání daňového přiznání je stanovena na tři měsíce po uplynutí zdaňovacího období. U OSVČ je zdaňovacím obdobím kalendářní rok a daňové přiznání musí podat elektronicky, proto má lhůtu pro podání daňového přiznání v roce 2024 do 2. května.

Pro vstup do režimu paušální daně musíte splňovat následující podmínky: Vaše roční příjmy z podnikání nepřesahují 2 miliony Kč. Nejste plátcem DPH. Nemáte současně s podnikáním také zaměstnání, kde se mzda daní zálohovou daní (typicky práce na HPP).

Kdy zaplatit daň z příjmu

Posledním dnem pro podání daňového přiznání v tzv. papírové podobě pro poplatníky daně z příjmů za rok 2021 je 1. duben 2022. Tento den je zároveň posledním dnem lhůty pro úhradu daně.Termíny pro podání přiznání daně z příjmů

Standardní lhůta pro podání daňového přiznání je stanovena na tři měsíce po uplynutí zdaňovacího období. U OSVČ je zdaňovacím obdobím kalendářní rok a daňové přiznání musí podat elektronicky, proto má lhůtu pro podání daňového přiznání v roce 2024 do 2. května.Příležitostný příjem umožňuje formu přivýdělku, který nemusejí lidé danit, pokud výše odměny nepřesáhne částku 50 tisíc korun za rok (od roku 2024). Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz.

Paušální daň je společná platba daně z příjmu, sociálního a zdravotního pojištění. Pro rok 2024 má paušální daň tři pásma s různou výší měsíční platby. Pásma pro podnikatele s volnou živností a ostatní podnikatele, kteří by si jinak mohli uplatnit výdaje 60 % jsou: pásmo – 7 498 Kč (s příjmy do 1 500 000)

Jak OSVČ platí daně : Jestli mají OSVČ daň z příjmů vyšší než 30 000 Kč, musí začít platit zálohy na daň. Pokud je jejich daň zároveň nižší než 150 000 Kč, platí zálohy pololetně. Každá záloha činí 40 % z poslední známé daňové povinnosti. Jestliže byla jejich poslední daň vyšší než 150 000 Kč, OSVČ platí zálohy kvartálně.

Kdy musím zaplatit daň z příjmů : Posledním dnem pro podání daňového přiznání v tzv. papírové podobě pro poplatníky daně z příjmů za rok 2021 je 1. duben 2022. Tento den je zároveň posledním dnem lhůty pro úhradu daně.

Kdy OSVČ neplatí daň z příjmu

Daňové přiznání OSVČ

Stejně tak máte povinnost podat daňové přiznání, i když jste samostatně výdělečnou činnost vykonávali jen část roku. Pozor – existuje jediná výjimka – jestliže vaše roční příjmy (nikoliv zisk) z podnikání na hlavní činnost nepřesáhly částku 50 000 Kč, daňové přiznání podávat nemusíte.

Sazba daně z příjmů fyzických osob činí 15 % pro část základu daně do 48násobku průměrné mzdy.Pokud máte pouze takzvaný „příležitostný příjem“ (nahodilý příjem z činnosti, na kterou nemáte živnostenské oprávnění) a tento příležitostný příjem nepřesáhne 50 000,- ročně, pak tyto příjmy nepodléhají dani z příjmů a neuvádějí se do daňového přiznání. V ostatních případech daňové přiznání podáváte.

Ve kterých zemích se neplatí daně : Daňové ráje pro smrtelníky: Kde se neplatí daň z příjmu

- Bermudy (HDP na obyvatele: $91 479 / asi 2 miliony Kč)

- Katar (HDP na obyvatele: $60 796 / asi 1,3 milionů Kč)

- Kajmanské ostrovy (HDP na obyvatele: $54 827 / asi 1,2 milionů Kč)

- Kuvajt (HDP na obyvatele: $30 147 / asi 0,6 milionů Kč)