Antwort Kolik je sleva na dani? Weitere Antworten – Kolik je sleva na daň

Sleva na daňového poplatníka

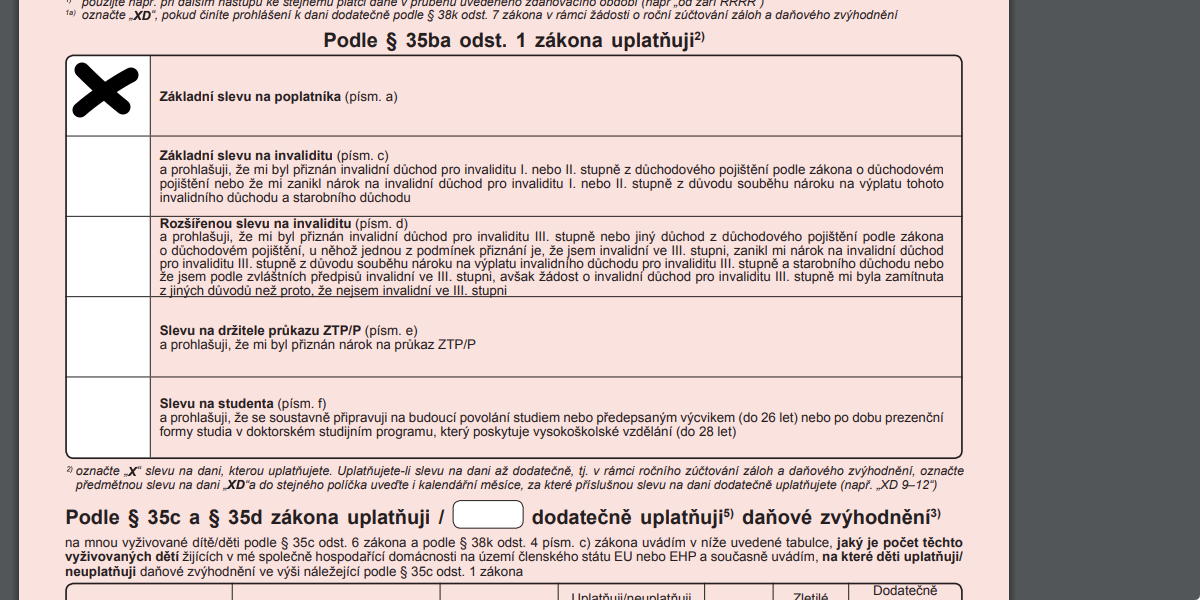

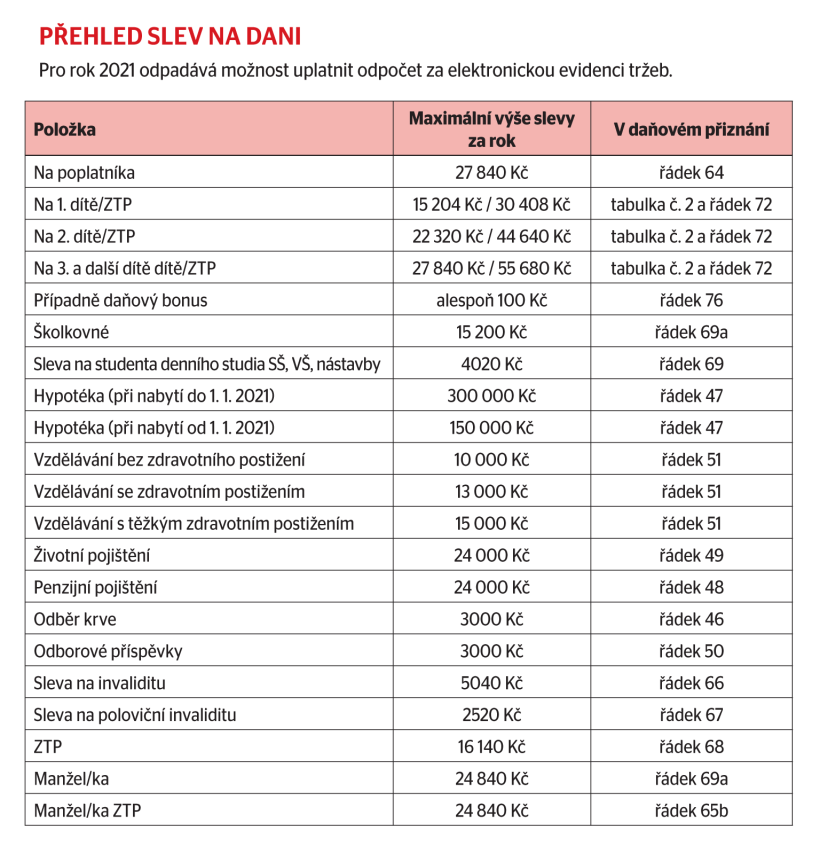

Na tuto slevu ve výši 27 840 korun, tedy 2 320 korun měsíčně, mají nárok všichni ti, kdo platí daně. Slevu můžete uplatnit vždy v plném rozsahu, bez ohledu na další skutečnosti. U ostatních daňových slev musíte splnit zákonné podmínky.Sleva na dani Od vypočtené daně z příjmů fyzických osob (DPFO) si můžete odečíst daňové slevy. Jsou výhodnější než odečitatelné položky. Ty se odečítají od daňového základu a fakticky tak z nich získáte jen 15 %. Daňová sleva se odečítá až od samotné vypočtené daně.Daňové zvýhodnění lze uplatnit na každé vyživované dítě do 18 let věku a také na děti ve věku 18-26 let, pokud studují nebo jsou dlouhodobě nemocné. Výše slevy za rok 2023 i 2024 je stejná a činí 15 204 Kč ročně za první dítě, 22 320 Kč ročně za druhé dítě a 27 840 Kč ročně za třetí a každé další dítě.

Kdo má nárok na slevu na dani : Kdo může uplatnit slevu na dani Na daňové zvýhodnění má nárok každý zaměstnanec či podnikatel, který žije ve společné domácnosti s vyživovaným dítětem. Daňové zvýhodnění náleží vždy pouze jednomu z rodičů a lze jej uplatnit na vyživované dítě, kterým se rozumí student do 26 let.

Co je základní sleva na dani

základní sleva na poplatníka ve výši 30 840 Kč ročně (2 570 Kč měsíčně), sleva na manžela/manželku, resp. partnera podle zákona upravujícího registrované partnerství (dále jen „manžel“) ve výši 24 840 Kč ročně, je nově definována v § 35bb zákona o daních z příjmů.

Jak zpětně uplatnit slevu na dani : Slevy se u zaměstnanců promítnou každý měsíc do výše čisté mzdy, některé slevy a odečitatelné položky se uplatní za celý rok zpětně v rámci ročního zúčtování daně (např. školkovné). OSVČ uplatní slevy a odečitatelné položky v rámci daňového přiznání za rok 2023, tedy jednorázově za celý rok zpětně.

Patří mezi ně úroky z hypotéky nebo úvěru ze stavebního spoření, příspěvky na životní pojištění a penzijní připojištění, dary apod. Podle výše příspěvků, úroků nebo darů si snížíte základ daně. To se projeví v daňovém přiznání. Od roku 2024 nastanou díky vládnímu ozdravnému balíčku změny.

Poplatníci už od roku 2024 nebudou mít možnost uplatnit slevu na dítě umístěné v mateřské škole. Takzvané školkovné se ruší stejně jako sleva na studenta ve výši 4 020 korun ročně. U slevy na manželku/manželku došlo ke zpřísnění pravidel (viz níže).

Kdy se uplatňuje sleva na dani

Základní daňová sleva na poplatníka

– zkrátka každý, kdo měl v roce 2023 alespoň nějaký zdanitelný příjem. Nárok na slevu není potřeba nijak dokládat, uplatňuje se automaticky pro všechny plátce daně z příjmů fyzických osob bez rozdílu.Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.„Roční zúčtování daně je třeba podepsat v účtárně k výše zmíněnému datu, ke kterému je ale nutné také dodat účetním veškeré doklady o případných slevách na dani nebo odečitatelných položkách,“ doplňuje poradce. Případné přeplatky obdrží zaměstnanec v březnové výplatě.

Výše daňového zvýhodnění za rok 2023 je odstupňovaná podle počtu vyživovaných dětí: 15 204 Kč ročně (1 267 Kč měsíčně) na jedno dítě, 22 320 Kč ročně (1 860 Kč měsíčně) na druhé dítě, 27 840 Kč ročně (2 320 Kč měsíčně) na třetí a každé další dítě.

Kolik mi vrátí na daních za dítě : Výše daňového bonusu se odvíjí podle počtu dětí

| bez průkazu ZTP | ||

|---|---|---|

| ročně | měsíčně | |

| 1. dítě | 15 204 Kč | 1 267 Kč |

| 2. dítě | 22 320 Kč | 1 860 Kč |

| 3. a každé další dítě | 27 840 Kč | 2 320 Kč |

Za jakou dobu zpětně jde vyměřit daňové přiznání : Obecně podle § 148 DŘ platí tříletá lhůta pro stanovení daně plynoucí od termínu pro podání přiznání, jen v tomto časovém období lze daň (daňovou ztrátu) vyměřit nebo doměřit.

Kolik let lze odečítat ztrátu

Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Odečitatelná položka (resp. nezdanitelná položka neboli nezdanitelná část základu daně) snižuje základ daně (v případě OSVČ je základem daně výše příjmů po odečtení nákladů, v případě zaměstnanců hrubá mzda). Daňové slevy snižují vypočtenou daň z příjmů fyzických osob.Výsledek z ročního zúčtování daní je vždy jen ve prospěch zaměstnance (nemůže vyjít doplatek daně), na rozdíl od daňového přiznání, kdy je povinen vypočtený dluh uhradit. Přeplatek na dani bude navíc vrácen rychleji než po podání daňového přiznání.

Kolik musím vydelat aby mi vratili daně : Finanční úřad vyplácí přeplatek na dani za předpokladu, že je částka vyšší než 200 Kč. I když váš přeplatek nedosahuje hranice 200 Kč, nepřijdete o peníze. Finanční úřad je použije na úhradu vašich budoucích daňových povinností.