Antwort Kolik let zpětně kontroluje Finanční úřad? Weitere Antworten – Kolik let zpět může finanční úřad doměřit daň

V České republice může obecně správce daně zahájit daňovou kontrolu a doměřit daňovému subjektu daň pouze po dobu tří let od termínu pro podání řádného daňového tvrzení. Na základě zákonem vymezených důvodů může být ale lhůta pro stanovení daně značně modifikována a ve svém důsledku prodloužena až na období deseti let.Povinnost podat dodatečné daňové přiznání trvá, pokud běží lhůta pro stanovení daně. Ta je vymezena v § 148 daňového řádu a obecně činí 3 roky, přičemž začíná běžet dnem, v němž uplynula lhůta pro podání řádného daňového přiznání.Daňový subjekt má tedy možnost podat dodatečné daňové přiznání za rok 2022, tyto náklady zohlednit a nárokovat zaplacenou daň zpět. Lhůta pro podání dodatečného přiznání je do konce měsíce následujícího po měsíci, ve kterém daňový subjekt zjistil, že tato povinnost vzniká. Dodatečná daň je splatná ve stejné lhůtě.

Kdo kontroluje daňové přiznání : Daňové kontroly provádí finanční úřad na konkrétní podnět. Nejčastěji se jedná o nesrovnalosti při kontrole vašich daňových přiznání či jiných dat. Zde mějte na mysli, že finanční úřad má přístup k velkému množství údajů, od účetních výkazů přes evidenci tržeb až po kontrolní hlášení nebo data o vývozu a dovozu zboží.

Jaká je pokuta za nepodání daňového přiznání

Opozdilcům neustále naskakuje úrok z prodlení, a to o několik desetin promile za 24 hodin. Roční penále činí repo sazba ČNB, tradičně navýšená o 14 procentních bodů. Aktuálně je na 5,25 procentech. Maximální roční pokuta je tedy 19,25 procent.

Jak často chodí kontrola z finančního úřadu : Jak často chodí kontrola z finančního úřadu Záleží, jak velkou smůlu (nebo štěstí) budete mít. Takže zatímco někteří podnikatelé se s finančním úřadem šťastně setkávají pouze při každoročním podávání daňového přiznání, u jiných si kontroloři podávají dveře.

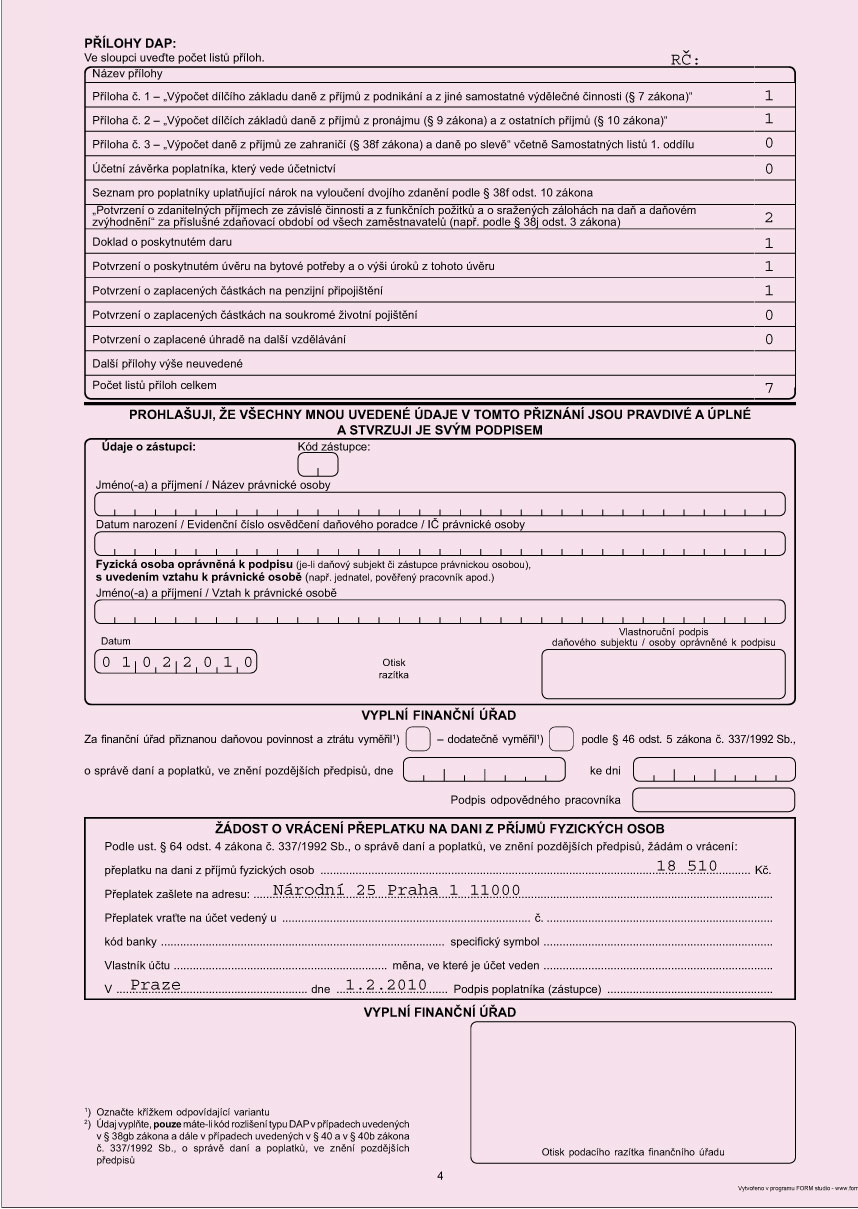

Pokud jste daň odvedli nižší (nebo i vyšší) než jste reálně měli, můžete provést dodatečnou opravu. Opravné i dodatečné daňové přiznání se podává na stejném formuláři jako řádné daňové přiznání. Formulář vyplňujete znovu, jen tentokrát uvedete vše správně. Na první stránce je třeba označit, že jde o přiznání dodatečné.

Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Co když zapomenu podat daňové přiznání z nemovitosti

Jestliže neodevzdáte daňové přiznání vůbec, hrozí vám pokuta ve výši 5 % z vypočtené daně za každý den prodlení, minimálně však 500 Kč. Pozor: Zapotřebí je nezaměňovat přiznání k dani a zaplacení daně. Zatímco podat výše zmíněná přiznání musíte do konce ledna, zaplatit daň z nemovitosti stačí až do konce května.Daňová kontrola se může protáhnout na několik týdnů, měsíců a v krajních případech i let. Oficiálně končí v den, kdy vám správce daně, tedy finanční úřad, dodručí oznámení o ukončení daňové kontroly – to by mělo obsahovat jak odkaz na oznámení daňové kontroly, tak především výsledek, ke kterému kontroloři dospěli.Pokud podáte přiznání pozdě, ale vypočtená daň je nižší než 200 Kč, žádná sankce vám nehrozí. Pokud však přiznání nepodáte vůbec, hrozí vám pokuta od 500 Kč až do 300 000 Kč. Navíc za každý den zpoždění se vám může počítat penále 0,05 – 5 % z dlužné částky daně nebo úroky z prodlení.

Pokud nepodepíšete prohlášení poplatníka daně z příjmu, bude Vám do limitu 10 000 Kč sražena daň srážková, která činí 15 %. Odečte ji Váš zaměstnavatel a příjem už pak dále nemusíte (ale můžete) vykazovat v daňovém přiznání. Při překročení limitu 10 000 Kč se Vám bude strhávat tzv. zálohová na daň z příjmu.

Co může kontrolovat finanční úřad : Na co má právo finanční úřad

V průběhu kontroly je oprávněn si vyžádat různé dokumenty, které pak používá jako důkazní prostředky k ověření plnění daňových povinností kontrolovaného subjektu. Zejména se jedná o účetnictví, ale mohou jimi být i smlouvy apod. Správce daně může dále provádět i tzv. místní šetření.

Kolik je pokuta za pozdní podání daňového přiznání : Jaké jsou sankce za pozdě podané daňové přiznání Výpočet pokuty za pozdní podání přiznání se podle daňového řádu provádí tak, že sankce za pozdní podání přiznání je: 0,05 % stanovené daně za každý den prodlení, nejvýš 5 % daně, 0,05 % stanoveného daňového odpočtu za každý den prodlení, nejvýš 5 % daňového odpočtu.

Kolik let lze odečítat ztrátu

Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Od roku 2020 můžou daňoví poplatníci uplatnit daňovou ztrátu jako odčitatelnou položku kromě uplatnění v následujících pěti letech – to zůstává stejné – také nově zpětně a to za dva bezprostředně předcházející roky.Penále za opožděné daňové přiznání vám začíná běžet od šestého pracovního dne od uplynutí lhůty a činí 0,05 % stanovené daně za každý den prodlení. Není-li daň z nemovitosti uhrazena včas, od 5. dne od dne splatnosti se vám nevyhnou úroky z prodlení.

Co se stane kdyz Nepodam daň z nemovitosti : Pokud několik let nepodáte přiznání k dani z nemovitosti, určitě budete platit úroky z prodlení za pozdní platbu. Sankci za pozdní podání přiznání vám ale úřad může odpustit. Přiznání k dani z nemovitosti se podává vždy v lednu toho roku, který následuje po roce, kdy jste nabyli vlastnictví nemovitosti.