Antwort Kolik OSVČ zaplatí na zdravotním pojištění v roce 2023? Weitere Antworten – Jaká je výše sociálního a zdravotního pojištění 2023

Shrnutí částek a termínů odvodů OSVČ pro rok 2023

| Sociální pojištění | Zdravotní pojištění | |

|---|---|---|

| Termín platby | poslední pracovní den v měsíci | do 8. dne následujícího měsíce |

| Hlavní činnost: minimální měsíční záloha | 2 944 Kč | 2 722 Kč |

| Vedlejší činnost: minimální měsíční záloha | 1 178 Kč | 0 Kč (zálohy se neplatí) |

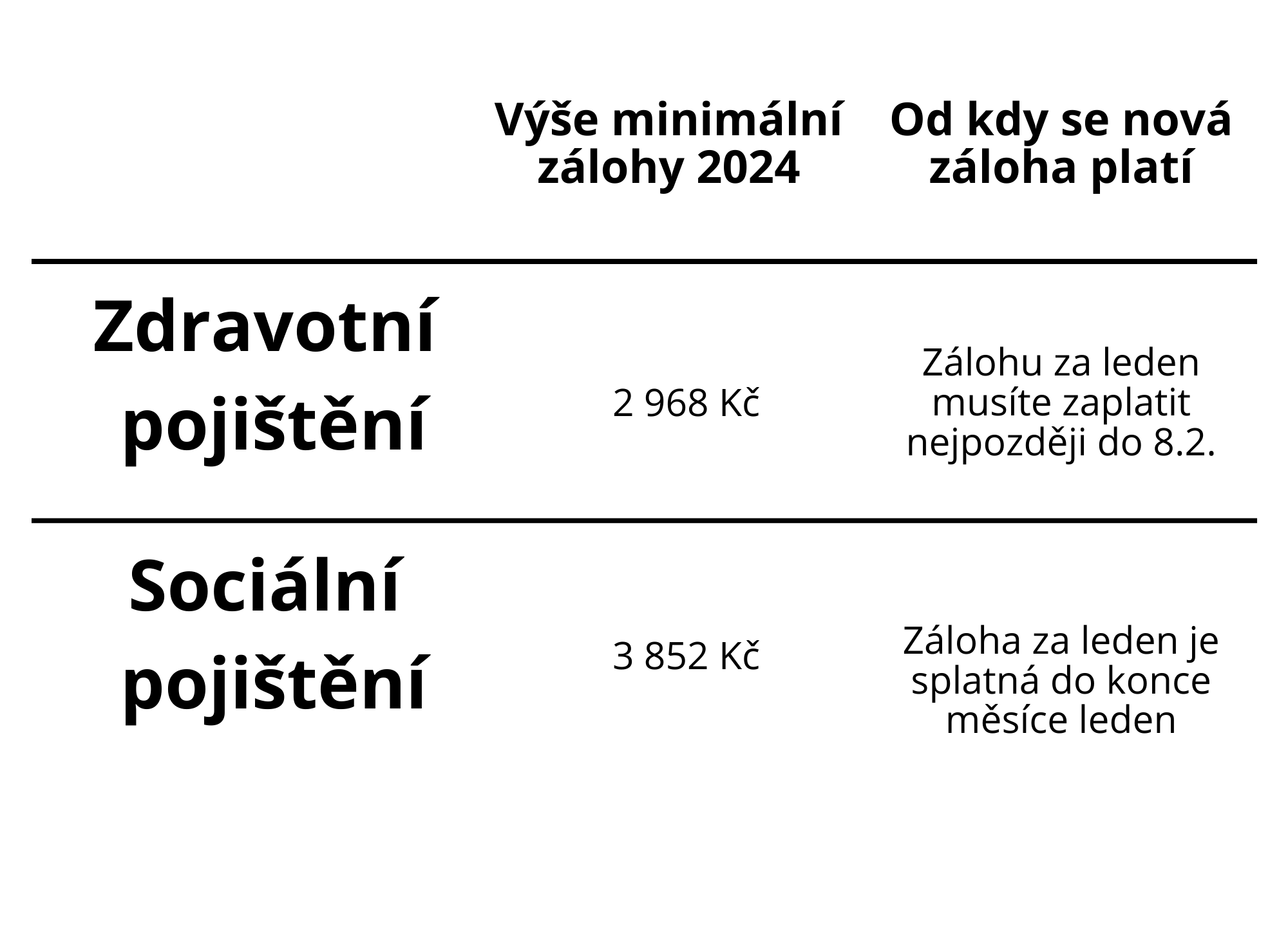

18. 11. 2022OSVČ – minimální výše záloh

| Období | Minimální měsíční vyměřovací základ | Minimální záloha na pojistné |

|---|---|---|

| od 1. 1. 2024 | 21 983,50 Kč | 2 968 Kč |

| 1. 1. 2023 – 31. 12. 2023 | 20 162 Kč | 2 722 Kč |

| 1. 1. 2022 – 31. 12. 2022 | 19 455,50 Kč | 2 627 Kč |

| 1. 1. 2021 – 31. 12. 2021 | 17 720,50 Kč | 2 393 Kč |

Minimální záloha OSVČ na zdravotní pojištění v roce 2024 je tedy 2 968 korun (pozn. k výpočtu 43 967/2 x 0,135).

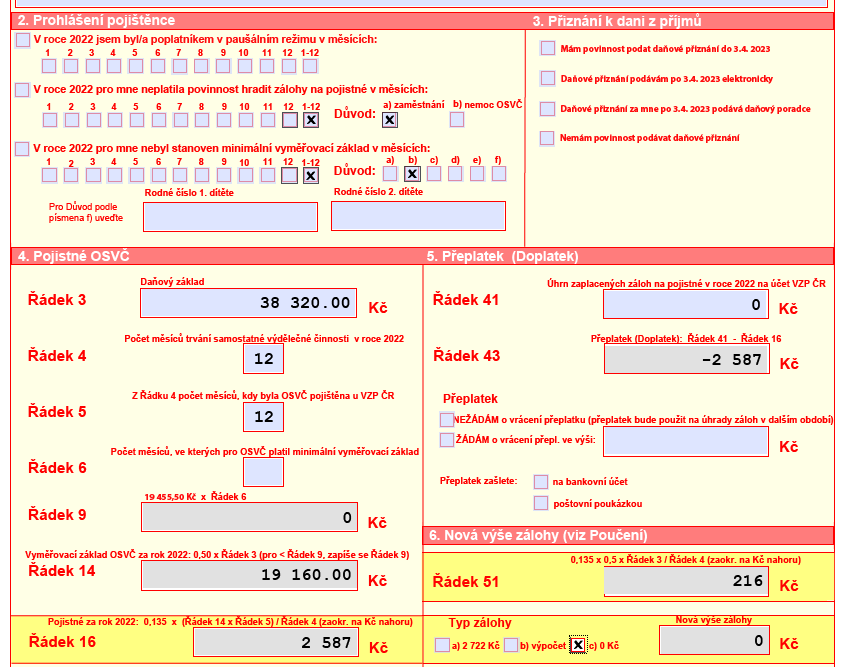

Kolik platí OSVČ na zdravotním pojištění : OSVČ platí pojistné na zdravotní pojištění ve výši 13,5 % ze svého vyměřovacího základu. Vyměřovacím základem u osoby samostatně výdělečně činné je 50 % jejího příjmu ze samostatné činnosti po odpočtu výdajů vynaložených na jeho dosažení, zajištění a udržení.

Kolik se platí sociální a zdravotní OSVČ

Pro hlavní výdělečnou činnost bude činit minimální měsíční vyměřovací základ u soc. pojištění nově 30 procent z průměrné mzdy. Měsíční záloha je 29,2 procenta z této částky. U zdravotního pojištění je to stále 13,5 procenta z poloviny PM.

Kolik se platí sociální pojištění OSVČ : u zaměstnance 6,5 % z vyměřovacího základu, u OSVČ 29,2 % z vyměřovacího základu, z toho 28 % na důchodové pojištění a 1,2 % na státní politiku zaměstnanosti, jde-li o osobu samostatně výdělečně činnou účastnou důchodového pojištění a.

Zatímco v roce 2022 činila výše paušální daně 5 994 Kč, v roce 2023 došlo vzhledem ke zvyšujícím se zálohám na sociální a zdravotní pojištění k jejímu navýšení o 214 Kč. Nově tedy budou podnikatelé platit paušální daň ve výši 6 208 Kč (sociální pojištění 3 386 Kč + zdravotní pojištění 2 722 Kč + 100 Kč daň z příjmů).

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.

Jak se počítá zdravotní pojištění OSVČ

Zdravotní pojištění osob zamostatně výdělečně činných činí 13,5 % z vyměřovacího základu, který představuje polovinu zisku. Jde tedy o 6,75 % ze zisku. V případě, že je živnost hlavní činností, je OSVČ povinna hradit alespoň minimální pojistné, které od 1. ledna 2024 činí 2 968 Kč měsíčně.V případě minimálních záloh to je u zdravotního pojištění 13,5 procenta z poloviny průměrné mzdy. U sociálního pojištění šlo dosud o 29,2 procenta ze čtvrtiny průměrné mzdy, od roku 2024 půjde o stejný díl ze 30 procent průměrného výdělku,“ popisuje daňová poradkyně ze společnosti Mazars Gabriela Ivanco.Výše odvodů v roce 2022

| Sociální pojištění OSVČ (minimální záloha) | 2 841 Kč měsíčně (34 092 Kč ročně) |

|---|---|

| Zdravotní pojištění OSVČ (minimální záloha) | 2 627 Kč měsíčně (31 524 Kč ročně) |

| Paušální daň | 5 995 Kč měsíčně (71 940 Kč ročně) |

| Minimální mzda | 16 200 Kč hrubého měsíčně (96,40 Kč na hodinu) |

Co se platí z podnikání

Každý podnikatel musí platit tři podnikatelské „daně“. Daň z příjmu, zdravotní pojištění a sociální pojištění. Když máte podnikání jako hlavní činnost, vztahují se na vás minimální částky pojištění, které musíte každý měsíc zaplatit. Bez ohledu na to, kolik jste si skutečně vydělali.

Kolik se platí zdravotní a sociální pojištění OSVČ : Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.

Kolik platí živnostník sociální a zdravotní pojištění : A) Živnostník se plně věnuje podnikání, je to jeho hlavní činnost, a tak povinné pojistné musí se platit měsíčně a v minimální výši: – sociální pojištění: 1972 Kč měsíčně. – zdravotní pojištění: 1823 Kč měsíčně. Sečteno to dělá částku 3.878 Kč měsíčně, kterou živnostník musí odvést, i kdyby byl ve ztrátě.

Kolik budu platit jako živnostník

Všichni živnostníci musí platit daně z příjmů ve výši 15 %, a to nezávisle na tom, zda mají podnikání jako hlavní nebo vedlejší činnost.

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.Týkat se vás budou 3 povinné platby: odvody na sociální pojištění, zdravotní pojištění formou záloh a daň z příjmu. Minimální záloha na sociální pojištění: 2 944 Kč měsíčně (v roce 2022 to bylo 2 841 Kč). Minimální záloha na zdravotním pojištění: 2 722 Kč měsíčně (v roce 2022 to bylo 2 627 Kč).

Co platím jako zivnostnik : Co se platí z podnikání

Každý podnikatel musí platit tři podnikatelské „daně“. Daň z příjmu, zdravotní pojištění a sociální pojištění. Když máte podnikání jako hlavní činnost, vztahují se na vás minimální částky pojištění, které musíte každý měsíc zaplatit. Bez ohledu na to, kolik jste si skutečně vydělali.