Antwort Kolik se plati socialni a zdravotni na Zivnost? Weitere Antworten – Kolik platí OSVČ sociální a zdravotní 2024

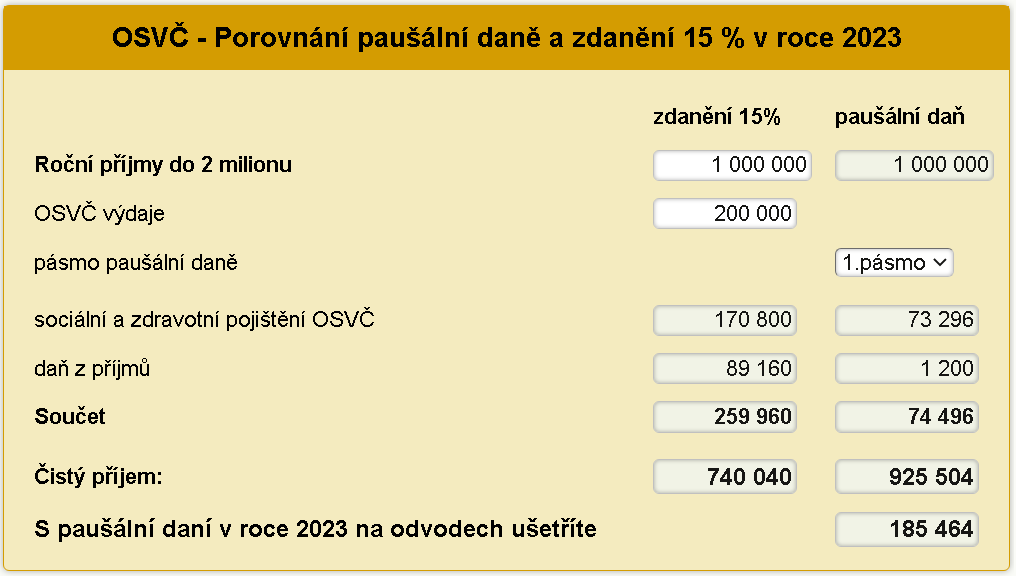

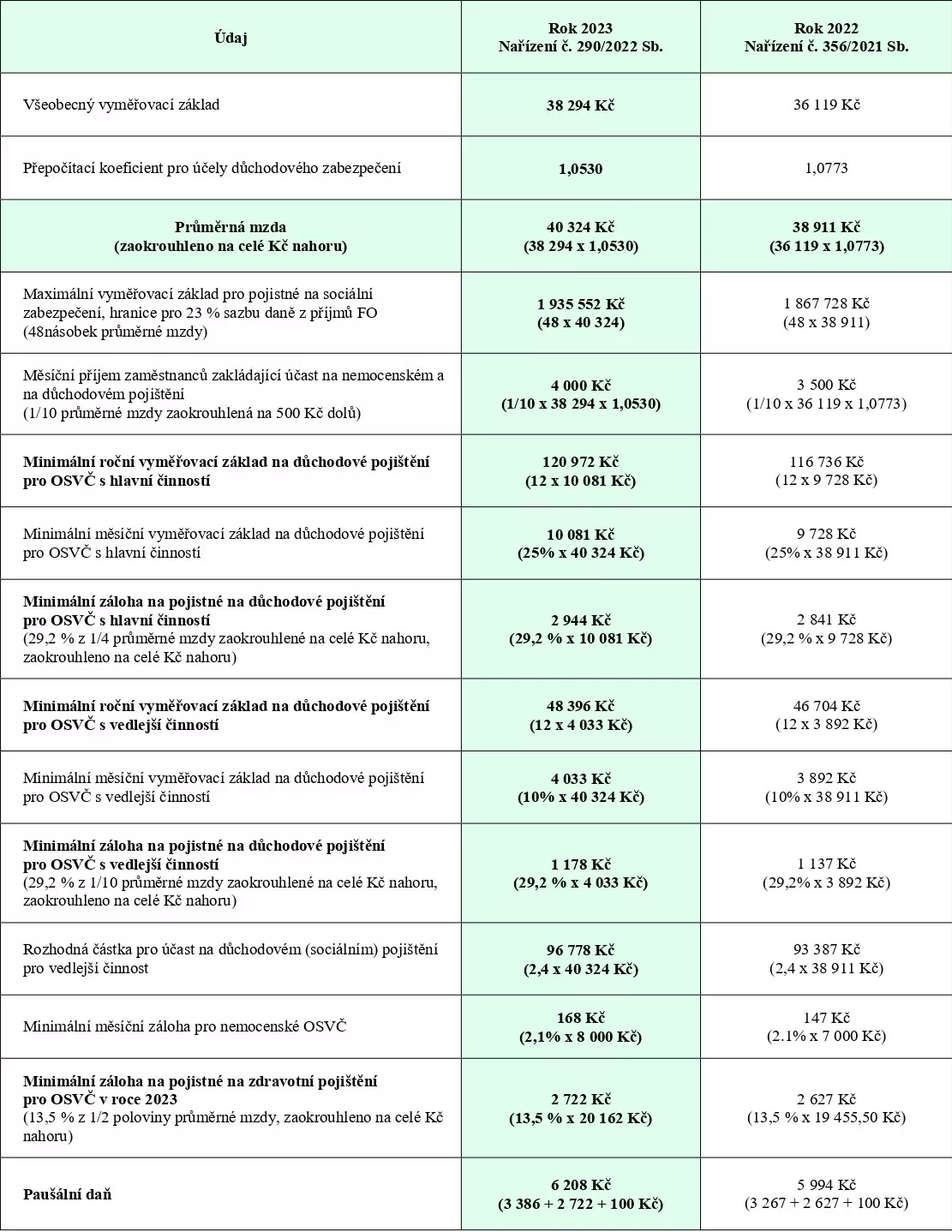

V roce 2024 tak paušální daň v 1. pásmu vyšplhala z loňských 6 208 korun až na 7498 korun měsíčně (4 430 korun navýšené sociální, 2 968 Kč zdravotní pojištění a 100 Kč daň z příjmů).Co se platí z podnikání

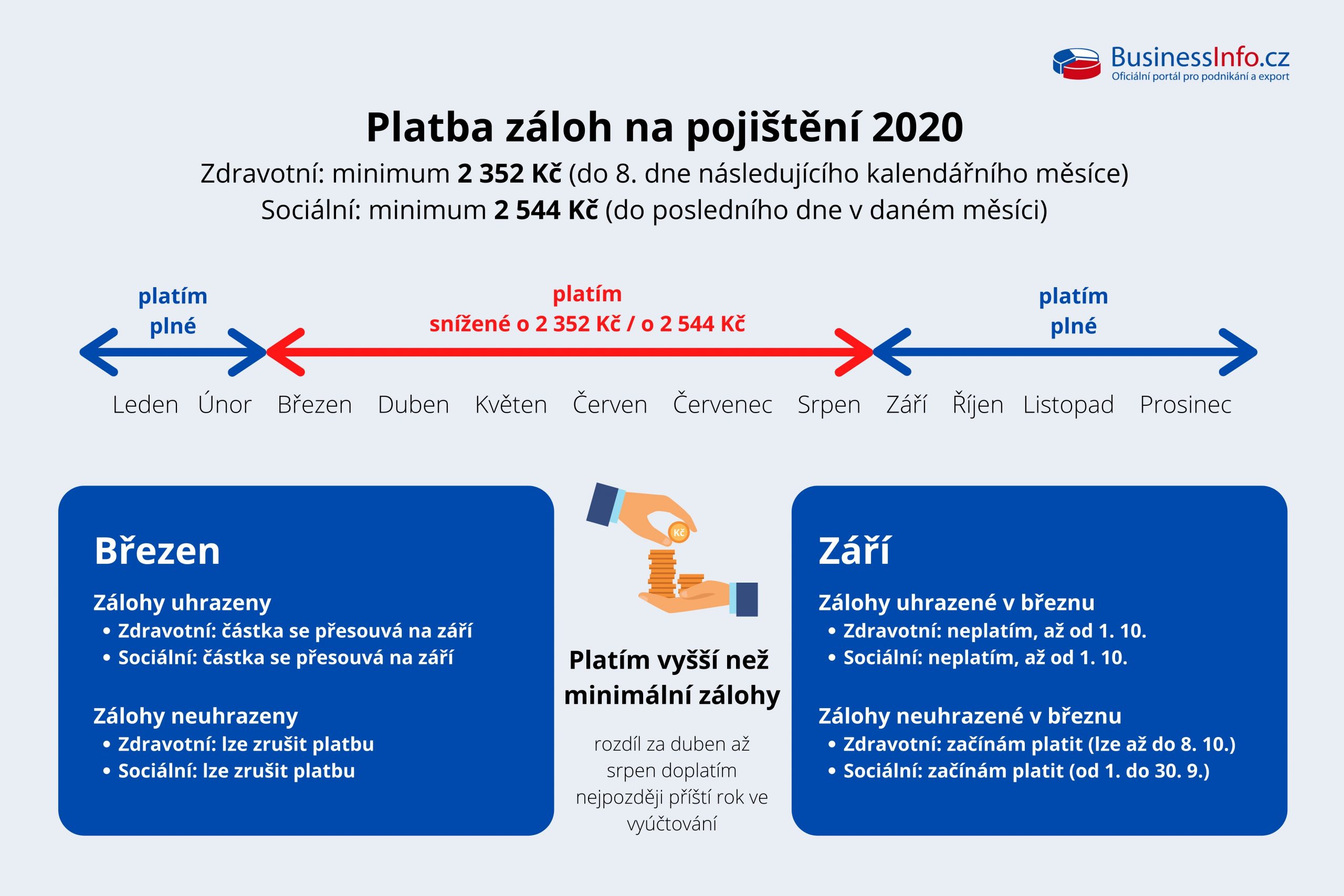

Každý podnikatel musí platit tři podnikatelské „daně“. Daň z příjmu, zdravotní pojištění a sociální pojištění. Když máte podnikání jako hlavní činnost, vztahují se na vás minimální částky pojištění, které musíte každý měsíc zaplatit. Bez ohledu na to, kolik jste si skutečně vydělali.Jestliže se jako živnostník přihlásíte k paušální dani, jedinou měsíční platbou (v roce 2024 činí 7 498–27 129 Kč, liší se dle pásem) vyřešíte všechny své povinnosti vůči úřadům. V paušální dani je zahrnuta: záloha na zdravotní pojištění, záloha na sociální pojištění

Kolik se plati socialni a zdravotni bez práce : OBZP si platí pojistné na zdravotní pojištění vypočtené z minimální mzdy, což je od 1. 1. 2024 částka 18 900 Kč. Pojistné tedy činí 2 552 Kč měsíčně.

Kolik stojí sociální a zdravotní pro OSVČ

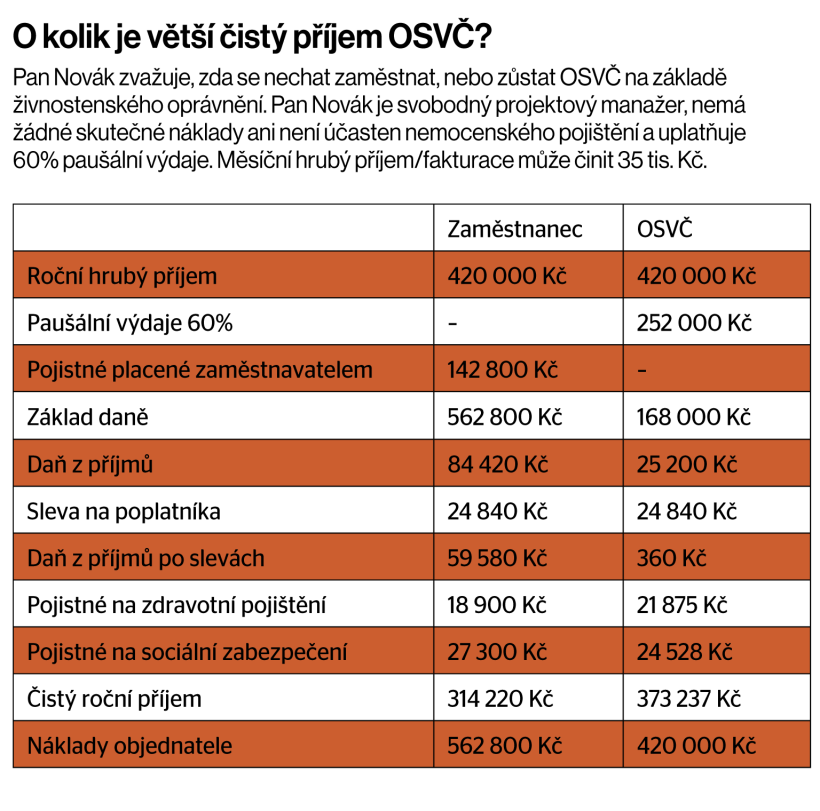

Odvod na sociální pojištění je stanoven na 29,2 % z vyměřovacího základu, zatímco u zdravotního pojištění se vychází z 13,5 % vyměřovacího základu. Samotný výpočet si vysvětlíme na příkladu stavaře, jenž měl za minulý rok zisk 300 000 Kč. oproti tomu záloha na zdravotní pojištění pro rok 2023 bude činit 2722 Kč (tj.

Jaká je minimální sazba sociálního pojištění u OSVČ : minimální výše zálohy na pojistné na důchodové pojištění se zvyšuje u OSVČ hlavních z 2 944 Kč v roce 2023 na 3 852 Kč v roce 2024, u OSVČ vedlejších z 1 178 Kč v roce 2023 na 1 413 kč v roce 2024.

Všichni živnostníci musí platit daně z příjmů ve výši 15 %, a to nezávisle na tom, zda mají podnikání jako hlavní nebo vedlejší činnost.

Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 19 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení.

Kolik platí živnostník sociální a zdravotní pojištění

A) Živnostník se plně věnuje podnikání, je to jeho hlavní činnost, a tak povinné pojistné musí se platit měsíčně a v minimální výši: – sociální pojištění: 1972 Kč měsíčně. – zdravotní pojištění: 1823 Kč měsíčně. Sečteno to dělá částku 3.878 Kč měsíčně, kterou živnostník musí odvést, i kdyby byl ve ztrátě.Obecně ke všem důvodům dobrovolné účasti na pojištění:

Sazba pojistného z vyměřovacího základu činí u osoby dobrovolně účastné důchodového pojištění 28 %. Nejnižší měsíční pojistné hrazené v roce 2024 činí 28% z částky odpovídající jedné čtvrtině průměrné mzdy platné v roce 2023, tedy 3 078 Kč.u zaměstnance 6,5 % z vyměřovacího základu, u OSVČ 29,2 % z vyměřovacího základu, z toho 28 % na důchodové pojištění a 1,2 % na státní politiku zaměstnanosti, jde-li o osobu samostatně výdělečně činnou účastnou důchodového pojištění a.

OSVČ vykonávající činnost jako hlavní zaplatí v roce 2024 minimální zdravotní pojistné 2 968 Kč měsíčně. Pojistné na nemocenské pojištění do roku 2023 činilo 2,1 % vyměřovacího základu, od roku 2024 se jedná o 2,7 %. Minimální měsíční pojistné pro rok 2024 je 216 Kč. Měsíční paušální daň v roce 2024 je 7 498 Kč v 1.

Kolik budu platit jako OSVČ : Co je daň z příjmu u OSVČ

Daň z příjmů fyzických osob činí 15 % (výjimečně 23 %, pokud vaše příjmy dosahují 48násobek průměrné mzdy). (Tento limit platí naposledy pro daňové přiznání za rok 2023, od roku 2024 se snižuje na 36násobek průměrné mzdy).

Kolik plati mesicne OSVČ : Měsíční zálohy jsou ve výši 13,5 % z vyměřovacího základu z předchozího roku (50 % daňového základu). Pokud je takto vypočtená záloha nižší než minimální, platí OSVČ minimální zálohy. Minimální záloha na zdravotní pojištění činí 13,5 % z poloviny průměrné mzdy, tj.

Kdy OSVČ neplatí sociální pojištění

Zaměstnanci, kteří mají nízký příjem. V roce 2024 se jedná o zaměstnance, jejichž hrubý měsíční příjem nepřesáhne 10 000 Kč. OSVČ, které vykonávají vedlejší činnost. V roce 2024 se jedná o OSVČ, jejichž rozhodný příjem nepřesáhne 96 777 Kč.

Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 15 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení. Stane-li se, že v účetnictví uvidíte, že výdaje přesáhly příjmy, jedná se o ztrátu.Týkat se vás budou 3 povinné platby: odvody na sociální pojištění, zdravotní pojištění formou záloh a daň z příjmu. Minimální záloha na sociální pojištění: 2 944 Kč měsíčně (v roce 2022 to bylo 2 841 Kč). Minimální záloha na zdravotním pojištění: 2 722 Kč měsíčně (v roce 2022 to bylo 2 627 Kč).

Kolik vydelavat na živnost : Kolik peněz si mohu vydělat jako Na živnostenský list za hodinu v České republice V průměru si tito specialisté v České republice vydělají přibližně 325,84 Kč za hodinu. Tato částka se liší v závislosti na konkrétních zkušenostech a dovednostech Na živnostenský list.